前の記事

ポイント還元率が高いクレジットカードって?賢い貯め方やカード選びのポイント

2024.9.12 知っておきたい!クレジットカードのお役立ち情報

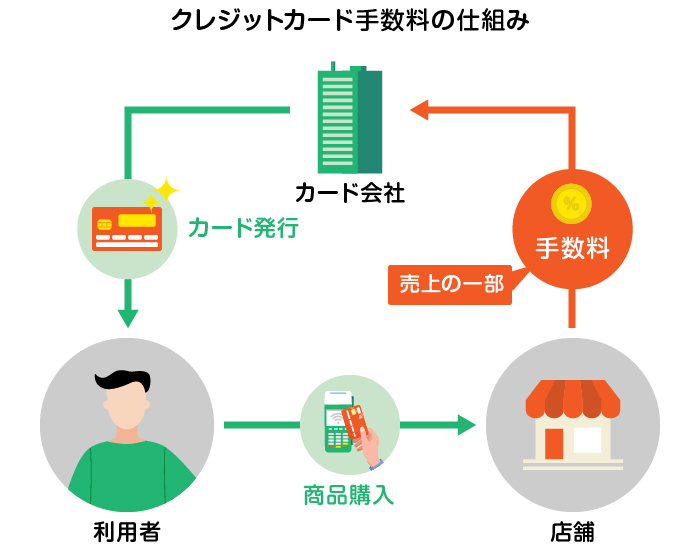

クレジットカード決済は、カード会社とカード利用者、決済処理を行う加盟店の3者間で成り立っています。クレジットカードの手数料は、カード会社が決済額の立替払いをする対価としてカード利用者や加盟店が支払うものです。

カード利用者は支払い方法や利用状況によっては手数料が発生しない場合もあります。一方、加盟店は取引金額に応じた手数料を負担します。

クレジットカード利用者は、支払い方法によって手数料を負担する場合と、負担しなくてよい場合があります。それぞれのケースを詳しく見ていきましょう。

カード利用者が手数料を負担する場合について詳しく説明します。日常的にクレジットカードを使用する方は、手数料を最低限に抑えるためにも、手数料に関する基礎知識を押さえておきましょう。

リボ払いや、3回以上の分割払いを利用した場合、手数料がかかります。

リボ払いは毎月一定額を支払う方法で、残高に応じて手数料が加算されます。

一方、分割払いは利用額と手数料を指定した支払回数で分割して毎月支払う方法です。一般的に、一括払いや2回払いの場合は手数料がかかりません。

クレジットカードのキャッシング機能やカードローンは、ATMで即座に現金を借り入れられる便利なサービスですが、利用時にはさまざまな手数料がかかります。

主な手数料として挙げられるのが、借入金額に対する利息や、ATMから現金を引き出す際の引出手数料です。さらに、借入金の返済をATMで行う際に振込手数料がかかるケースがあります。

手数料体系は金融機関や利用方法によって異なります。そのため、キャッシングサービスやカードローンを利用する前に、各手数料を確認し、自身の状況に適した選択をすることが重要です。

海外でのクレジットカード利用時には、国際ブランドの基準レートに加えて、カード会社の事務処理手数料が利用金額に上乗せされます。

基準レートとは、VisaやMastercardなどの国際カードブランドが、その日の為替相場をもとに設定しているレートです。海外でクレジットカードを利用すると、円換算での請求額を算出する際にこの基準レートが適用されます。

さらに、カード会社が海外利用にともなう事務処理手数料を加算します。この事務処理手数料はカード会社によって異なるため、注意しましょう。

海外でのカード利用時の手数料は、一般的に次の式で計算できます。

国際ブランド基準レート×使った外貨金額×海外事務手数料

海外でのクレジットカード利用時の手数料は国際ブランドやカード会社によって異なるため、事前に自分のクレジットカードの手数料を調べておきましょう。

日本国内での利用で1回払いの場合、利用者は手数料を負担する必要がありません。一般的に2回払いまで手数料は不要ですが、カード発行会社によっては2回払いから手数料が必要なケースもあるため、注意が必要です。

分割払いやリボ払い、クレジットカードのキャッシング機能を利用する際は、手数料を含めた返済額をあらかじめ見積もっておくことが重要です。

ここでは、これらの支払方法にともなう利子や手数料の算出方法について詳しく解説していきます。

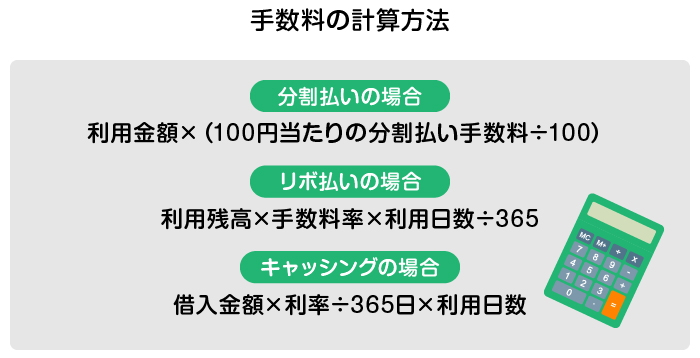

分割払いの場合の手数料は、カード会社によって異なります。また分割払いは、支払回数によって手数料率が変わる場合があるため、利用するクレジットカードの手数料体系を把握しておきましょう。

分割払いの手数料は以下の式で計算します。

利用金額×(100円あたりの分割払い手数料÷100)

例えば、10万円の商品を10回払いで支払う際、分割払い手数料が100円あたり6.80円の場合、以下のような計算になります。

分割払いの手数料:10万円×(6.80円/100円)=6,800円

リボ払いとは、クレジットカードの利用額や利用回数に関わらず、あらかじめ設定しておいた一定額を毎月支払う仕組みです。手数料は未払い残高に対して手数料が発生します。

リボ払いの手数料は、以下の式で計算できます。

利用残高×手数料率×利用日数÷365

例えば、4万円の買い物をリボ払い(年利14%)で行い、35日後に返済する場合の手数料は、536円です。

リボ払いの手数料:4万円×14%×35日÷365=536円(※)

キャッシングで現金を借りると、借入金額に対して利息の支払いが必要です。キャッシングの利息は、借入金額に対して年率で計算され、利用期間に応じて発生します。

キャッシングの利息は、以下の式で計算できます。

借入金額×利率÷365日×利用日数

例えば、10万円を年利18%で30日間借り、一括で返済する場合、利息は約1,479円です。

キャッシングの手数料:10万円×18%÷365日×30日≒1,479円(※)

利息以外にも、ATMで現金を引き出す際のATM引出利用手数料や、返済時の振込手数料が発生します。キャッシングを利用する際は、総返済額を事前に把握し、計画的な返済を心がけることが重要です。

クレジットカードを利用していなくても手数料を負担しなければならないケースがあります。ここでは、クレジットカードを保有するだけで発生する手数料について解説します。

多くのクレジットカードは入会費や退会費が無料ですが、入会時や解約時に手数料が発生する場合があります。

高速道路の料金所等で利用できるETCカードや、クレジットカードの契約者本人と同一世帯の家族が利用できる家族カードは、発行時に手数料が発生する場合があります。

多くの一般カードは年会費が無料ですが、カードのグレードがゴールド、プラチナ、ブラックとカードのランクが上がるにつれて、年会費が高くなる傾向があります。

クレジットカードの紛失や破損により再発行が必要になった場合、一定の手数料を請求されることがあります。手数料の金額は、カードを発行している会社や、保有しているカードの種類によって異なります。

クレジットカード決済を導入した加盟店は、利用者のクレジットカード決済が行われるたびに加盟店手数料が発生します。この手数料は、カード会社が一時的に代金を立て替える信用取引の対価として、加盟店が負担するものです。ここでは加盟店側の手数料について詳しく見てみましょう。

加盟店にとっては同じ商品を販売した場合でも、顧客利用者がクレジットカード決済をすると、現金払いの場合に比べて加盟店側の負担がかかるようになります。そのため、なかには「クレジットカード利用者に手数料の一部を負担して欲しい」と考える加盟店もあるかもしれません。

しかし、ほとんどのカード会社の規約では、カード決済と現金支払いの間で異なる扱いをしたり、カード利用者に追加料金を請求したりすることを禁止しています。したがって、加盟店が負担すべき加盟店手数料をクレジットカード利用者の決済額に上乗せする行為は、契約違反となる場合があります。

店舗がカード決済を導入するとさまざまなメリットがあります。キャッシュレス派の顧客を取り込むことで集客力が高まるでしょう。また、手元に現金がなくてもクレジットカードで買い物ができるため、予算以上の買い物をする顧客も多く、客単価の上昇も見込めます。

さらに店舗業務の効率化を期待してカード決済を導入するケースも考えられます。例えば、現金管理が不要になったり、レジ締め業務が簡素化されたり、セルフレジを設置したりすることにより、人件費削減にもつながるでしょう。

一方で、安さを売りにしている店舗などの場合、「カード決済手数料がかかると採算が取れない」という理由で、カード決済を導入しないケースもあります。

クレジットカードを賢く使うには、手数料が発生するケースを理解し、手数料を最小限に抑えることが重要です。できる限り一括払いを選択することで余分な手数料を避けられます。

そのためには分割払いやリボ払いの利用を控えられるよう、日頃から家計管理をきちんとすることも大切です。

さらに、クレジットカードの管理にも気を配りましょう。紛失しないよう注意することで、再発行の手数料や不正利用のリスクを回避できます。

クレジットカードには現金を手元に準備しなくても買い物ができたり、ポイントが貯まったりするメリットがあります。クレジットカードの利用履歴は利用明細にすべて記載されるため、自分のお金の使い方を確認し、家計管理に役立てることもできます。

手数料を抑えながら、クレジットカードのメリットを上手に享受できるように使いたいとお考えの方は、ぜひ三井住友銀行のOliveフレキシブルペイの利用をご検討ください。Oliveアカウントでクレジットカードの利用状況や口座残高などを一括管理することも可能です。

クレジットカードの手数料に関してよくあるご質問に回答します。

クレジットカードで税金を支払う際は、手数料が発生する可能性があります。国税の場合、納める金額に応じて手数料が変わります。

具体的な手数料は、「国税クレジットカードお支払サイト」で確認が可能です。[注2]

一方、地方税も多くの自治体でクレジットカード払いが可能ですが、手数料は地域ごとに異なるため注意しましょう。

クレジットカードで支払った商品をキャンセルする場合、基本的には手数料も含めて全額が返金されます。返金は、翌月の請求額から差し引かれる形で行われるのが一般的です。

ただし、交通チケットなど、支払方法に関係なくキャンセル料がかかるものもあります。また、インターネットショッピングなど購入時や返品時に発送をともなう場合、店舗によっては送料を差し引いて返金することもあるため、キャンセルする前に条件を確認しておくと安心です。

クレジットカードの手数料は、支払い方法によって異なります。一括払いや2回払いでは基本的に手数料はかかりませんが、3回以上の分割払い、リボ払い、キャッシングを利用する場合は手数料が発生します。

クレジットカードを効果的に活用するには、これらの仕組みを十分に理解し、自身の経済状況に合わせて最適な支払い方法を選ぶことが大切です。手数料を最小限に抑えつつ、クレジットカードを上手に活用していきましょう。

クレジットカードの申し込みを検討されているなら、三井住友銀行が提供しているOliveフレキシブルペイがおすすめです。

Oliveフレキシブルペイは、クレジットカードとデビットカード、ポイント払い、そしてキャッシュカード機能を1枚に集約した、フレキシブルペイ機能を持つカードです。

さらに、三井住友銀行のモバイル金融サービスOliveを通じて口座残高やクレジットカード利用状況を確認しやすい、Vポイントが貯まりやすいというメリットもあります。まずはOliveアカウントの申込みをされてはいかがでしょうか。

黒髪りの

金融ライター。FP資格や投資経験をもとに、資産運用や生命保険、不動産関連の記事を執筆。半導体・自動車業界で16年にわたり技術翻訳を担当していた経験から、英語学習の記事執筆も行う