前の記事

iDeCo(イデコ)は途中で解約できない? 解約できる3ケースを解説! 減額か支払い停止は?

2025.8.28 iDeCoの疑問

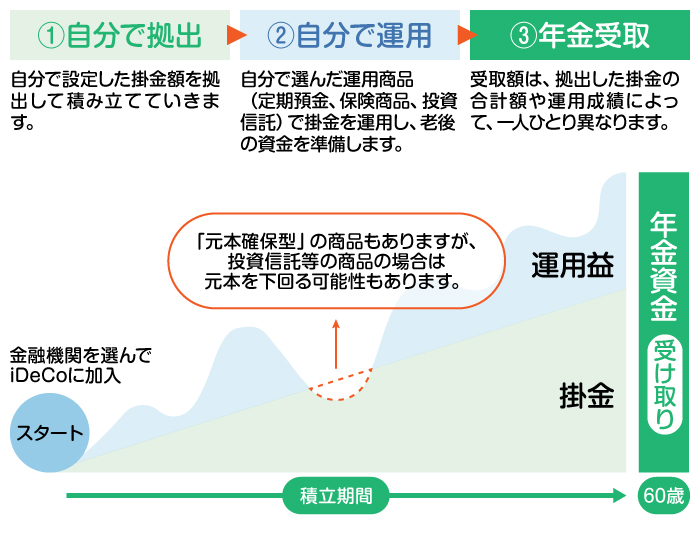

iDeCo(個人型確定拠出年金)は公的年金(国民年金・厚生年金)とは別に任意で加入する私的年金制度です。毎月一定額を積み立て、その資金を自分で選んだ金融商品で運用し、原則60歳以降に受け取れます。積み立てる掛金は、加入時に定期預金・投資信託・保険商品のなかから自分で選んだ金融商品で運用され、その運用成果に応じて将来受け取る年金額が決まります(加入後の金融商品の変更は可能)。

拠出時、運用時、受給時のそれぞれで税の優遇を受けられ、節税しながら老後資金の準備に取り組めます。

運用する商品は複数選ぶことも可能です。ただし、加入する金融機関によって取り扱っている商品が異なるので注意が必要です。掛金は月々5,000円から1,000円単位で設定できますが、上限額は職業によって異なります。

iDeCoは制度開始以来、これまでも何度か制度改正が行われてきました。2024年12月には、iDeCoの利用促進と利便性向上を目的として、主に以下の2点が改正されました。

会社員、公務員の方で、確定給付型企業年金など、ほかの企業年金制度(※1)に加入している方のiDeCoの掛金上限額(拠出限度額)が、月額1万2,000円から月額2万円に引き上げられました。

ただし、会社が従業員(公務員を含む)のために負担する1人あたり掛金(※2)と個人がiDeCoで拠出する掛金の合計額が月額5万5,000円を超えることはできません。企業負担分が月額3万5,000円を超える場合、5万5,000円を超えないようにiDeCoの掛金を調整する必要があります。

【関連記事】 iDeCo(イデコ)と企業型DCの違いは?掛金の負担は?併用は可能?

改正前まで会社員・公務員などの方がiDeCoに加入申し込みする際には、掛金の上限額を確認するため、勤務先に事業主証明書を発行してもらう必要がありました。しかし、2024年12月からは会社員・公務員の方でもiDeCoに加入する際に事業主証明書が不要になり、勤務先への申請なく加入できるようになりました。同時に、年1回必要とされていた現況確認も不要になりました。

2024年12月に閣議決定された「2025年度税制改正大綱」では、iDeCoに関する内容も盛り込まれており、さらなる制度改正が予定されています。以下では、2025年度税制改正大綱で示されているiDeCoの改正内容の概要を紹介します。

専業主婦の方など国民年金の第3号被保険者を除き、掛金上限額がさらに引き上げられる予定です。引き上げ幅は職業によって異なりますが、新たな上限額は月7,000円〜4万2,000円程度となる見込みで、現行制度から大幅な引き上げとなります。

現行制度では、iDeCoに加入できるのは国民年金(任意加入を含む)および厚生年金に加入している20歳〜65歳未満の方です。しかし、近年は高年齢になっても就労を続ける方が増えていることもあり、加入可能年齢が最高70歳未満までに引き上げられる予定です。ただし、老齢基礎年金やiDeCoを受給していない方に限られます。

職業別・加入状況別に現行制度と改正後の掛金上限額を整理すると、以下の表のとおりになります。

| 国民年金の加入区分および職業 | 現行 | 改正後 | |

|---|---|---|---|

| 第1号被保険者 | 自営業者、フリーランスの方など |

月額6万8,000円

(国民年金基金の掛金または付加保険料との合算) |

月額7万5,000円

(国民年金基金の掛金または付加保険料との合算) |

| 第2号被保険者 | 企業年金に加入していない会社員 | 月額2万3,000円 | 月額6万2,000円 |

| 企業年金(DC、DB等)に加入している会社員 | 月額2万円(企業年金の掛金との合計で月額5万5,000円が上限) | 月額6万2,000円(企業年金の掛金との合計) | |

| 公務員 | |||

| 第3号被保険者 | 専業主婦(夫)など | 月額2万3,000円 |

月額2万3,000円

(変更なし) |

| ― |

上記以外の70歳未満の方

(老齢基礎年金やiDeCoを受給していない方) |

― |

月額6万2,000円

(次期年金制度改正法案等での措置を検討) |

出典:厚生労働省「令和7(2025)年度税制改正について」および「資産運用立国に向けた厚生労働省の取り組み(2025年3月)」をもとに筆者作表

自営業者・フリーランスの方の掛金上限額は、国民年金基金または国民年金付加保険料との合算で、現行の月額6万8,000円(年額81万6,000円)から月額7万5,000円(年額90万円)となり、ひと月あたり7,000円アップします。

会社員のうち、企業年金等に加入していない方は現行の月額2万3,000円(年額27万6,000円)から月額6万2,000円(年額74万4,000円)になります。ひと月あたり3万9,000円の引き上げです。

企業年金等に加入している方は、現行の月額2.0万円(年額24万円)から企業年金等との合算で6万2,000円(年額74万4,000円)になります。企業年金等の加入状況に応じて最大4万2,000円アップします。

公務員は企業年金等に加入している会社員同様、月額2.0万円(年額24万円)から加入している共済等との合算で6万2,000円(年額74万4,000円)になります。

専業主婦(夫)は今回の改正による掛金引き上げはありません。現行の月額2万3,000円(年額27万6,000円)のままです。

現行制度では、60歳以上や海外居住者の方などで、国民年金に任意加入している方は月額6万8,000円(年額81万6,000円)まで拠出可能です。2025年度税制改正では、現行制度で加入できない70歳未満の方で、かつ老齢基礎年金やiDeCoを受給していない方も加入できる方針が決定されています。掛金上限額は次期年金制度改正法案等での措置の検討結果によりますが、月額6万2,000円(年額74万4,000円)になる予定です。

iDeCoの掛金上限額が引き上げられることで、何か良いことがあるの?などと思われる方もいるかもしれません。ここでは、主なメリットを紹介します。

iDeCoで積み立てた掛金は、全額が所得控除として適用されます。所得控除が多ければ課税所得を減らせるので、より多くの掛金を積み立てることで節税効果が高まります。そこで、現行制度と改正後で節税効果はどのくらい変わるのかシミュレーションしました。

以下の図は、会社員がiDeCoで毎月2万円を積み立てた場合と5万円積み立てた場合の節税効果を年収別に示したものです。

| 掛金2万円(月額) | 掛金5万円(月額) | 節税効果の差 | |

|---|---|---|---|

| ①年収450万円 | 3万8,750円 | 9万2,750円 | 5万4,000円 |

| ②年収520万円 | 4万8,000円 | 11万5,500円 | 6万7,500円 |

| ③年収568万円 | 4万8,000円 | 12万円 | 7万2,000円 |

【関連サイト】 三井住友銀行「メリットを確認!税軽減シミュレーション

ここでは月額掛金を5万円としてシミュレーションしましたが、年収が多くなるほど節税効果も大きくなります。

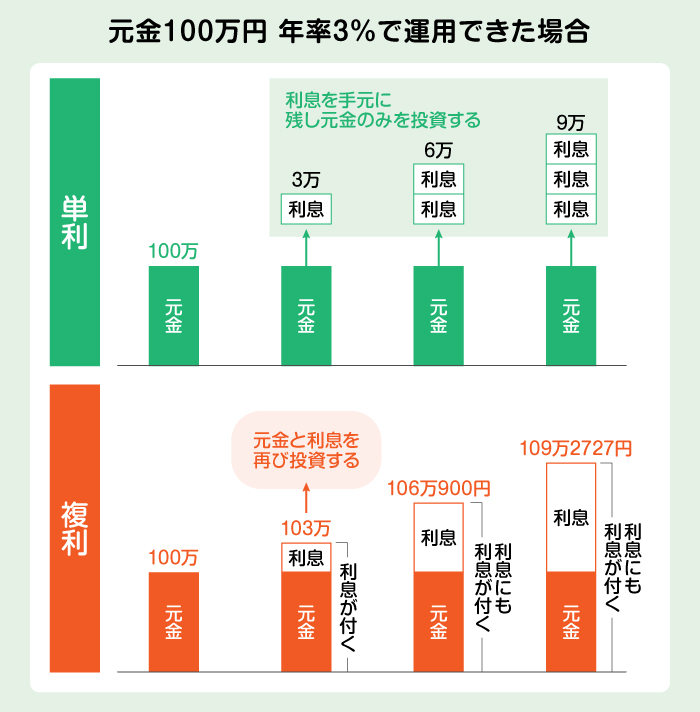

より多くの掛金を積み立てられることで、仮に運用利回りが変わらなければ理論上より大きな利益を得られることになります。iDeCoの運用益は非課税であり、元本に組み入れられ再投資されます。

つまり、より大きな運用益が再投資されるようになり、複利効果の拡大が期待できます。運用期間が長くなるほど、効果的な資産形成が可能です。

掛金上限額が引き上がることで注意すべき点もあります。

制度改正後は、より多くの金額を積み立てられるようになりますが、安易に積み立て額を増額すると、負担増大につながる恐れがあります。iDeCoは原則として60歳まで引き出せないため、家計に無理のない範囲で掛金の拠出額を設定することが大切です。

なお、iDeCo公式サイトで公表されている資料によると、2025年3月時点の加入者の平均掛金額は以下のとおりです。

| 第1号被保険者:自営業者、フリーランスの方など | 月額2万7,669円 | |

|---|---|---|

| 第2号被保険者 | 企業年金に加入していない | 月額1万6,677円 |

| 企業年金(DC、DB等)に加入 | 月額1万3,186円 | |

| 共済年金に加入 | 月額1万3,637円 | |

| 第3号被保険者:専業主婦(夫)など | 月額1万4,408円 | |

| 任意加入被保険者 | 月額4万6,375円 | |

出典:iDeCo公式サイト「iDeCo(個人型確定拠出年金)の加入等の概況(2025年3月)」をもとに筆者作表

ここで紹介した平均掛金額は制度改正前の平均額ですが、どの職業においても掛金上限額より少ないことがわかります。改正後においても拠出額を決める際にはこのような実態を参考にするとよいでしょう。

iDeCoを一時金で受け取る場合は、退職所得控除が適用されます。これまでは先にiDeCoを受け取り、その後に退職金を受け取る方で、両方の受取間隔が5年以上あれば、退職所得控除をそれぞれに適用することが可能でした。しかし、改正後は10年以上の間隔が必要になります。iDeCoおよび退職金の両方を受け取る予定の方は、今後は受取方法の工夫がより重要になるでしょう。

最後にiDeCoに加入するメリット・デメリットを確認しておきましょう。

iDeCoの最大のメリットは、税金が安くなることです。

毎月の掛金は全額が所得控除の対象であるため、年末調整や確定申告を行うことで所得税や住民税の負担を減らせます。

【関連記事】 iDeCo(イデコ)は年末調整が必要? 所得控除を受けるといくら戻るのかを解説

本来、投資信託の売買などで得た利益や定期預金の利息には20.315%の税金がかかります。しかし、iDeCoの場合は運用益に対して税金がかかりません。

iDeCoの受取時には退職所得控除(一時金受け取り)もしくは公的年金等控除(年金受け取り)が適用されます。自営業者や専業主婦(夫)など、本来退職金がない方も同様に控除を受けられます。退職所得控除額は勤続年数(iDeCoの加入年数)によって変わります。

20年以下の場合:勤続年数(iDeCoの加入年数)×40万円

20年超の場合:800万円+70万円×(勤続年数(iDeCoの加入年数)−20年)

例えば、自営業者の方がiDeCoに25年間加入した場合、退職所得控除は1,150万円です。また、公的年金等控除額は65歳未満の方は60万円、65歳以上の方は110万円です(※)。

iDeCoには、デメリットもあるので気を付けましょう。

iDeCoの掛金は基本的に60歳まで引き出せません。あくまで老後資金を増やすための選択肢として、いくらまでなら拠出して大丈夫かを検討しながら掛金額を決めましょう。

【関連記事】 iDeCo(イデコ)は途中で解約できない?解約できる3ケースを解説!減額か支払い停止は?

iDeCoは口座を開いた金融機関と、iDeCoの統括機関である国民年金基金連合会に手数料を支払う必要があります。加入時や掛金拠出時、資産の受取時に手数料が発生する点に留意しましょう。

iDeCoの運用商品には価格が変動する商品もあり、必ずしも運用益が出るとは限りません。リスクがともなうので、支払った掛金の合計額より老後の年金額が下回る可能性も考えられます。しかし、iDeCoは基本的に長期・積み立て・分散投資を活かせるため、投資リスクを抑えやすい特徴があります。

2024年12月の改正では、企業年金等に加入している会社員、公務員の方の掛金上限額が変更されました。そして、その後の2025年度税制改正では、2024年12月の改正の対象を含め、専業主婦・主夫を除く幅広い方の掛金上限額がさらに引き上げられる予定です。これにより、より高い節税効果が期待できるでしょう。

しかし、掛金を増やすことは家計の負担増につながるリスクもあります。iDeCoの掛金は原則60歳まで引き出せないことを踏まえて、ご自身の家計に無理のない範囲で掛金の拠出額を設定することが大切です。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)。

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

iDeCoの疑問

iDeCo、NISA、つみたてNISA、どれを始めるとお得? 制度の違いや併用についても解説

iDeCoの疑問

公務員はiDeCo(イデコ)に加入すべき? 退職金のかわりになる? 節税効果は?

iDeCoの疑問

iDeCo(イデコ)は途中で解約できない? 解約できる3ケースを解説! 減額か支払い停止は?

iDeCoの疑問

専業主婦(主夫)もiDeCo(イデコ)を始めるべき? メリット・デメリットお勧めの運用方法を解説!

iDeCoの疑問

iDeCo(イデコ)には元本割れリスクがある!? 〜対処法を知っていれば怖くない〜

iDeCoの疑問

初心者のためのiDeCo(イデコ)の始め方〜かんたん解説〜