前の記事

専業主婦(主夫)もiDeCo(イデコ)を始めるべき? メリット・デメリットお勧めの運用方法を解説!

2021.6.9 iDeCoの疑問

ことこさん

ことこさん

iDeCoには元本割れのリスクがあるって本当?

FP

FP

元本割れのリスクがあるかどうかは、iDeCoで運用する商品によって異なります

金融機関が取り扱っているiDeCoの運用商品は複数ありますが、大きく分けると「元本確保型」と「元本変動型」の2種類があります。

元本確保型とは、購入にあてた金額を下回ることがない(元本割れしない)商品のことです。

代表的な元本確保型には定期預金や保険(生命保険や損害保険)があげられます。

iDeCoの定期預金や保険商品と通常の定期預金や保険商品の違いは、iDeCoによる節税メリットが付与される点です。

また、iDeCo満期時には元本+αのお金を受け取ることができます。

| 元本割れリスク | 節税メリット | |

|---|---|---|

| 定期預金 | 元本保証 | ー |

| 生命保険 | 運用利率の最低保証付き商品もある | 保険料に応じて所得控除 |

| iDeCo(定期預金・保険商品) | 元本保証 | 掛金が金額所得控除/利息、運用益が非課税/受取時税制優遇 |

ただしiDeCoは、加入時および運用中に口座管理手数料が発生します。

手数料の額は金融機関によって異なります。途中で掛金の支払いが厳しくなって積み立てを停止した場合も、口座を保有しているだけで毎月一定の手数料を支払わなければなりません。

運用で得た利益が手数料を下回った場合、元本確保型の商品でも元本割れする可能性がありますので注意しましょう。

元本確保型による運用は、超低金利が続く今の日本では、大きなリターンを見込むことができませんので、自身の運用スタイルにあわせて元本変動型の商品も資産配分に取り入れることも検討してみましょう。

元本変動型は、元本が保証されておらず運用成果によって資産が増減する商品であり、さまざまな投資信託で運用することができます。

投資信託は、投資家たちから集めた資金をファンドマネージャーと呼ばれる運用のプロが代わりに運用し、成果に応じて利益を分配します。

投資対象は株式や不動産、債券といった値動きのある商品なので、運用がうまくいった場合は利益を得ることができますが、そうでない場合は元本割れになる可能性があります。

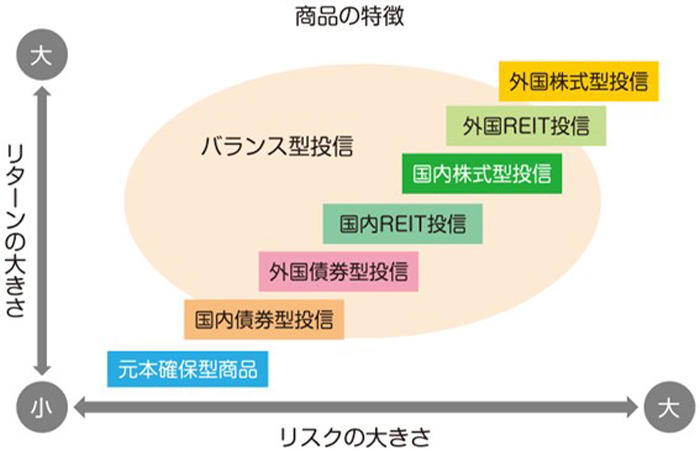

元本割れのリスクは投資した商品によって異なります。債券型投信やバランス型商品は比較的リスクとリターンが低く、株式型投信やREIT投信は高い傾向にあります。

値動きの大きい商品は高いリターンを期待できる一方、大幅に値下がりする可能性もあります。一見、投資経験の少ない人にとっては手を出しにくいように見えるかもしれません。しかし、値動きの大きい商品は、定期的に同じ金額を購入し続けることでリスクを低減することができます(詳しくは後述します)。

一方、値動きの小さい商品は高いリターンを見込めないものの、安定して運用することが可能です。

元本変動型の商品を選ぶ際は、自分が想定しているリスクとリターンに合わせて、適切な商品を選ぶことが大切です。

元本確保型と元本変動型、それぞれの特徴を理解し、運用益以外のメリット(節税効果)まで考えてiDeCoをスタートすると良いでしょう。

ことこさん

ことこさん

運用していたiDeCoが元本割れしちゃった!どうすればいいの?

FP

FP

現状維持、資産配分の見直し、商品変更の3つの対応方法があります。

iDeCoは60歳まで運用することを前提としているため、元本変動型の商品が元本割れしてしまったとしても、iDeCoを中途解約することはできません。

そのため、元本変動型が元本割れしてしまった場合は、これから説明する3つの方法をもとに、冷静に対応すると良いでしょう。

iDeCoは60歳まで中途解約できないという性質上、長期保有を前提とした商品です。

運用の成果を左右する海外情勢や経済状況は変動していますので、一時的に元本割れしたとしても、経済状況が回復すればプラスに転じる可能性があります。

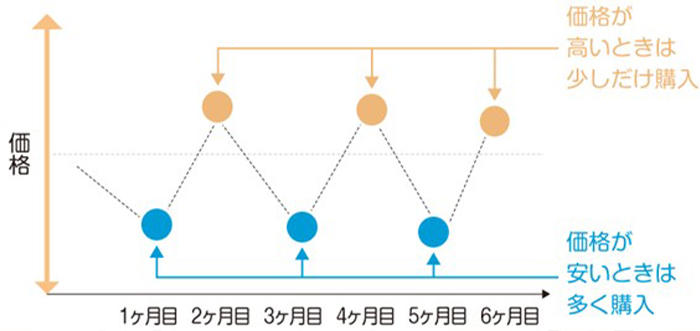

もともと積立投資は、定期的に一定額を投資することで、値下がりしている間は購入口数が多くなり、値上がりしている間は購入口数が少なくなります。

相場の変動に合わせて購入口数を増減させる方法に比べるとリターンは少ないですが、定期的に一定額を投資するスタイルは、安いときに多く購入することができるため、長期的に見ると購入コストを抑えることができます。これを「ドルコスト平均法」といいます。

▼ドルコスト平均法についてくわしくはこちら

わかると差が出る「ドルコスト平均法の特徴」

元本割れしている間も、一定額を投資し続けて多くの口数を保有していれば、上昇局面に転じたとき、より多くの利益を生み出すことができます。

逆に、焦って資産を他の金融機関に移したりすると、移管手数料が発生して元本割れのリスクを拡大させてしまうおそれがありますので、じっくり腰を据えて運用していきましょう。

元本変動型のiDeCoでは、掛金で運用する商品の種類や配分を変更することができます。

リスクとリターンは商品によって異なりますので、元本割れした場合、リスクの大きい商品の割合を減らし、そのぶん運用リスクの小さい商品の割合を増やせば、より安定した運用を行えるようになります。

資産の配分に手数料は掛かからないので、元本割れしたらリスクを抑えた運用に切り替えるのもひとつの方法です。

iDeCoで元本割れしたら、まずは上記2つの方法を使った対処を試みましょう。

それでも思うように元本割れが解消されなかった場合は、3つ目の手段として、次に紹介する「元本確保型商品に切り替える」という方法もあります。

ことこさん

ことこさん

元本確保型に乗り換えれば元本割れのリスクを回避できるの?

FP

FP

元本割れのリスクは低くなりますが、効率よく運用するには工夫が必要です。

元本確保型のうち、定期預金タイプは毎月の掛金を預金口座に預ける仕組みになっています。

元本割れのリスクが低く、かつ一般的な定期預金と違って、利益に対して課税されないので、税金を節約することができます。

非課税となった運用益は元本に上乗せして再投資されるので、効率的に資産運用できる特徴があります。

口座管理手数料が必要なので元本割れの可能性はありますが、元本変動型よりも元本割れのリスクは低いでしょう。

なお、安定性を重視するなら、元本変動型と元本確保型を組み合わせたり、当初は元本変動型(投資信託)を利用し、利益を確定させるために元本確保型(定期預金)に資産を移したりする方法もあります。

元本確保型はリスクが小さいぶん、リターンも小さいところが難点ですが、元本変動型と併用すればデメリットをカバーできます。

iDeCoには元本確保型と元本変動型の2種類があり、それぞれ元本割れリスクの可能性に違いがあります。

運用の安定性を重視するなら元本確保型ですが、リターンが小さいので、口座維持手数料の負担によっては元本割れしてしまう可能性があります。

一方、元本変動型は高いリターンを期待できる反面、元本割れの可能性も高くなります。

元本割れした場合は、そのまま同じ商品に投資し続けるか、資産配分を変更するなどして、冷静に対処しましょう。

金子 賢司

個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務めるファイナンシャルプランナー。健康とお金、豊かなライフスタイルを実践・発信している。CFP、日本FP協会幹事。

iDeCoの疑問

iDeCo(イデコ)は途中で解約できない? 解約できる3ケースを解説! 減額か支払い停止は?

iDeCoの疑問

会社員のiDeCo(イデコ)活用法! 企業型DCの有無、加入条件や掛金の上限額、メリットは?

iDeCoの疑問

専業主婦(主夫)もiDeCo(イデコ)を始めるべき? メリット・デメリットお勧めの運用方法を解説!

iDeCoの疑問

初心者のためのiDeCo(イデコ)の始め方〜かんたん解説〜

iDeCoの疑問

iDeCo(イデコ)には節税効果がある! 3つの節税メリットや職業別節税金額を計算してシミュレーション!

iDeCoの疑問

iDeCo(イデコ)と企業型DCの違いは?掛金の負担は?併用は可能?