プロフィール

智さん(夫)……29歳、信用金庫勤務

美穂さん(妻)……29歳、保険会社勤務(産休中)

花林ちゃん(長女)……2歳

2022.11.9こだわりハウス、見せてもらっていいですか?

プロフィール

智さん(夫)……29歳、信用金庫勤務

美穂さん(妻)……29歳、保険会社勤務(産休中)

花林ちゃん(長女)……2歳

――お二人がマイホームの購入を考えるようになったのは、いつ頃ですか。

智さん

「私たちは共働きで、二人とも全国転勤のない仕事なので、以前からマイホーム購入を考えていました。娘の誕生を機に、広い家に引っ越そうと話し合うようになったんです」

――マイホーム選びの条件は?

智さん

「23区内で、勤務先から遠くない場所で探しました」

美穂さん

「私は最寄り駅から徒歩圏内であることが、一番の条件でした」

智さん

「予算は4,000〜5,000万円で、当初は中古マンションを探したのですが、どれも価格が高くて断念せざるを得ないことに。そこで知り合いの不動産屋に相談したところ、戸建ての分譲住宅をすすめてくれました」

美穂さん

「駅から近いし、当初の分譲価格よりも数百万円ほど安くなっていて、お得感もありました」

――実際に住んでみた感想はいかがですか?

美穂さん

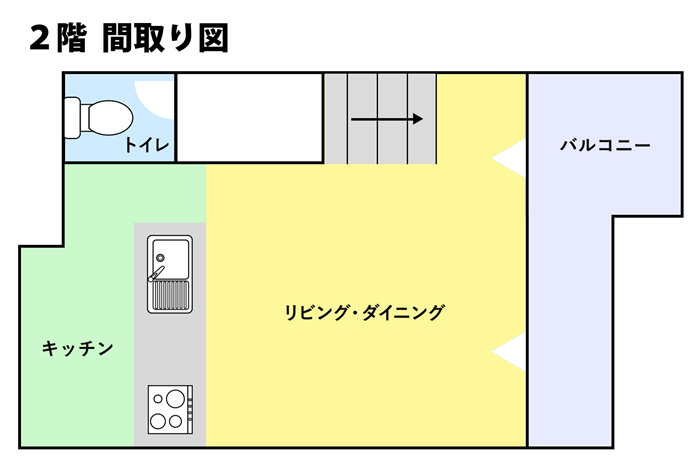

「とても住み心地が良いですね。子どもが多少騒いでも、戸建てなら近隣の方に迷惑をかけづらいので、その点も助かっています」

――住まいのお気に入りポイントを教えてください。

美穂さん

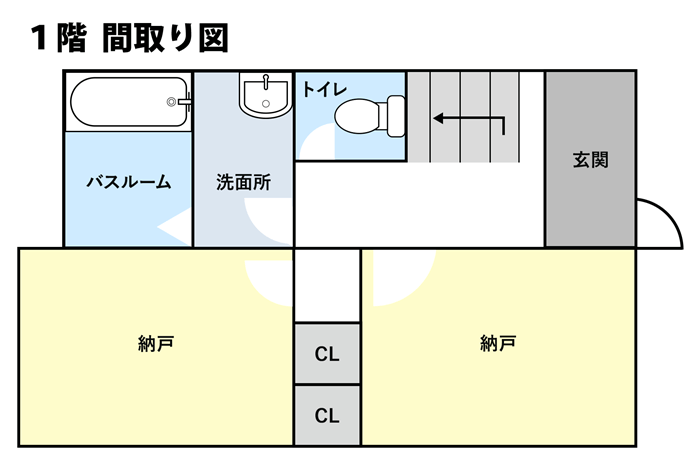

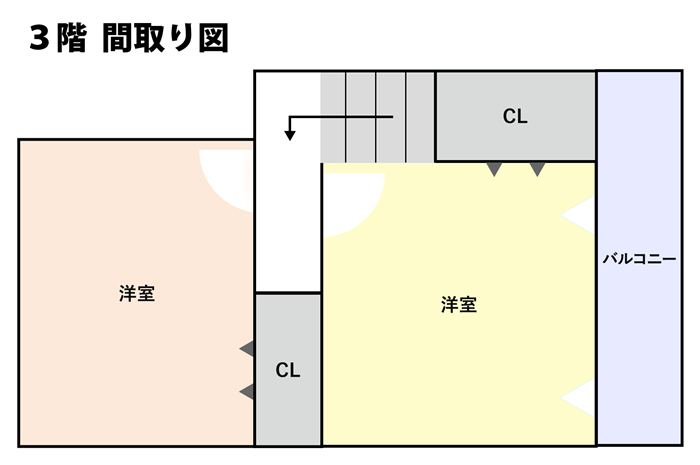

「3LDKに納戸が二つあって、広さも十分なのが気に入っています」

智さん

「僕は駐車スペースがあることですね。先日車を購入したので、駐車場代がかからないのはありがたいです。コストパフォーマンスの面でも、戸建住宅にして良かったですね」

高山先生Point

▼みんなはどうしてる? マイホームの選び方

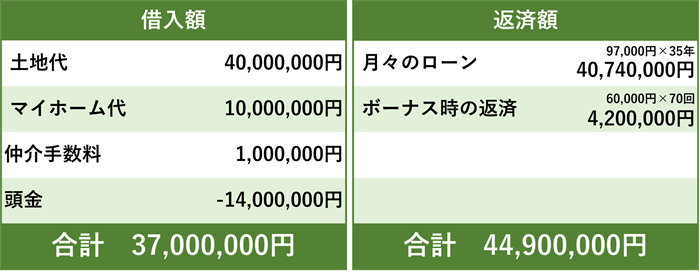

――当初の分譲価格よりも安く購入できたとのことですが、購入価格はどのくらいでしたか?

智さん

「土地代と上物合わせて5,000万円です。頭金は1,400万円で、4,000万円を住宅ローンで借りました」

美穂さん

「月々の返済額は97,000円で、ボーナス時に60,000円ずつ上乗せしています」

高山先生

「頭金をかなり多めに入れたのですね」

美穂さん

「はい、私の実家が援助してくれて」

高山先生

「住宅取得資金贈与(高山先生Point参照)の恩恵を受けられたのですね。住宅取得資金贈与の特例は、年々非課税になる金額が縮小されているので、良い時期に贈与を受けたと思いますよ。頭金を多く入れた分、住宅ローンの返済額を低く抑えることができています。ボーナス払いを併用している理由はありますか?」

智さん

「60,000円くらいなら、負担にならないかと思いまして」

高山先生

「なるほど。その程度ならボーナス払いを利用しても家計の負担にはならないかもしれませんが、ボーナスは景気の影響を受けて大きく減額される可能性もあるので、気をつけてくださいね」

智さん

「ありがとうございます。今は家計に余裕があるので大丈夫だとは思いますが、ボーナスが減額される可能性があることを肝に銘じておきます」

高山先生Point

▼「住宅取得資金の贈与」についてくわしく

相続税にどう備える? 贈与税がかからない生前贈与の5つの方法

▼借入可能額を調べてみる

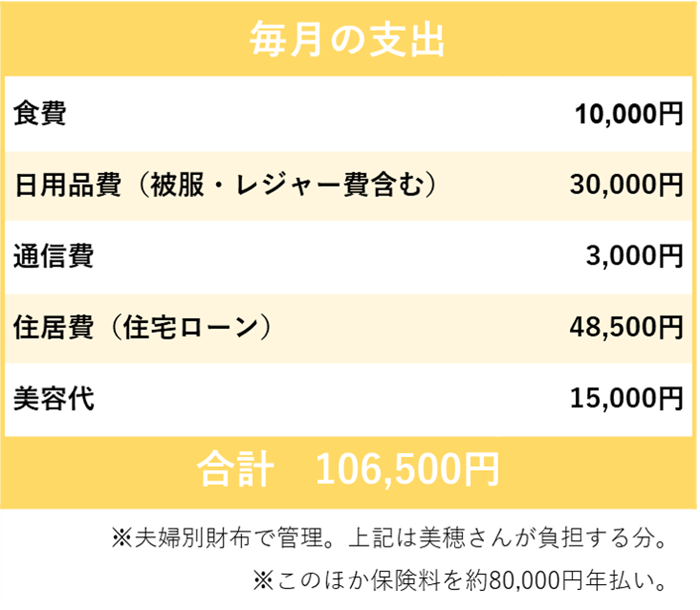

――月々の支出についても見ていきましょう。

智さん

「わが家は夫婦別財布で、妻が食費や日用品などを、私が保育代や光熱費などを負担しています」

美穂さん

「住宅ローンや通信費は、おのおので負担しています」

高山先生

「共働き世帯にしては、とても堅実な家計ですね。食費が10,000円というのは?」

美穂さん

「実は夫の実家が近く、義父が食費を負担してくれることがよくありまして。それで食費が抑えられているのだと思います」

――家計管理で気をつけていることはありますか。

美穂さん

「高級品は避けて購入するようにしています。特に食材はプライベートブランドでも質の良いものがありますし、おいしいのでよく買っています」

高山先生

「ご自身の中できちんと価値基準を設けていらっしゃるのですね」

美穂さん

「ありがとうございます。あとは夫婦そろってブランド物に興味がないので、自然と節約ができているのかもしれません(笑)」

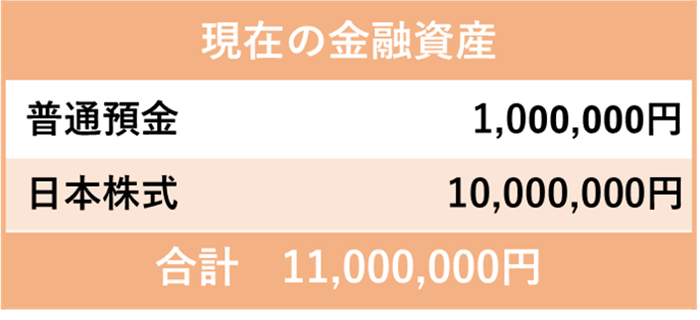

――智さんは投資をされているとお聞きしました。

智さん

「はい、昔から投資に対して興味がありまして。今は日本株を短期で売買しています」

高山先生

「それはすごいですね。ただ、日本株が金融資産の約9割を占めているのが気になります。お子さんもいらっしゃいますし、万が一のことを考えて、もう少し現金の比率を上げるのをおすすめします。お子さんがいらっしゃる場合、できれば生活費の1年分の貯蓄は準備しましょう」

美穂さん

「逆に、私は投資でリスクを背負うことに抵抗が……。ただ、最近は友人から『つみたてNISAやiDeCoを始めた』と聞くことも多く、興味はあります。何から始めるのが良いのでしょうか?」

高山先生

「積立投資なら、リスクを軽減することができますよ。つみたてNISAやiDeCoなら税制優遇がありますし、中長期的に安定してお金を増やしていけるので、ぜひ検討してくださいね」

高山先生Point

▼つみたてNISAでローリスクかつ長期的な運用を

▼つみたてNISAは教育費にできる?

――今後の人生設計で、目標にしていることはありますか。

智さん

「実は、年内に第二子が生まれる予定です。今後の人生設計で考えているのは、子どもの進学とリフォームくらいでしょうか。その時々で必要なお金を用意できればと思っています」

高山先生

「リフォーム代の平均値は、300〜500万円ほどです。教育費は進学プランにより、かかる費用がだいぶ違います。事前にライフイベントを想定して、それに備えて資産を形成するのはとても良いことですよ。お二人で今後のことを話し合いながら、穏やかで幸せな家庭を築いてくださいね」

智さん

「ありがとうございます。これからも、穏やかで幸せな生活をしていけたらうれしいです」

美穂さん

「私も夫と同じ気持ちです。高山先生にいただいたアドバイスを参考に、夫と話し合いながら今後のことを考えていきたいです」

――智さんご夫婦はご実家の援助を受けながらも、贅沢をするのではなく、身の丈に合った生活をされているのが印象的でした。

高山先生

「ブランド物を買わずに質の良いプライベートブランドを購入されるなど、お金の使い方も工夫をされていましたね。一方、旦那さまは株の短期売買を積極的に行っているものの、奥さまは資産形成に対して消極的なのが気になりました」

――共働きですし、ご実家の援助もあるので、のんびり構えていらっしゃるのかもしれませんね。

高山先生

「とはいえ、やはり先々のことを考えて準備をすることが大切です。今はつみたてNISAなど、低リスクで安定的に資産を増やしていく方法がたくさんあります。お二人が目指している“穏やかで幸せな生活”を維持するためにも、まずは夫婦二人できちんと話し合って、できれば夫婦共有で家計を管理し、見える化するところから始めてほしいですね」

▼家計管理に関するアンケート調査はこちら

▼家計の見える化をサポートするアプリが登場

【三井住友銀行アプリ】新機能でさらに便利に!お客さまに合わせた情報をお届け

高山 一恵(たかやま かずえ)

ファイナンシャルプランナー(CFP)、一級FP技能士。株式会社Money&You取締役。

全国での講演活動、執筆、マネー相談を通じて、女性の人生に不可欠なお金の知識を伝えている。女性向けWEBメディア『FP

Cafe®』や『Mocha』も運営。また、『Money&You TV』や「マネラジ。」「Voicy」などでも情報を発信している。 主な書籍には、「はじめてのNISA

&iDeCo」(成美堂出版)「1日1分読むだけで身につく お金大全100」(自由国民社)」「はじめのお金の基本」(成美堂出版)「マンガと図解 はじめてのFIRE」(宝島社)などがある。

Money&You:https://moneyandyou.jp/