前の記事

育児用品や保育園準備で想定外の出費! 教育費は、目指せ1,000万円

2020.8.12セキララ子育てマネー

家族構成 夫52歳・会社員、息子17歳(高校3年生)

年収 約500万円

世帯年収

約1,800万円

月間貯蓄額:約20万円(聡子さんが管理)

住宅:持ち家(住宅ローンあり)

資産:約1,100万円

<聡子さん>預金 約700万円、株

約150万円、投資信託(つみたてNISA含む)約200

万円、外貨預金(米ドル、豪ドル) 約50万円

<夫> 把握していない

私は、産休後は子どもを保育園に預けてフルタイムで働いてきました。

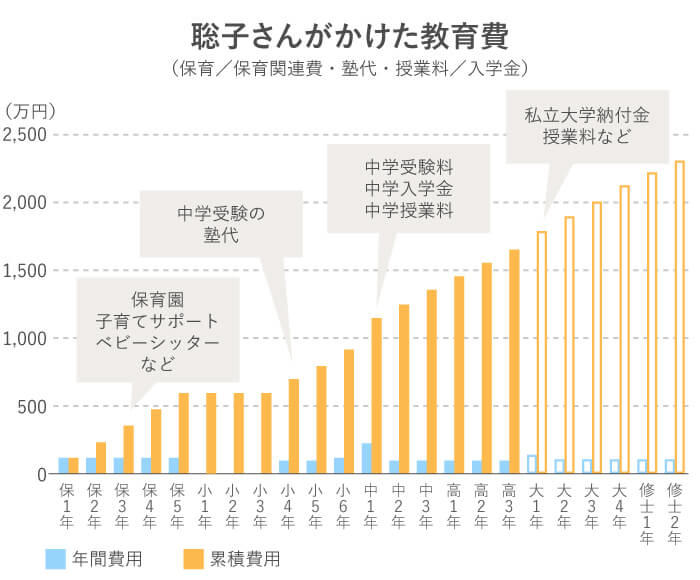

夫は仕事が忙しく育児は私に任せっきりだったので、保育園のお迎えや土曜勤務の際には、地域のサポーターやベビーシッターなどを利用。保育料と合わせて月13万円程度かかったこともあります。当時は収入が今ほどなく、家計が大変でしたね。

小学校入学後は学童保育を利用していましたが、定員の関係で小学3年生で卒所に。「放課後ひとりにしておくのは心配」と考え、小学3年生の2月から大手進学塾へ通わせることにしたんです。

最初は学童代わりといった感覚で、中学受験を必ずさせたいとは考えていませんでした。

塾選びでは、長男がひとりで通える、スパルタではないことなどを条件に5〜6ヵ所を見学。フレンドリーな雰囲気の大手進学塾に決めました。

4教科(国数理社)の授業料は月5万〜6万円程度。小学6年時には、授業料、テキスト代、季節講習代などを含めると、年間約120万円かかりましたね。生活費からまかなっていましたが、「受験年度はお金がかかる」と実感。

苦手な科目のオプション講座は、高額だったのと、息子のキャパオーバーになりそうだったので追加しませんでした。

「毎日塾がツライ。友だちと遊びたい」と息子がくじけそうになる度に、「とにかくあと1年がんばろう」と励まし続けました。

塾にかかった費用

約120万円(小学6年時)

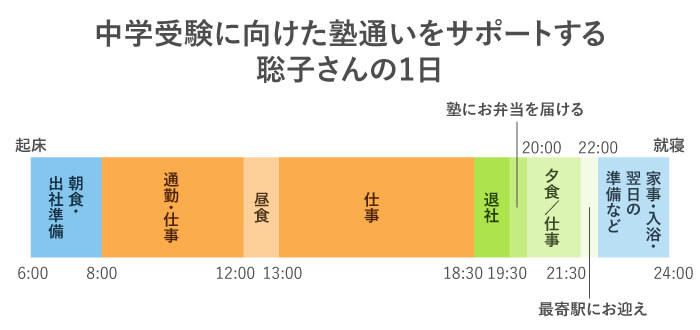

キツかったのは子どもだけでなく、実は私も仕事と塾のサポートでヘトヘト。19時30分が塾のお弁当の時間のため、18時30分にはどんなに忙しくても仕事を中断。会社を出て弁当を買い、塾へ直接届けました。

その後、21時30分ごろ最寄駅へ迎えに行く生活を、小学4年生〜小学6年生までの3年間続けたんです。

受験費用は、約3万円×10校分で約30万円かかりましたが、第一志望に見事合格!

生徒の自主性を重んじながらも面倒見がよい校風と校長の温かい人柄に惹かれて選んだ学校です。

中学の入学金約100万円、年間の学費約100万円。すべて生活費から支払っています。

中学受験にかかった費用・学費

受験料:約30万円

入学金:約100万円

学費:約100万円/年

<参考データ>

私立中学校の学校教育費

107万1,438円/年

私立に通って「こんなところにもお金が出ていく!」と感じたのは、子どもの交際費です。

さまざまな地域から生徒が通っているため、友だちと遊ぶ際の集合場所は、たいていショッピングモール。中学3年生くらいから、映画やカラオケの後に食事というのが基本パターンです。

毎回5,000円ほど渡し、月2回程度遊びに行くので毎月約1万円。お金がかかるとは思いつつも、必要経費と割り切っています。

たまにディズニーランドに遊びに行くときには、特別費として親が管理しているお年玉などから「1万円出すね」と渡しています。

高校1年生からは、交際費とは別に自分の好きに使うお金として、毎月5,000円のお小遣い制も導入しました。

友だちとの交際費

約1万円/月

お小遣い

5,000円/月

現在、長男は情報系やIT系を学べる大学を目指しています。受験期に入って思うのは、中学受験でこの学校を選んで本当に良かったということ。

新型コロナウイルス感染症の影響で登校自粛になると、いち早くオンライン授業が始まりました。21時ごろまで補講をしてくれて、塾へ行かせる必要もありません。公立校へ進学させたママ友と話しても、教育が手厚いと感じています。

大学のための資金は500〜600万円を想定。とはいえ、理系だと大学を卒業後、大学院へ進学するケースが多いと聞いて、大学院への進学も視野に入れています。

<参考データ>

●大学にかかるお金

私立大学初年度納付金

133万6,033円

初年度以降にかかる費用(年)

108万6,048円

(授業料 90万4,146円/施設利用料 18万1,902円)

●大学院(博士前期課程)にかかるお金

私立大学大学院 博士前期課程初年度納付金

104万1,456円

初年度以降にかかる費用(年)

83万4,164円

(授業料

75万9,865円/施設利用料 7万4,299円)

夫婦フルタイムで働いているとはいえ、コロナ禍や年齢を重ねた私たちの体調不良など、この先は何が起こるか分かりません。住宅ローンも毎月約10万円で、あと約10年。もし大学院へ進学となったとき、支払っていけるのか不安が残ります。

今は夫婦の収入から生活費を支払い、残った約20万円を毎月預金。教育費のほか、住宅ローンの繰り上げ返済にも充てています。

また、老後資金もリアルに考えなくてはいけない年齢になってきました。少し前までは私は55歳くらいで仕事を辞めたいと思っていたけれど、子どもの教育費もあるし、60歳までは働かないといけないですね(笑)。

定年までに2,000万円程度貯め、あとは夫の退職金で老後資金をカバーしたいと思っています。

フルタイムで忙しい毎日を送る聡子さん。安全資産の預金約700万円に対し、価格変動のあるリスク資産が約400万円。バランスを取りつつ、「当面使わないお金」を運用に回しています。

投資のリスクが軽減されやすい長期の積立投資で、かつ、配当や売却益が非課税になる「つみたてNISA」も取り入れているのはすばらしいですね。株のように銘柄選びの時間が取れない人でも、「つみたてNISA」の投資信託なら、銘柄選びや運用をプロに任すことができるので始めやすく続けやすいはずです。

聡子さん夫婦のように子どもの巣立ちが見えてきた場合、教育資金だけでなく、老後資金の準備も本格的にスタートを。iDeCo(イデコ)を始めてはいかがでしょう。

原則60歳以降※に受け取ることができ、毎月の掛け金が所得から控除されて所得税や住民税が安くなるなど、税制上のメリットが大きい制度です。

職場に企業年金がない場合、iDeCoは月2万3,000円まで加入可能。たとえば、年収500万円の会社員が、毎月2万3,000円の掛け金を想定利回り3%で運用できたと仮定すると、48(聡子さんの年齢)〜60歳まで積み立てると、以下シミュレーションになります。

聡子さん夫婦は、世帯収入が大きい分、家計にはゆとりがあり、住宅ローンもゴールが見えています。

ただし、老後の過ごし方によっては、それに合わせた資金準備が必要になる場合も。iDeCoなどを上手に活用して直面する教育費とペースを上げたい老後資金に今から備えておけば、お金に不安のない充実したセカンドライフが期待できるでしょう。

家計アドバイス監修:ファイナンシャルプランナー 豊田 眞弓(とよだ まゆみ)