前の記事

中学受験後も高額出費が続く! 学費年間約100万円、交際費毎月1万円

2020.10.7セキララ子育てマネー

家族構成:夫40歳(会社員)、娘6歳(公立小学校1年)

年収:約105万円

世帯年収:約700万円

月間貯蓄額:約8万円(年間貯蓄額約100万円)

住宅:持ち家(住宅ローンあり)

資産:約800万円

<美玲さん>預金

約200万円

<夫>MRF(公社債投資信託)約300万円、預金 約300万円

結婚当初から「子育てにはお金がかかる」と漠然と感じていたので、出産前に夫とじっくり話し合い、“子育て予算”を組みました。予算は毎月3万円。出産後すぐは洋服代、オムツ代など日用品を中心に使っていました。

夫婦で決めた“子育て予算”

3万円/月

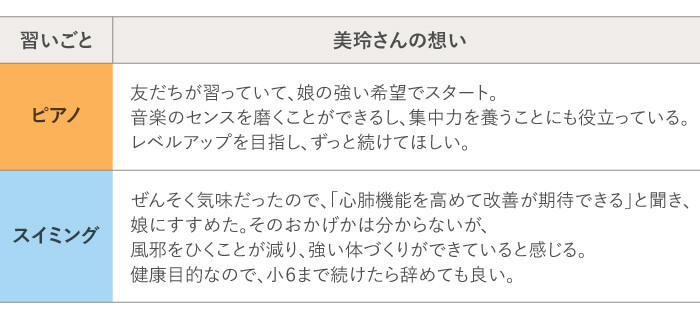

子どもが幼稚園に通い始めると、習いごとをはじめる子が目立つように。子どもには好きなことをさせて「得意」を増やしてあげたかったので、さっそく娘にも、年中組のときからピアノとスイミングを習わせることにしました。

ピアノをはじめるにあたって、「値段が手頃な電子ピアノを購入しようかな」と思っていましたが、先生に「アコースティックのピアノ、できればグランドピアノが良い」とすすめられました。

ちょうど、夫の友だちが子ども時代に使っていたグランドピアノがあると聞き、運搬費を支払って譲ってもらうことに。お礼として、5万円分のギフト券を渡しました。新品のグランドピアノは100万円以上するので、とても助かりましたね。

ピアノの購入にかかった経費

グランドピアノのお礼:5万円ギフト券

〈参考データ〉

ピアノの種類と価格(新品)の目安

グランドピアノ:約100万円〜

アップライトピアノ:約45万円〜

電子ピアノ:約10万円〜

ピアノとスイミングの月謝は合わせて1万6,000円です。ほかにも、「意外にお金が出ていく」と感じたのは、習いごとのイベント。ピアノ発表会の参加費・衣装代、ピアノの調律代、スイミングの遠足代で年間6万円の支出に。

月謝だけでは収まらない、“習いごと費用の盲点”を痛感しています。

習いごとの月謝:1万6,000円(ピアノとスイミングを週1回ずつ)

習いごとにかかった年間費用:25万2,000円

<内訳>

ピアノのレッスン費(週1回):8万4,000円(7,000円×12ヵ月)

ピアノの発表会:参加費3万円(年2回)

ピアノの発表会用衣装:5,000円

ピアノの調律:1万5,000円

スイミングのレッスン費(週1回):10万8,000円(9,000円×12ヵ月)

スイミングの遠足代:約1万円/年

〈参考データ〉

子育て世帯の1ヵ月の習いごとの費用(7歳児のいる世帯)

5,000〜1万円未満:29.0%

1万〜2万円未満:36.9%

習いごとにもお金がかかりましたが、幼稚園にも想定以上にお金がかかりました。特に幼稚園年長時が一番支出が多く、 “子育て予算”で足りない分は、家計や私の収入から補っていましたね。

小学校に入学すると学童に1万円程度かかりますが、幼稚園ほどの支出ではなくひと安心。ただ、小学3年生時から学校の授業に英語が加わるので、英語教室も検討中。まわりを見ると、高学年になると塾へ通うお子さんが多いようなので、小学4〜5年生になったら塾へ通わせることを検討し、中学受験をするかも考えたいです。支出が大幅に増えれば、ピアノかスイミングを辞めるかもしれません。

美玲さんが子育てにかけた費用/月

■幼稚園年長時 約5万6,000円

<内訳>

幼稚園の保育料:約3万円

預かり保育:約1万円(月によって変動)

ピアノの月謝:7,000円

スイミングの月謝:9,000円

■現在(公立小学校に通学) 約2万7,000円

<内訳>

学童保育:約1万円

学童のおやつ代:約1,000円

ピアノの月謝:7,000円

スイミングの月謝:9,000円

私自身は、妊娠前から中国語と台湾語の通訳・翻訳をしており、月8万円程度の収入があります。ところが、新型コロナウイルス感染症の影響で仕事が激減。夫の給料もこの先影響が出ないとは言い切れません。このまま収入が減れば、「習いごとや塾に行かせられないのでは?」と金銭面でとても不安です。

現在の貯蓄は、生活費の余った分を預金するほか、夫が300万円をMRF(公社債投資信託)で運用しています。資産運用のことは全然分からないけれど、お金が増えるなら私もトライしてみたいですね。増えた分だけ、子どもの可能性を広げられると思うので。

美玲さんはご自身の収入で習いごと費用をまかなっていますが、この先に英語教室や学習塾、中学受験をしての進学など、高額な学校外教育費が加わると、家計に大きく影響をおよぼす可能性があります。

世帯での年間貯蓄額は約100万円程度、毎月約8万円の貯金ができている計算になります。ただし、余った分だけ“なんとなく貯蓄”しているとのことなので、金額を決めて“先取り貯蓄”をするようにすると、先々の貯蓄額が見えて安心です。「何のために、いつまでに、いくら貯めるか」をプランニングしてはいかがでしょう。

中学受験を検討中とのことですが、小学4〜6年生までの3年間に塾代が年40〜120万円程度かかり、入学後は学校教育費だけで年間100万円程度かかる見込みに。私立中学への進学を考えるなら、現在の貯蓄額では心もとないので、美玲さんの収入を上げるなどして世帯年収をコロナの影響が出る前より、さらに上げる必要があります。

教育費のピークは、12年後に控える大学受験・進学費用。まずはそこに向けてしっかりと積み立てていきましょう。

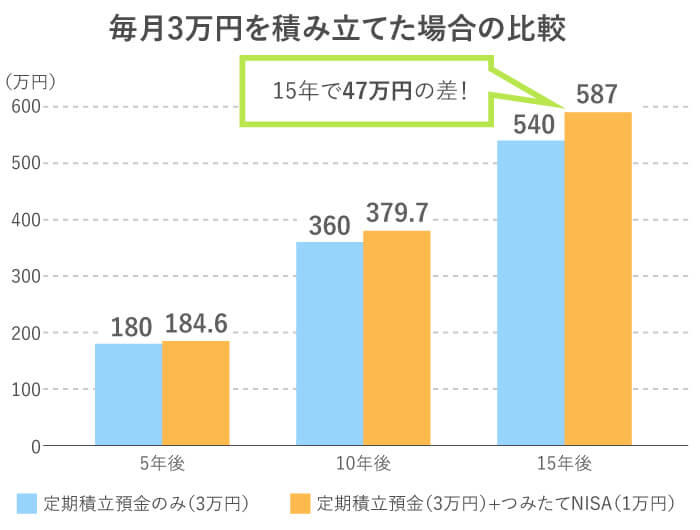

使うまでに時間のある教育資金については、定期の積立預金で貯めるだけでなく、一部に投資商品を組み合わせる方法も。たとえば、元本が保証されている積立預金と、元本割れの可能性はあるものの収益が期待できる投資信託を組み合わせて準備するという考え方です。

通常、投資信託で得た利益(運用益)には、20.315%の税金がかかりますが、年間40万円まで、最長20年間非課税になる「つみたてNISA」という制度があります。

毎月3万円を定期積立預金でのみ貯めた場合と、定期積立預金に2万円、つみたてNISAの投資信託に1万円(利回り3%想定)を積み立てた場合のシミュレーションは以下のようになります。

つみたてNISAで購入できる商品は、金融庁の基準に合う、コストが低くて運用実績のある長期投資に向く投資信託。初心者にとっても選びやすく、投資をスタートしやすい制度です。

子どもの可能性や進路を広げるためにお金をかけたいのが親心ですが、お金には限りがあるのも現実です。新型コロナの影響による美玲さんの減収をどうリカバーするか、私立中学への受験をどうするかで、家計は大きく変わります。お子さんの将来のためにも、家族でしっかり検討しておきましょう。

家計アドバイス監修:ファイナンシャルプランナー 豊田 眞弓(とよだ まゆみ)