前の記事

ピアノとスイミングで月謝1万6,000円、だけじゃ済まない習いごと費用の盲点とは!?

2020.12.9セキララ子育てマネー

家族構成:夫43歳(会社員)、娘7歳(公立小学校2年)

年収:約700万円

世帯年収:約1,350万円

千香さんの月間貯蓄額:約8万円(年間貯蓄額 約100万円)

住宅:賃貸(親所有のマンションのため、家賃7万円を親へ支払い)

千香さんの資産:約1,460万円

<内訳>

千香さん名義の預金:約500万円(8万円/月)

企業型確定拠出年金・約360万円(3万円/月)

学資保険:満期300万円(払済)

娘さん名義の預金約300万円

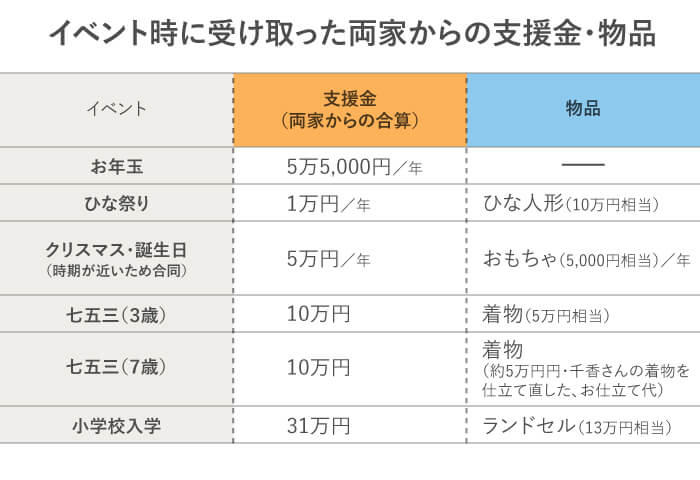

両家の両親ともに70代で年金暮らしですが、それなりにゆとりを持って暮らしています。小学2年生になる娘をかわいがってくれたり、イベントのたびに支援金やプレゼントをくれたり、とてもありがたいです。

<参考データ>

孫の誕生から成人まで、イベントごとのお祝い金の目安

約45万円〜/人

両親からの支援金は娘名義の口座へ預金していて、児童手当もこの口座へ。現在は300万円ほど貯まっていますが、手をつけずに成人や結婚などの節目に娘にプレゼントするつもりです。

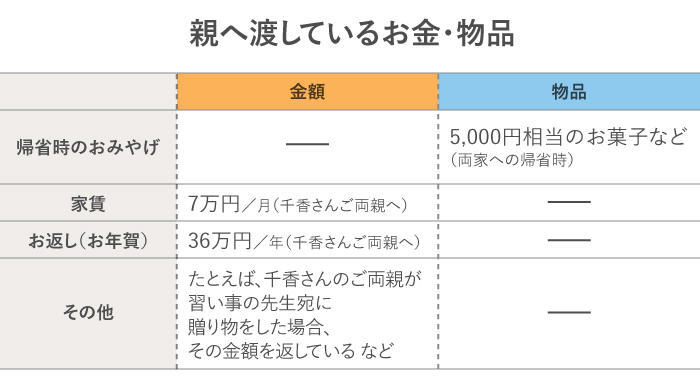

同じ東京に住む私の両親は「孫かわいがり」に拍車がかかっており、毎月のようにブランド服を買ってくれます。ありがたい反面、両親にも自分たちの生活があるので申し訳なく思うことも。そのため、さまざまな形でお返しをするようにしているんです。

私の両親へは、日ごろから娘の面倒をみてくれる感謝の気持ちも込め、私の収入から毎月3万円を貯めて、36万円(1年分)を年始に渡しています。

共働きなので、娘は学童保育室に入っています。放課後を遊びだけで終わらせてほしくないので、公立のほかに、民間の学童保育室も利用。外国人の先生から英会話が学べて、宿題も見てもらえるうえに、夕方6時30分まで預かってくれます。仕事が忙しくて平日は勉強を十分に見てあげることができないため、月謝は高いけれど有意義な出費だと思っています。

習いごとと学童保育室にかかる月間費用

7万5,000円

<内訳>

スイミングの月謝:7,000円(週1回)

ピアノの月謝:1万5,000円(週1回)

民間の学童保育室:5万円(週3回)

公立の学童保育室:3,000円/年(週2回)

また、感性を養うために、月1回くらいは美術館やクラシックコンサートで芸術鑑賞も。チケット代は高いのですが、自宅学習用のドリルプリントは無料のものをインターネットで探して印刷して活用するなど、節約もしています。

娘が好きな道を見つけ、選んだ進路の希望は叶えてあげたいので、教育費は第一優先で貯めたいです。私自身に「大学院進学か、就職か」で迷った経験があるので、大学院進学も視野に、年間約100万円を目標に普通預金で貯蓄しています。

高校卒業時に300万円を受け取れる学資保険は一括で支払い済み。私の両親も「教育費はできるだけ支援したい。海外留学でも大丈夫」と言ってくれて心強いですが、できれば頼らないでやりくりするつもりです。

とりあえず、小学3年生になったら、公立の中高一貫校を含めて中学受験をどうするか、通塾するかを考えようと思います。

中学校〜大学までの教育費の目安

■すべて国公立の場合:約530万円

■すべて私立の場合(大学は文系):約1,050万円

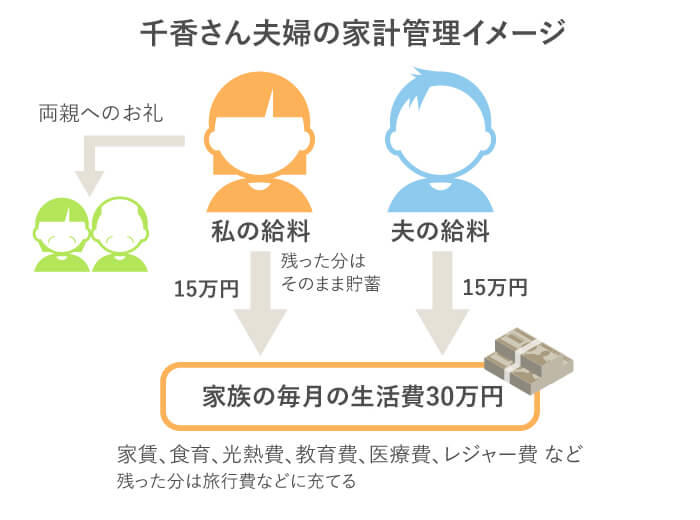

私が忙しく家計管理ができないこともあり、家計は夫婦別財布。毎月15万円ずつ出し合い、合計30万円を私が預かって、生活費を支払い、残ったお金は貯めておいて旅行費用などの特別な出費に充当しています。

私の給料からは、毎月企業型DC、持株会、一般財形を天引きに。何も考えないで資産形成できるのでラクですね。夫は株などの資産運用をしているようですが、資産状況はあまり把握していません。私は資産運用の知識がほとんどなく、「損しない?」と会社の制度以外のものは手を出せないでいます。

共働きで、両親からの支援もあるとはいえ、教育費や老後費用、今後は両親の介護などまとまった支出が必要な場面が出てくるはず。そのときに「お金が足りない!」とならないように、きちんと備えておきたいです。

教育費を優先して準備したい千香さんにとって、娘さんが小学生の今はまさに貯めどき。ですが、私立の中高一貫校に進学する場合は注意してください。

受験のための塾代がかかるうえ、進学後は学校教育費だけで年間100万円程度がかかる見込み。現在、教育費のために貯めている年間100万円の千香さんの預金ができなくなる可能性もあります。通塾や中学受験を検討する際には、夫婦で収支をしっかりと確認しておきましょう。

現在は、夫婦別にお金を管理されているとのことですが、娘さんの教育資金と夫婦の老後資金という名目で、ご夫婦でつみたてNISAを始めるのはいかがでしょう。

娘さんが大学を卒業するころ(22歳)には夫婦ともに58歳、大学院(修士)修了時には60歳です。教育費で使わなかった分は、老後資金に回せます。

通常、投資信託で得た運用益には、20.315%の税金がかかりますが、つみたてNISAでは、1人あたり年間40万円まで、最長20年間は非課税になります。

夫婦それぞれが毎月3万3,000円を10年間積み立てると、元本は792万円に。運用商品なので元本割れのリスクもありますが、仮に利回りを年3%で運用できれば10年間で合計約922万円になるという試算です。

フルタイムの共働きで、扶養控除や住宅ローン控除を受けていない千香さん夫婦の場合、iDeCo(個人型確定拠出年金)は掛金分が所得控除になり、大きな節税効果が見込めるのでおすすめです。

千香さんのように企業型DC(企業型確定拠出年金)のある企業では、規約で定められていないとiDeCoの加入ができないのですが、2022年10月からは、無条件で2万円を上限に企業型DCとの併用ができるようになる見通しです。

もしも、ご両親から大学や大学院進学のための支援を受けることが確実で、親御さん側に相続税の節税が必要であるなら、教育資金の一括贈与(子ども1人1,500万円まで贈与税が非課税)を活用する手もあります。2021年3月末までなので、利用するなら早めに検討しましょう(延長になる可能性もあるが未定)。

【関連記事】相続税にどう備える? 贈与税がかからない生前贈与の5つの方法

千香さんは、ご両親からの支援金には手をつけずに貯めているとのこと。資産運用の税制優遇制度を上手に活用しながら夫婦の収入だけでやりくりする一方、将来的にご両親の介護資金が必要になったときに、支援金を活用するのも良いのではないでしょうか。

家計アドバイス監修:ファイナンシャルプランナー 豊田 眞弓(とよだ まゆみ)