前の記事

自主性を尊重して育てた2人の息子が選んだのは、個人塾! かかった費用はいくら?

2021.3.31セキララ子育てマネー

家族構成:実母62歳、夫36歳(会社員)、娘13歳(公立中学校1年)、息子12歳(公立小学校6年)

年収:約200万円

世帯年収:約600万円

月間貯蓄額:約3万円

住宅:持ち家(住宅ローンあり。毎月約10万円の返済で残り35年)

資産:約230万円

<内訳>

預金:約10万円

つみたてNISA:20万円(3万円/月)

学資保険200万円(2人分・満期時)

長女を妊娠したとき、アパレル販売の正社員として働いていましたが、体調が悪くなってしまって入院したこともあり、大事をとって退職しました。その後、無事長女を出産したのもつかの間、思いがけず年子を授かることに。戸惑う反面、やはり嬉しかったですね。計画外であったため、2人目の出産費用や準備品などを用意する時間がなかったのですが、親が育児資金を援助してくれたので助かりました。

年子の育児では、オモチャや絵本が使い回しできるメリットがあります。また、うちは年子で性別が違うのですが2人目の性別がわかってからは、1人目の子の洋服や肌着などは、白や黄色のものを選ぶことで、2人目の子の被服代を節約しました。

育児において、一番大変だった時期は下の子が2歳頃にはじまったイヤイヤ期です。子どもたちは、下の子がぐずると上の子もぐずり、泣くのも騒ぎ出すのも2人同時で大変でした。しかも夫は早朝に家を出て深夜に帰るといったハードワークだったため育児は私ひとりが担っていて、記憶がなくなるほど忙しかったです。

そんなとき、「他のママたちは、どうしているのかな?」と思い、児童館で知り合ったママたちに声をかけて約15人規模のママサークルをつくりました。子育てエピソードや不安な気持ちを共有し合ううちに、ストレスもサーッと消えていくようでした。

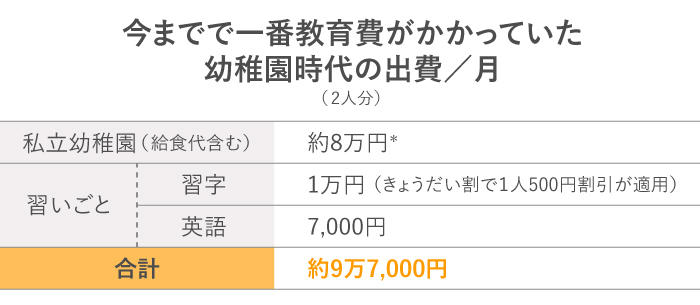

赤ちゃん時代はそこまでかからなかった教育費も、2人が幼稚園に入園し、習いごとをはじめてから一気にふくらみました。ただ、習いごとは一生モノの財産だと思っているので、無駄とは思っていません。同じ教室へ通わせ、“きょうだい割引”を活用して少しでも節約できるようにしました。

年子で出産すると、大変な時期が一気に押し寄せる反面、通過するのもあっという間です。成長するにつれ、友だちのように共通の趣味で盛り上がっている姿をみると、私まで笑顔になります。一方、今後は受験や入学などの大きい出費が続くため、お金を貯める余裕があまりありません。「子どもたちが義務教育のうちに、その後の教育資金を備えなくちゃ」と焦っています。

夫の前職はハードワークで肉体的・精神的にとてもきつかったようで、上の子(長女)が小学2年生のときに転職しました。転職当初は月給の手取り額が、約28万円から約14万円に下がってしまったものの、夫がイキイキと働いている姿を見て、転職して正解だったと思いました。今では転職前に近いお給料になっています。夫が転職した時期に家計を助けるため、私もフルタイムで長く働ける職場を探し、工場に勤務。その後転職をして現在は化粧品会社で働いています。

家計が2馬力になったことや、子どもたちが多感な時期に入り個室が必要だと考えて、長女が中学1年生になったとき(2020年)に実母所有の土地に家を建ました。借入額約3,600万円で35年の住宅ローンを組み、毎月約10万円ずつ返済しはじめました。

現在、夫と私の手取り額を合わせると月約35万円。住宅ローンの返済や生活費の支払い、夫への小遣い3万円を差し引くと、貯蓄として残るのは3万円程度になります。

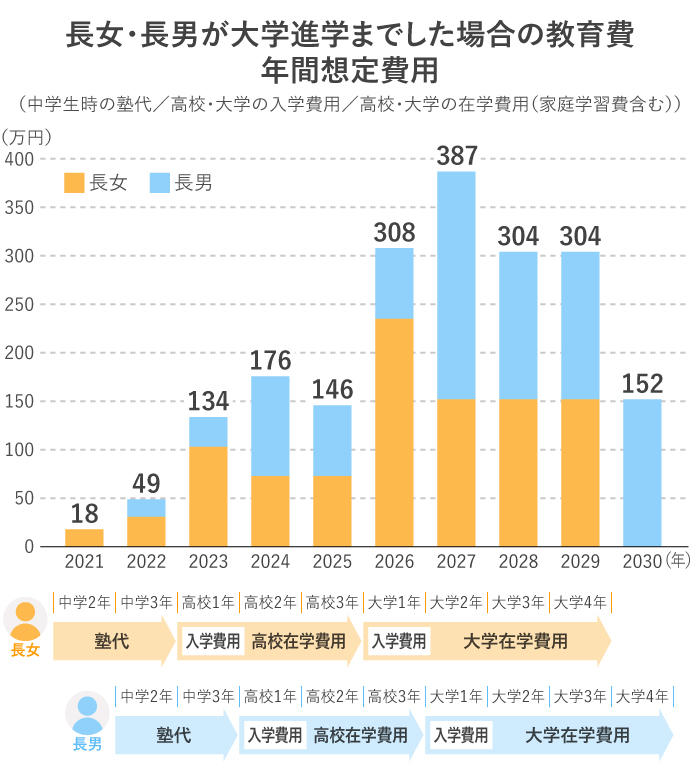

不安なのは、今後の教育費です。2人とも中学2年生になったら塾に通わせる予定なのでダブルでかかる塾代や、高校の入学金や制服などの準備資金、授業料など次々に出費の波がやってきます。

高校卒業後は、子どもたちには好きな道を歩んでほしいので、大学、専門学校、就職などあらゆる選択肢があると思っています。子どもたちが高校卒業時(18歳満期)に1人につき100万円の満期保険金を受け取れる学資保険に加入していますが、進路によっては奨学金を検討するつもりです。

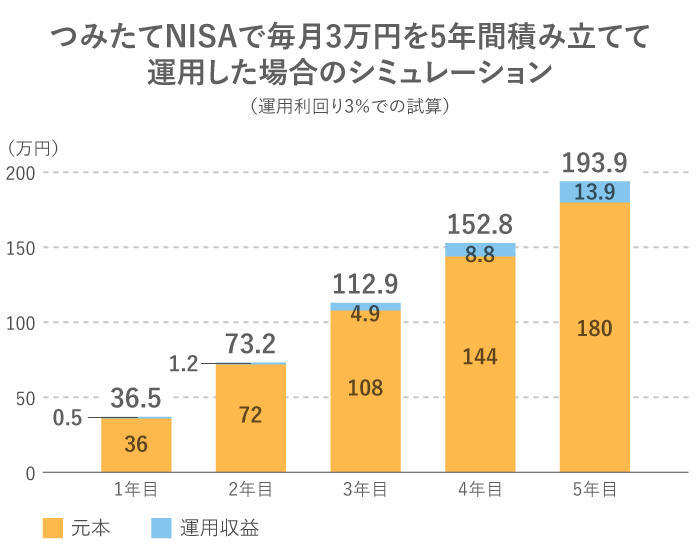

少しでも教育費を貯めるためにコツコツと小銭貯金をしていたものの、「もう少しまとまったお金を貯蓄したい」と思いインターネットやSNSで情報を収集しているうちに、資産運用にも興味が出てきました。そんなときに気になったのが、つみたてNISAです。約2年前からはじめ、最初は1万円から、今は毎月の収支で残る3万円を積み立てています。

はじめる前は「手続きが面倒なのでは?」と思っていましたが、金融機関のWebサイトに記載されている案内通りに進めていくと、インターネット上で口座開設や購入がスムーズにでき、思っていたよりも簡単でした。毎月口座から決まった金額が自動的に引き落とされて積み立てられるので、家計管理が苦手な私にもぴったりだと思いました。週1回程度、運用の値動きを確認していますが「上がった!」「少し下がった」と、ワクワクしながら楽しんでいます。

つみたてNISAは積み立てることができ、運用で得られる利益に対する非課税期間が20年間あります。子どもたちが成人するまでの期間は非課税で運用でき、かつ必要なときに引き出せるところに魅力を感じました。

細かい家計管理が苦手という沙織さんですが、小銭貯蓄やつみたてNISAなど、お金に関心を持って努力している姿が印象的です。さらにお金がかかってくる今後のために具体的なアクションプランをご紹介します。

生活するうえで何かあったときのために、生活費3〜6ヵ月分程度(沙織さんご家族の場合100〜200万円)の生活予備費を貯めておきましょう。使いたいときすぐに引き出せる普通預金で貯めていき、ある程度貯まったら一部は定期預金に預けるのも手です。家計管理が苦手で貯蓄ができるか不安な方は、給与から先に貯蓄分を引いておく先取り貯蓄をしましょう。

高校は、公立か私立かによって費用が変わります。2人が私立高校へ進学した場合には、学校外活動費を含めると年間約200万円の教育費が2年間続くことも想定しておきましょう。2020年4月に、私立高校へ向けて「高等学校等就学支援金制度」が拡充されています。子ども2人の場合は世帯年収約910万円までを目安に支援を受けられるので活用してください。

沙織さんのご家庭では、高校卒業後の進路は柔軟に考えているようですが、大学進学を希望しても夢を叶えられるよう、今後5〜6年でしっかりと貯蓄していきたいですね。「つみたてNISA分は教育資金の一部」という当初の目的を忘れずに、今後も毎月3万円を積み立てましょう。そうすれば、学資保険(2人で約200万円/満期時)と合わせて1人あたり約200万円が用意できます。所得アップなどで家計に余裕が出てきたら、1人あたり300万円を目標にしましょう。

【関連サイト】つみたてNISAについて

進路によって教育資金が足りない場合は、奨学金(貸与型)も検討するとのことですが、奨学金は「子どもの借金」となるため、利用する際はよく話し合って決めましょう。たとえば、200万円を奨学金として借りた場合、卒業後に毎月1万2,000円を返還しても完済まで14年かかります※。

年子は特に大学進学時・在学中に入学金や学校納金に対して、一時的に出費がかさむことになります。返済の目処が立つなら、親が借主となる「国の教育ローン」や銀行の「教育資金ローン」を利用するという手も。退職金を返済に充てる場合は、親の老後に支障がないことを確認して検討してください。

【関連サイト】教育ローン(無担保型)について

自分たちの老後のお金は、子どもたちが中学を卒業するぐらいからiDeCo(イデコ・個人型確定拠出年金)を月5,000円からはじめてみてはいかがでしょう。積み立てた金額が全額所得控除になり、節税効果も期待できます。

【関連サイト・関連記事】

iDeCo(イデコ)ってなに? 〜基本をイラストで理解しよう〜

そして、息子さんが大学を卒業しても、沙織さんはまだ40代半ばです。当面は教育資金をしっかりと準備し、子どもの大学卒業後に老後資金を急ピッチで貯めていきましょう。また、貯蓄が少ないので、ご主人にもしものことがあった場合、十分な生命保険の保障があるかも確認しておくと安心です。必要な保障額などについては個々の状況で異なるので、身近な金融機関に相談をしてみましょう。

また、2020年に住宅ローンを組んで家を新築されたとのこと。初回は確定申告が必要ですが手続きは行いましたか?

「住宅ローン控除」が適用されれば、年末のローン残高の1%が所得税や住民税から控除されます。

たとえば、年末に3,600万円の住宅ローン残高があれば、最大36万円の節税ができる可能性があります。また、「すまい給付金」をもらえる可能性があるので、忘れずに手続きを。そのお金はなんとなく生活費に使うのではなく、教育費のための貯蓄や資産運用の原資としてはいかがでしょう。

【関連サイト・関連記事】

住宅ローン控除で戻ってきたお金、どうすればかしこく活用できる?

豊田 眞弓(とよだ まゆみ)

ファイナンシャルプランナー、住宅ローンアドバイザー、相談診断士。FPラウンジ代表。マネー誌ライター等を経て、94年より独立系FP。現在は、個人相談のほか、講演や研修講師、マネーコラムの寄稿などを行う。大学・短大で非常勤講師も務める。「親の入院・介護が必要になったときいちばん最初に読む本」(アニモ出版)など著書多数。座右の銘は「今日も未来もハッピーに!」。