前の記事

景気の波にどう立ち向かう?

2018.1.10見る。考える。資産運用

ドル・コスト平均法は投資信託を購入するときによく使う方法で、同じ商品を定期的に定額で購入し続ける方法です。定額を購入するので、値動きをいちいちチェックする必要もありません。

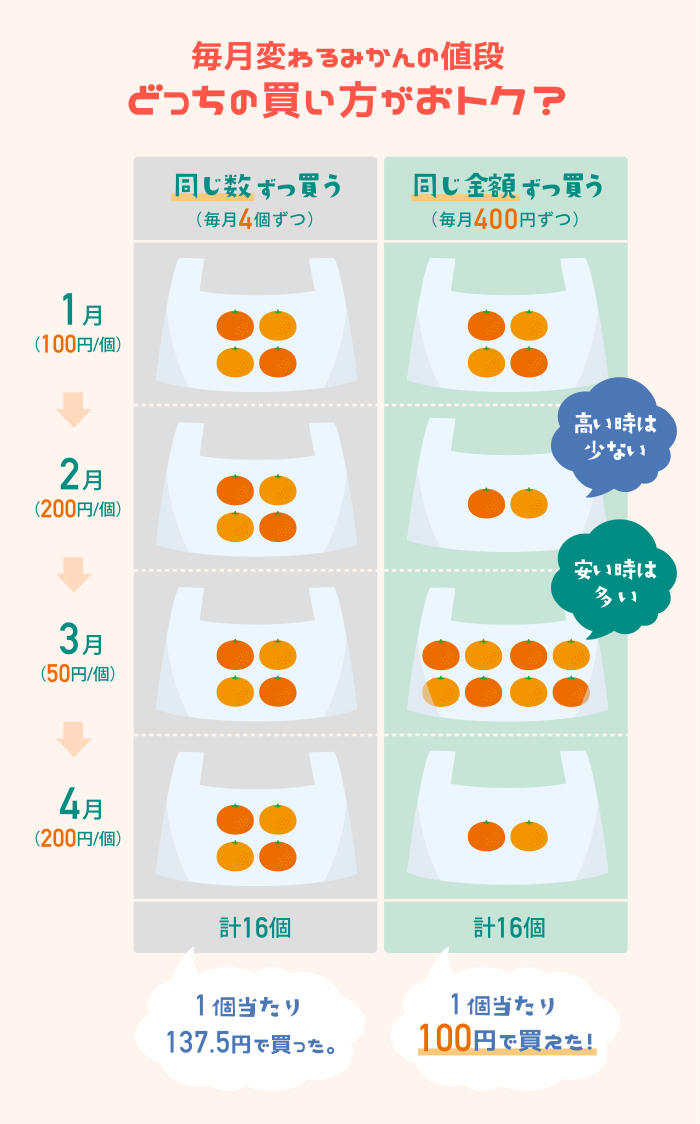

月ごとに価格変動する、みかんの購入に例えると、よりわかりやすいです。

下の例では、毎月4個ずつ購入するよりも、毎月400円ずつ購入した方が、1個あたり37.5円安く買うことができました。

「同じ数ずつ買う」よりも「同じ金額ずつ買う」方が、価格が高い時に少なく、価格が安い時に多く買うことができて、平均購入単価を低くすることができたからです。

このように、毎月一定金額ずつ購入することで、購入コストを抑える投資法をドル・コスト平均法と言います。数ではなく、金額に着目した投資法です。

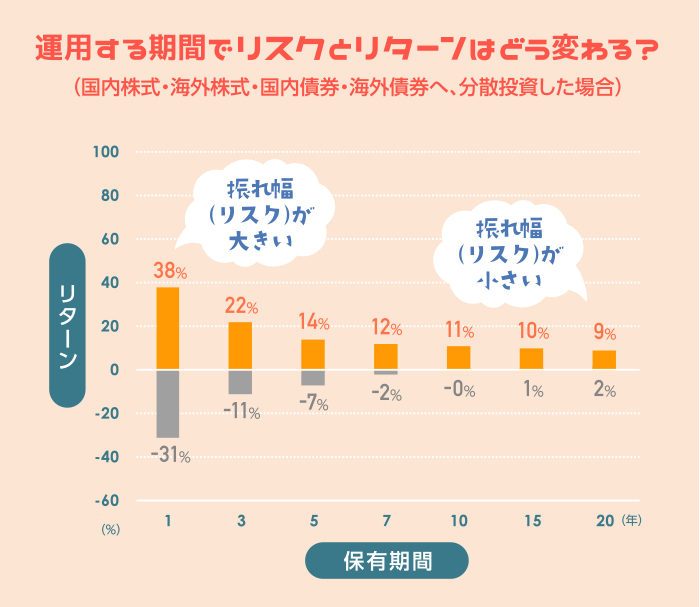

今度は、購入した金融商品をいつまで持てば良いか考えてみましょう。保有期間が長くなればなるほど、リスクを減らすことができます。手堅く運用したいときには期間を長めに、できれば10年以上保有する事で、リスクを抑えることができます。

毎月一定金額を購入する「ドル・コスト平均法」を活用し、また長期保有をすることでリスクを軽減させ、安定した資産運用が期待できます。