前の記事

ファンドにはどんな種類がある?

2018.2.28見る。考える。資産運用

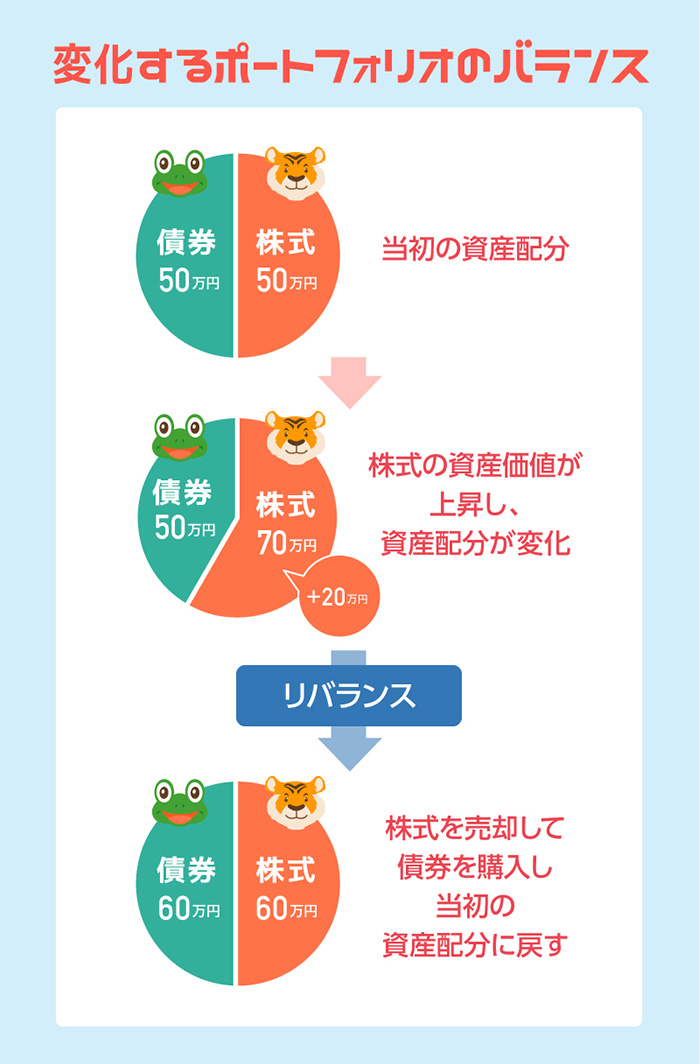

ファンドの投資対象となっている金融商品は、商品ごとに異なる値動きをしています。プラスのほうに大きく値が動けば、ポートフォリオの中の相対的な割合が大きくなり、当初考えたポートフォリオのバランスが崩れてしまいます。このようなバランスが崩れた状態が見つかったら、「リバランス」といって資産配分の見直しが必要になります。

例えばある時点で、株式と債券を半分ずつ持っていたとしても、株が上昇すれば株式の比率は高まります。逆に株が下落すると、株式の比率が低くなり、バランスが崩れてしまいます。これを元に戻すのがリバランスです。

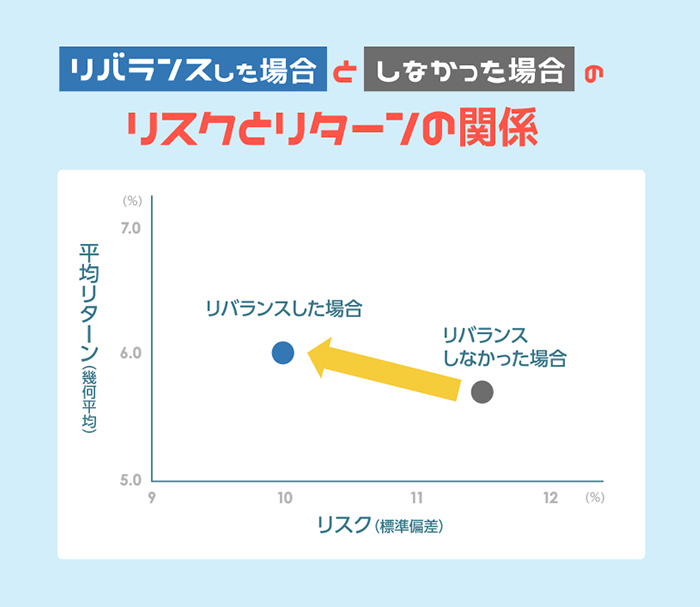

上の図は、毎年1回リバランスをした場合としなかった場合とでのリスクとリターンを比較したグラフです。

図をみてわかるように、リバランスをしているグラフの方がリスクは低く、リターンは高くなっており、値動きが小さくなっています。このように、リバランスをすることによって資産配分のバランスが整えられ、リスクを低く抑えることが期待できます。もちろん、タイミングによってはリバランス後に資産が減少する場合やリバランスによる売買によって購入手数料などが発生する場合があるため、総合的に検討することが必要でしょう。

投資対象の資産の割合が変化したときに重要なリバランスですが、ライフスタイルが変わったときも必要です。

例えば、今までは、株式やリート(REIT)を中心としたリスクが大きい代わりにリターンが大きくなるポートフォリオで運用していたが、子どもが生まれ、将来必要なお金の額が見えてきたので、リバランスを行って債券中心のポートフォリオとなるようにする場合など。

子どもが小学校に入るときなどまとまったお金が必要なときに、資産価値が下落していて必要な資金が手に入らないと困ってしまうので、ライフスタイルが変わったときもリバランスを考えてみましょう。

ただし、ケガで入院した、転職したなど生活していくなかのすべてのライフスタイルの変化を契機としてリバランスするのはかえって効率が悪くなってしまいます。多くてもせいぜい年2回を限度として見直しをするようにしましょう。

バランスよく投資していてもリスクはつきもの。リスクを抑えるために、購入後もリバランスをしながら、しっかりと見届けることが大切です。