前の記事

人生100年時代 自分が変わる、社会が変わる 〜今後起こりうる社会の5つの変化

2020.3.18 くらしのマネー辞典

2019年10月の消費増税と同時に「キャッシュレス・ポイント還元事業」がはじまりました。対象店舗でキャッシュレス決済をすれば、2〜5%の還元が受けられます。1件ごとの買い物ではおトクさを実感しづらいかもしれませんが、年間の支出で考えれば大きな差に。

そして、固定費もキャッシュレス決済をすれば、さらにおトクになります。今回は、「固定費」をキャッシュレス決済するメリットについて考えてみましょう。

消費増税に伴う「キャッシュレス・ポイント還元事業」では、中小企業や小規模の店舗(5%還元)、フランチャイズチェーン店やガソリンスタンド(2%)がポイント還元の対象となっています。

家計のなかで、食費や外食費、日用雑貨、被服費、家電など、日々の消費行動に関わる流動的な買い物では、キャッシュレス決済をするメリットが分かりやすく、利用する人が増えました。

一方で、公共料金や保険料、通信費など、定期的に支払う「固定費」についてはどうでしょうか。

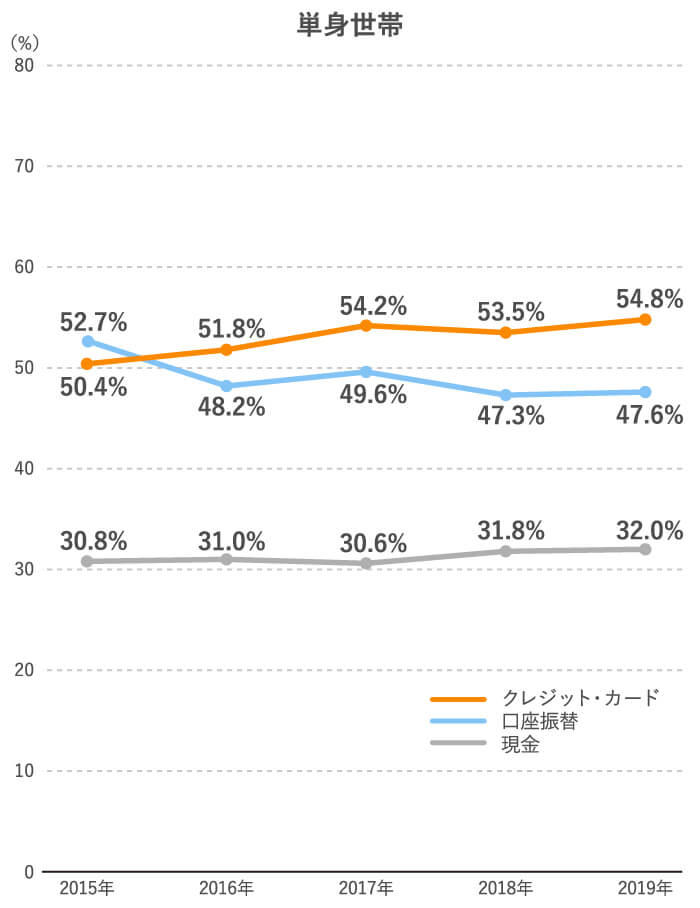

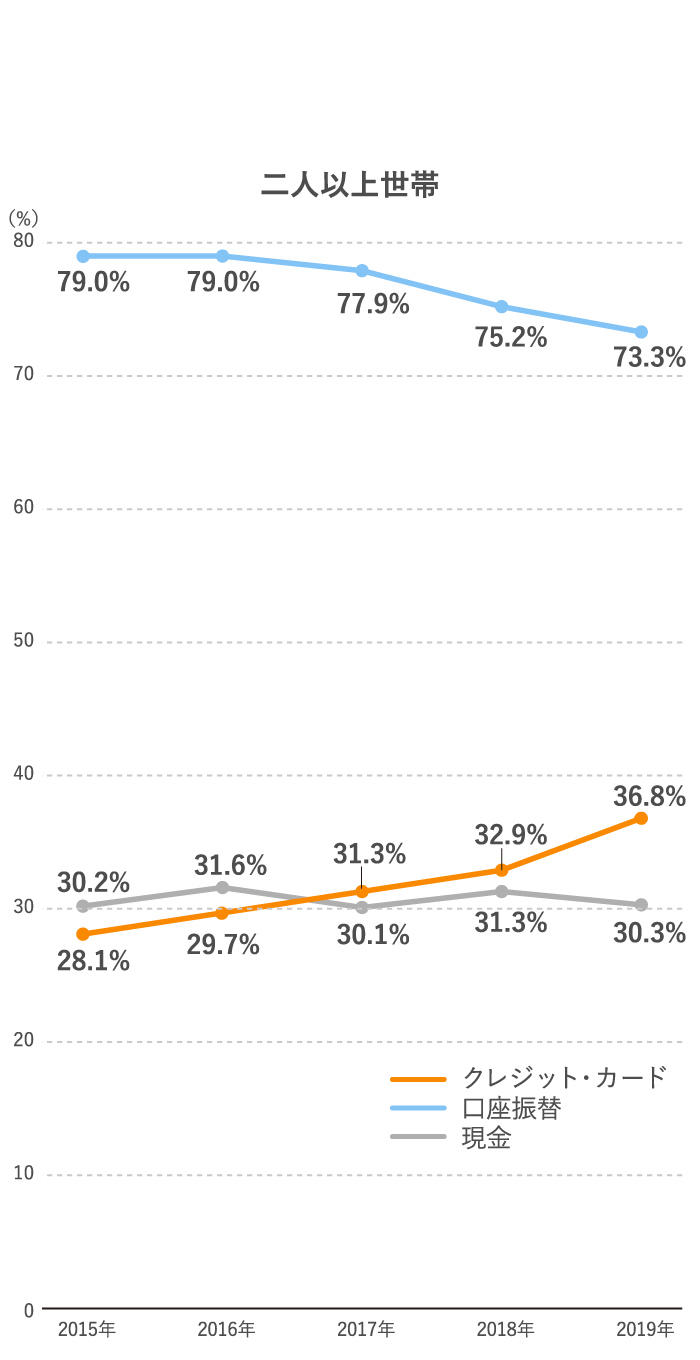

金融広報中央委員会「家計の金融行動に関する世論調査2019年」で、定期的な支払い(公共料金等)に対してどのような決済手段を利用しているかを示したのが下のグラフです。

2015年以降、単身世帯・二人以上世帯ともに定期的な支払い(公共料金等)に関して、クレジットカード払いが増加傾向にあるのがわかります。

特に単身世帯では、2016年以降はクレジットカード払いが口座振替を上回り、最も多い決済手段に。二人以上世帯では2019年時点でも口座振替が多いですが、クレジットカード払いが増え、口座振替が減っている様子が読み取れます。

「キャッシュレス・消費者還元事業」の対象でなくても、現金払いや口座振替をしていた固定費をクレジットカード払いに変えるだけで、クレジットカードのポイントを貯めることが可能です。定期的に支払う固定費だからこそ、ポイントは大きなおトクにつながります。

たとえば、毎月5万円の固定費をクレジットカードで支払った場合、支払い金額の0.5%分のポイントがつくクレジットカードであれば、毎月250円分のポイントが貯まります。

クレジットカード払いを行う手続きをするだけで、年間で3,000円分のおトクにつながります。1%のポイントがつくクレジットカードであれば、年間で6,000円分のポイントがつく計算です。貯まったポイントは買い物に充てたり、プレゼントと交換したりできます。

クレジットカード払いができる固定費の例としては、次のようなものを挙げることができます。

ただし、電気代やガス代、水道代については、口座振替割引がある会社もあるので、クレジットカード払いと口座振替のどちらがおトクかを比較して利用するようにしましょう。

クレジットカード払いでポイントが貯まるとともに、年払いなどの「まとめ払い」に変えることで割引が見込める固定費もあります。

NHK受信料や生命保険料は、半年払いや年払いにすることで割引が受けられます。

国民年金については、6ヵ月前納、1年前納のほか、2年前納も。2年前納をすれば、ほぼ1ヵ月分の保険料に匹敵する割引が受けられます。さらに、クレジットカード払いにすることでポイントも貯まり、ダブルでおトクです。

なお、固定資産税などの税金や国民健康保険をクレジットカード払いするには手数料がかかり、口座振替の方がおトクな場合もあるので、確認をしましょう。また、今回紹介したものでも、会社や自治体によってクレジットカード払いができないこともあるので、事前にチェックしてください。

固定費の支払いをクレジットカード払いに切り替えるには、ネット上で手続きができるケースもあれば、書類を請求して記入し、返送するケースなどさまざまです。それぞれの支払い先ごとに確認しましょう。

ただし、国民年金保険料や税金など、支払う月が決まっているものや、生命保険・損害保険のように契約応答月(契約をした月)があるものは、直前の手続きでは間に合わない場合もあります。早めに準備することを心がけて。

月払いから年払いや2年払いなどに変更する場合、1度にまとまった金額が引き落とされるので、家計が混乱しないよう準備が必要です。複数のまとめ払いが重ならないように調整する、引き落とし分を前もって積み立てておくなど工夫をしましょう。

一方、クレジットカード払いでは、Web上やアプリの利用明細に使用した金額が都度反映されるので、どれだけ使ったかをチェックすることが可能。変動費に加え、固定費もクレジットカード払いにすることで、毎月の支出をまとめて管理しやすくなるメリットもあります。

家計簿アプリでクレジットカードをはじめ銀行口座や電子マネーなどのマネー情報を連携しておけば、自動的にアプリが読み込んで、家計全体を「見える化」できます。上手に使えば、無駄な支出を見つけて貯蓄に回すことも可能。家計管理の時短にもつながるでしょう。

固定費の決済方法を見直すことで生まれた余剰金は、消費やレジャーに回すのではなく、「つみたてNISA」など積立投資をして有効活用してみてはいかがでしょう。この機会に、将来に向けた資産形成にも目を向けたいものですね。

豊田 眞弓 (とよだ まゆみ)

ファイナンシャルプランナー、住宅ローンアドバイザー、相談診断士。FPラウンジ代表。マネー誌ライター等を経て、94年より独立系FP。現在は、個人相談のほか、講演や研修講師、マネーコラムの寄稿などを行う。大学・短大で非常勤講師も務める。「親の入院・介護が必要になったときいちばん最初に読む本」(アニモ出版)など著書多数。座右の銘は「今日も未来もハッピーに!」。