前の記事

預金の引き出しや振込にかかる手数料って? おトクにするには?

2020.8.19 くらしのマネー辞典

消費税率引き上げに伴いはじまった「キャッシュレス・消費者還元事業」が、2020年6月末で終了しました。

しかし、こうした政府主導の還元がなくても、キャッシュレス決済には多くのメリットがあります。

今回は、多様化するキャッシュレス決済の種類や、そのメリット・デメリット、今後のおトクな付き合い方をご紹介します。

2020年6月末に終了した「キャッシュレス・消費者還元事業」。対象の店舗でキャッシュレス決済をすれば、購入価格の2〜5%がポイントなどで還元されるというものでした。これを機にキャッシュレスでの決済を増やした人も多いのではないでしょうか。

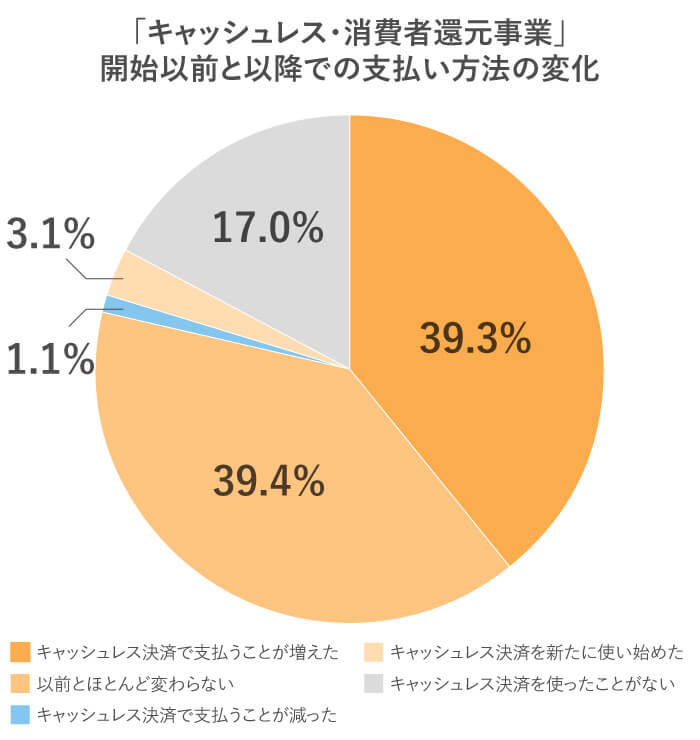

「2020年キャッシュレス・消費者還元事業における利用者実態調査」(Visa×MMD研究所)によると、日本在住の20歳〜69歳の男女50,000人のうち、約4割の人が、「キャッシュレス・消費者還元事業」開始後に、キャッシュレス決済で支払うことが増えたと回答しています(2019年12月時点)。

同調査で、還元事業以降に利用が増えた場所を聞いたところ、1位は「コンビニエンスストア(41.5%)」。「スーパーマーケット(33.1%)」、「ドラッグストア(26.5%)」と続きました。

高額な商品だけでなく、日常の買い物においても、キャッシュレスで決済する人が増えたことが分かります。

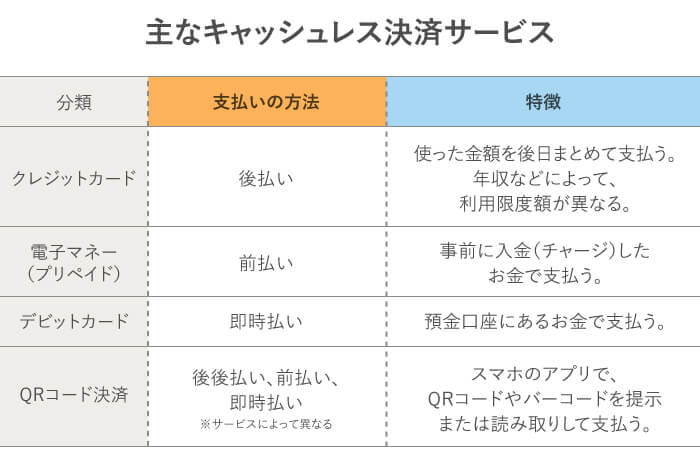

このように、利用者が増加しているキャッシュレス決済。さまざまな企業が参入し、決済サービスの種類も増えていますが、大きくは以下の4つに分類されます。

キャッシュレス決済の大きなメリットは、やはりその「利便性」でしょう。カードやスマートフォンなどで簡単に決済できるため、現金を持ち歩かなくてすみます。

小銭を財布から探したり、おつりを受け取ったりといった手間もかかりません。ATMなどで現金を引き出す必要がないのも便利です。

利用額に応じて事業者から付与される「ポイント」もメリットの1つ。クレジットカードの中には、航空券と交換できる「マイル」が貯まるカードもあります。マイルは通常よりも還元率が高いため、旅費・交通費をおトクに節約したい人にはおすすめです。

そのほか、大手銀行と二次元コード事業者が提携し、ポイント還元率の高いクレジットカードを発行している例もあります。二次元コード決済を使う際は、提携しているものがないか、チェックしてみましょう。

キャッシュレスのデメリットは、その利便性ゆえに、ついつい使い過ぎてしまう可能性があること。キャッシュレスで買い物をすると、現金で買うよりも、2倍近くのお金を使っていると捉えられるようなデータ ※ もあります。

クレジットカードの分割払いやリボ払いなどで、収入を超えるような買い物もできてしまうため注意が必要です。

また、複数のキャッシュレス決済サービスを使っている場合、どのくらいお金を使ったか把握しにくいというデメリットもあります。後述しますが、家計簿アプリなどで管理すると良いでしょう。

電子マネーや二次元コード決済の場合、一度お金をチャージすると、再現金化(チャージしたお金を現金に戻すこと)しづらい点にも要注意。多くの場合、再現金化には手数料がかかるので、チャージは計画的に行いましょう。

現金にも言えることですが、クレジットカードやスマートフォンの紛失・盗難には注意が必要です。クレジットカードは、原則として一定の期間の被害は補償されますが、利用者に過失があると補償されないケースもあります。二次元コード決済の補償は、事業者によって異なります。念のため、利用規約をチェックしておきましょう。

メリット・デメリットを確認したうえで、上手にキャッシュレス決済を活用するコツをご紹介します。

クレジットカードを使う場合は、手数料のかからない「一括払い」がおすすめです。「ボーナス払い」も多くの場合で手数料はかかりません。

大きな買い物をしたい場合、ボーナスで賄える金額であれば、「分割払い」より「ボーナス払い」を選択しましょう。

「分割払い」や「リボ払い」、「キャッシング」は、ほとんどの場合で、利息や手数料が発生します。気軽に利用しないように心がけてください。

クレジットカードの利用履歴は、専用のアプリやWebサイトなどでチェックできます。今どのくらいお金を使っているか、週に1回程度、確認しておくと安心です。

電子マネーや二次元コード決済の残高が減ったら、自動でチャージしてくれる、便利なオートチャージ機能。ただ、「使い過ぎが心配……」という人は設定しない方が良いでしょう。

あらかじめ1週間分の予算を決めて、週に1度その金額をチャージするなど、上限を決めておく方法がおすすめです。

複数のキャッシュレス決済サービスを使い分けている人は、「家計簿アプリ」などで収支を管理する方法が便利です。

家計簿アプリは、利用している銀行口座やキャッシュレス決済サービスを登録するだけで、自動的に収支が入力されます。

現金の支出は、レシートを撮影したり、自分で入力したりする必要がありますが、キャッシュレス決済は自動で管理でき、手間がかかりません。収支を自動でグラフ化してくれる家計簿アプリもあり、一目でパッと収支を把握できます。

現金よりも便利で、家計管理も簡単にでき、ポイントも貯まるキャッシュレス決済。政府は新たなポイント還元制度「マイナポイント」を2020年9月に開始すると発表。マイナンバーカードを発行して登録した人には、電子マネーの25%をポイントとして付与される予定です(最大5,000円分のポイント)。

また、端末にタッチするだけで支払いができる(コンタクトレス)クレジットカードも普及しはじめるなど、今後さらに利便性の向上が期待されています。

キャッシュレス決済で収支の把握が簡単かつ正確にできれば、将来に向けたマネープランも立てやすくなるでしょう。上手に活用して、現状の家計管理とともに、長期的なお金についても計画を練ってみてはいかがでしょうか。

ファイナンシャルライター 瀧 健

『PRESIDENT Online』などの経済系Webメディアでも多数の執筆協力経験をもつ。ライフプランや資産運用の提案が得意。自らも株式・債券・投資信託などの運用を行っている。社会保障にも詳しい。