‘O‚ج‹Lژ–

ƒXƒ}ƒz—؟‹à‚ھŒژ4,000‰~‚àˆہ‚‚ب‚éپIپH چ،‚±‚»گد—§“ٹژ‘‚ً‚ح‚¶‚ك‚éƒ`ƒƒƒ“ƒX

2021.7.21 ‚‚炵‚جƒ}ƒlپ[ژ«“T

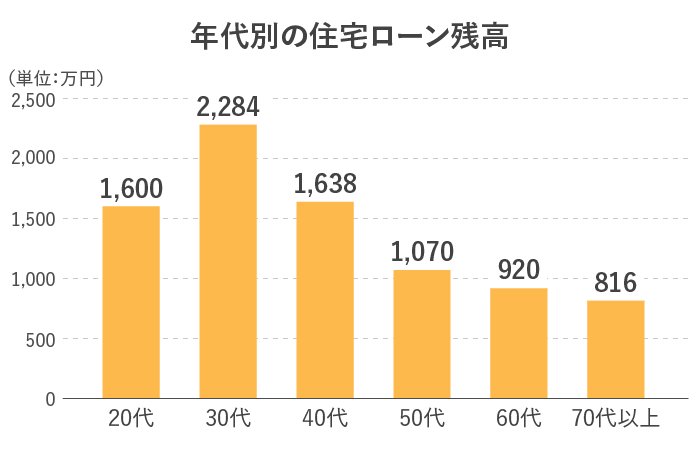

‹à—ZچL•ٌ’†‰›ˆدˆُ‰ï‚جژ‘—؟‚ة‚و‚é‚ئپAڈZ‘îƒچپ[ƒ“ژcچ‚‚ج•½‹د‚ح60‘م‚إ920–œ‰~پA70‘مˆبڈم‚إ‚à816–œ‰~پi2گlˆبڈمگ¢‘رپ^گ¢‘رژه‚ج”N‘م•تپj‚ئ‚ب‚ء‚ؤ‚¢‚ـ‚·پB

‚ـ‚½پA“¯ژ‘—؟‚©‚ç‚جگ„‘ھ‚إ‚·‚ھپAپuڈZ‘î‚جژو“¾‚ـ‚½‚ح‘‰ü’z‚ب‚ا‚جژ‘‹àپv‚ج‚½‚ك‚ةژط“ü‚ê‚ؤ‚¢‚éگl‚جٹ„چ‡‚حپA60‘م‚إ18.6پ“پA70‘مˆبڈم‚إ6.9پ“‚ئگ„‘ھ‚إ‚«‚ـ‚·پB

‚آ‚ـ‚èپA60‘م‚إ‚ح5گl‚ة1گlپA70‘مˆبڈم‚إ‚ح14گl‚ة1گl‚ھڈZ‘îƒچپ[ƒ“‚ً•ّ‚¦‚ؤ‚¢‚邱‚ئ‚ة‚ب‚è‚ـ‚·پB

’è”NŒم‚جڈZ‘îƒچپ[ƒ“‚ئ‚ا‚¤•t‚«چ‡‚¤‚©پA‚³‚ç‚ة‚حڈZ‚ـ‚¢‚ًچ،Œم‚ا‚¤‚·‚é‚ج‚©پB’·ٹْ“I‚بƒ‰ƒCƒtƒvƒ‰ƒ“‚ئƒ}ƒlپ[ƒvƒ‰ƒ“‚ً‚µ‚ء‚©‚è‚ئچl‚¦‚ؤ‚¨‚©‚ب‚¯‚ê‚خ‚ب‚è‚ـ‚¹‚ٌپB

ڈZ‘îƒچپ[ƒ“‚ًژط‚肽ŒمپA‚ا‚ج‚و‚¤‚ب•شچدƒvƒ‰ƒ“‚ة‚·‚é‚ج‚©‚ح”N‘م‚â‰ئ’ë‚جڈَ‹µ‚ة‚و‚ء‚ؤ•د‚ي‚ء‚ؤ‚«‚ـ‚·پB‚±‚±‚إ‚ح”N‘م•ت‚إچl‚¦‚ؤ‚ف‚ـ‚µ‚ه‚¤پB

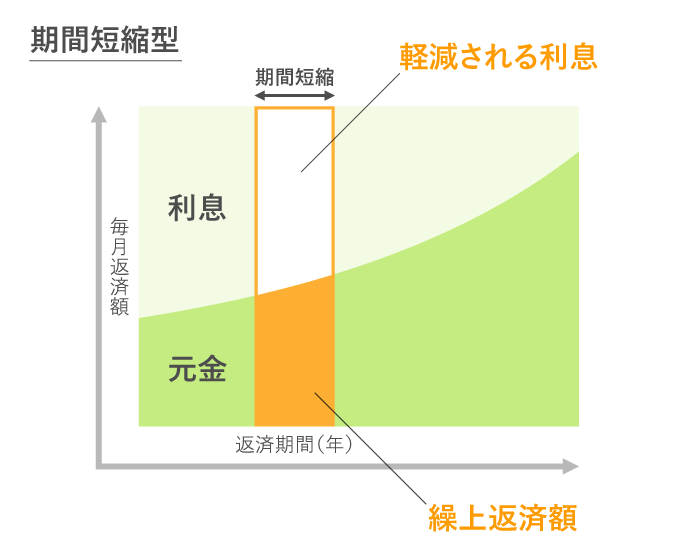

ڈZ‘îƒچپ[ƒ“ٹ®چد‚ج—\’è‚ھ’è”NŒم‚ة‚ب‚éڈêچ‡‚حپA‚إ‚«‚ê‚خ’è”N‚ـ‚إ‚ة•شچد‚إ‚«‚é‚و‚¤پAپuٹْٹش’ZڈkŒ^پv‚جŒJڈم•شچد‚ًٹˆ—p‚·‚é‚ئ‚و‚¢‚إ‚µ‚ه‚¤پB

ٹْٹش’ZڈkŒ^‚ئ‚حپA–ˆŒژ‚ج•شچدٹz‚ً•د‚¦‚¸‚ةپA•شچدٹْٹش‚ھ’Zڈk‚³‚ê‚éŒJڈم•شچد‚ج•û–@‚إ‚·پB—ل‚¦‚خپAڈZ‘îƒچپ[ƒ“ژcچ‚‚ھ1,000–œ‰~‚ ‚ء‚½‚ئ‚«پA300–œ‰~‚ًŒJڈم•شچد‚·‚é‚ئپA–{—ˆ‚ج•شچدٹْٹش‚ھ10”N‚¾‚ء‚½‚à‚ج‚ھ7”N‚ة‚ب‚è‚ـ‚·پB‚»‚جŒ‹‰تپA’Zڈk‚³‚ꂽٹْٹش‚ةژx•¥‚¤—\’肾‚ء‚½—ک‘§‚ھŒyŒ¸‚³‚ê‚ـ‚·پB

‚½‚¾‚µپAژq‚ا‚à‚ھ‚¢‚éڈêچ‡‚حپA‹³ˆçژ‘‹à‚جڈ€”ُ‚ئ•ہچs‚µ‚ؤŒJڈم•شچد‚ًچs‚¤‚±‚ئ‚ة‚ب‚è‚ـ‚·پBƒ‰ƒCƒtƒvƒ‰ƒ“‚ًچl—¶‚µ‚ب‚ھ‚çپA–³—‚ج‚ب‚¢”حˆح‚إچs‚¤‚±‚ئ‚ھ‘هگط‚إ‚·پB

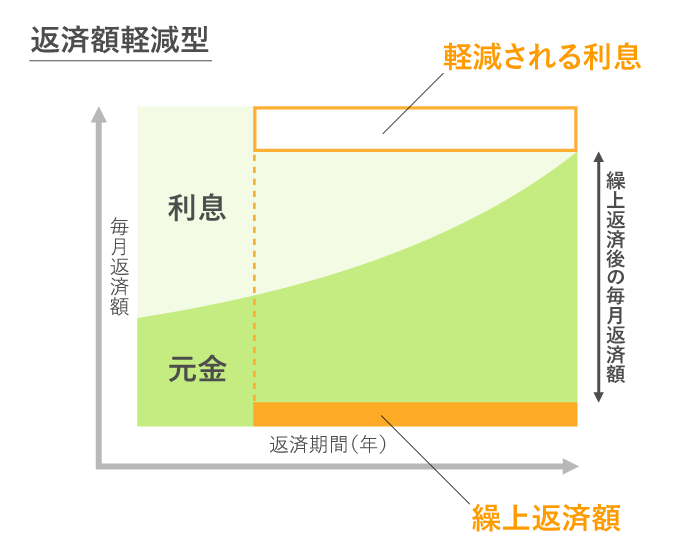

چ،ŒمپA‹³ˆç”ï‚ھ‘‚¦‚»‚¤‚بڈêچ‡‚ح‚ـ‚ئ‚ـ‚ء‚½‚¨‹à‚ًژ–‘O‚ة—pˆس‚µ‚ؤپAپu•شچدٹzŒyŒ¸Œ^پv‚جŒJڈم•شچد‚ًٹˆ—p‚·‚é•û–@‚ھ‚ ‚è‚ـ‚·پB•شچدٹْٹش‚ً•د‚¦‚¸‚ةپA–ˆŒژ‚جƒچپ[ƒ“•شچدٹz‚ًˆّ‚«‰؛‚°‚ç‚ê‚ـ‚·پB

50پ`60‘م‚حپA’è”N‘O‚ةٹ®چد‚إ‚«‚é‚و‚¤ŒJڈم•شچد‚ً‚µ‚ؤ‚¢‚«‚ـ‚µ‚ه‚¤پBŒJڈم•شچد‚ً‚·‚é‚ئ‚«‚ة‚حپAکVŒم‚ة•K—v‚ئ‚ب‚邨‹à‚ة‚آ‚¢‚ؤچl—¶‚·‚邱‚ئ‚ھ‘هگط‚إ‚·پB

‘قگE‹à‚إڈZ‘îƒچپ[ƒ“‚ًٹ®چد‚·‚é•û–@‚à‚ ‚è‚ـ‚·‚ھپA‚»‚جژ“_‚جژ‘ژYڈَ‹µ‚ة‚و‚ء‚ؤ‘قگE‹à‚حکVŒمژ‘‹à‚ئ‚µ‚ؤژ茳‚ةژc‚µ‚ؤ‚¨‚«‚½‚¢ڈêچ‡‚à‚ ‚è‚ـ‚·پB‚±‚ج‚و‚¤‚بƒPپ[ƒX‚إ‚حپA’ل‹à—ک‚جڈZ‘îƒچپ[ƒ“‚ض‚جژط‚èٹ·‚¦‚ً‚·‚邱‚ئ‚إ•شچدٹz‚ًŒ¸‚点‚邱‚ئ‚à‚ ‚è‚ـ‚·پB‘پ‚ك‚ةٹm”F‚µ‚ؤ‚¨‚‚و‚¤‚ة‚µ‚ـ‚µ‚ه‚¤پB

ڈZ‘îƒچپ[ƒ“‚ً•د“®‹à—ک‚إژط‚è‚ؤ‚¢‚éڈêچ‡پA•¨‰؟‚ھڈمڈ¸‚·‚é‚ة”؛‚¢پA‹à—ک‚àڈمڈ¸‚·‚é‚ج‚ھˆê”ت“I‚إ‚·پB‚»‚ج‚½‚كپAŒإ’è‹à—کŒ^‚ض‚جگط‚è‘ض‚¦‚ًŒں“¢‚·‚é‚ج‚ھ‚و‚¢‚إ‚µ‚ه‚¤پB

ڈZ‘îƒچپ[ƒ“‚ج‹à—کƒ^ƒCƒv‚ة‚آ‚¢‚ؤپA‚‚ي‚µ‚‚ح‚±‚؟‚ç

60پ`70‘مˆبچ~‚àڈZ‘îƒچپ[ƒ“‚ج•شچد‚ھژc‚éڈêچ‡‚âپAٹ®چد‚µ‚½‚à‚ج‚جکVŒم‚جگ¶ٹˆ”ï‚ة—]—T‚ھ‚ب‚¢ڈêچ‡‚حپAƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒW‚ة‚آ‚¢‚ؤپA’m‚ء‚ؤ‚¨‚‚ئ‚و‚¢‚إ‚µ‚ه‚¤پB

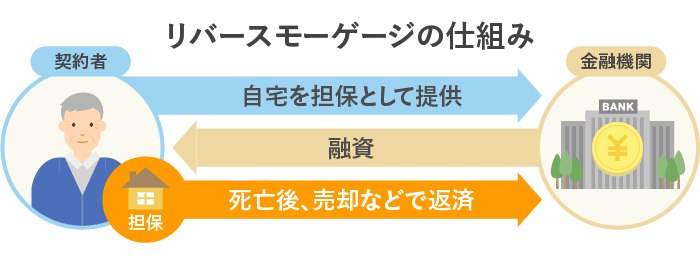

ƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒW‚ئ‚حپAژ©‘î‚ً’S•غ‚ة‚¨‹à‚ًژط‚è‚邱‚ئ‚ھ‚إ‚«‚é‹à—Zڈ¤•i‚إ‚·پB

Œ´‘¥‚ئ‚µ‚ؤپA“¯‹ڈ‚µ‚ؤ‚¢‚é”z‹ôژز‚ب‚اکA‘رچآ–±‚ً•‰‚ء‚ؤ‚¢‚é•û‚ًٹـ‚قپA‚¨‹à‚ًژط‚è“ü‚ꂽ•û‘Sˆُ‚ھ–S‚‚ب‚ء‚½‚ئ‚«پAژ©‘î‚ب‚ا‚ج•s“®ژY‚ً”„‹p‚µ‚ؤˆêٹ‡‚إ•شچد‚µ‚ـ‚·پB

ژ©‘î‚ً’S•غ‚ةپA—·چs‚âژï–،پA‰îŒى”ï—pپAƒٹƒtƒHپ[ƒ€‚ب‚اژg‚¢“¹‚ًŒہ’肹‚¸پ¦1پA•K—v‚بƒ^ƒCƒ~ƒ“ƒO‚إپA—ک—p‰آ”\‚ب”حˆح“à‚ج‚¨‹à‚ًژط‚è‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

‚½‚¾پAƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒW‚ً—ک—p‚·‚é‚ئپAٹî–{‚حژ©‘î‚»‚ج‚à‚ج‚إ•شچد‚·‚邽‚كپAژq‚ا‚à‚ة‰ئ‚ًژc‚·‚±‚ئ‚ح‚إ‚«‚ـ‚¹‚ٌپBژq‚ا‚à‚ھ‘ٹ‘±‚ًٹَ–]‚·‚éڈêچ‡‚ة‚حپA‘ٹ‘±گl‚إ‚ ‚éژq‚ا‚à‚ھ•شچد‚·‚邨‹à‚ً—pˆس‚µˆêٹ‡•شچد‚·‚é•K—v‚ھ‚ ‚è‚ـ‚·پB

SMBCƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒW پF ژOˆنڈZ—F‹âچs

پuƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒWŒ^ڈZ‘îƒچپ[ƒ“پv‚حپAژ©‘î‚ً’S•غ‚ة‚µ‚ؤژط“ü’†‚جڈZ‘îƒچپ[ƒ“‚جژط‚èٹ·‚¦‚âپAڈZ‚ف‘ض‚¦پiچw“üپAŒڑ‚ؤ‘ض‚¦پAƒٹƒtƒHپ[ƒ€پj—p‚جژ‘‹à‚ًژط‚è‚邱‚ئ‚ھ‚إ‚«‚éڈ¤•i‚إ‚·پB

ˆب‰؛‚و‚èپA2‚آ‚جƒ^ƒCƒv‚جڈZ‘îƒچپ[ƒ“‚ًڈذ‰î‚µ‚ـ‚·پB

پƒŒü‚¢‚ؤ‚¢‚é‚ج‚ح‚±‚ٌ‚بگlپIپ„

—ک‘§‚ج‚ف‚ً•شچد‚·‚éƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒWŒ^ڈZ‘îƒچپ[ƒ“‚ةژط‚èٹ·‚¦‚邱‚ئ‚إپA“¯‚¶‰ئ‚ةڈZ‚ف‘±‚¯‚ب‚ھ‚çŒژپX‚ج•شچدٹz‚ًŒ¸‚炵پA–ˆŒژ‚جژxڈo‚ً—}‚¦‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

50چخ‚©‚ç‚جڈZ‘îƒچپ[ƒ“پuژط‚èٹ·‚¦گVژ‘مپv پF ژOˆنڈZ—F‹âچs

پƒŒü‚¢‚ؤ‚¢‚é‚ج‚ح‚±‚ٌ‚بگlپIپ„

ڈZ‚ف‘ض‚¦ƒ^ƒCƒv‚جƒٹƒoپ[ƒXƒ‚پ[ƒQپ[ƒWŒ^ڈZ‘îƒچپ[ƒ“‚إ‚حپAژ©‘î‚ج’S•غ•]‰؟‚ً‚à‚ئ‚ةژط“ü‚ê‚ھ‚إ‚«‚ـ‚·پB•]‰؟ٹz‚ة‚و‚èژط“ü‹àٹz‚حˆظ‚ب‚è‚ـ‚·پB‚±‚جڈ¤•i‚ً—ک—p‚·‚邱‚ئ‚إپAچ،‚جگ¶ٹˆ‚ةچ‡‚ء‚½‰ئ‚ةڈZ‚ف‘ض‚¦‚邱‚ئ‚ھ‚إ‚«‚ـ‚·پB

50چخ‚©‚ç‚جڈZ‘îƒچپ[ƒ“پuڈZ‚ف‘ض‚¦گVژ‘مپv پF ژOˆنڈZ—F‹âچs

‚±‚ج‚و‚¤‚ب‘I‘ًژˆ‚ً’m‚ء‚ؤ‚¨‚¯‚خپAکVŒم‚جƒ}ƒlپ[ƒvƒ‰ƒ“‚ح‚à‚؟‚ë‚ٌپAƒ‰ƒCƒtƒvƒ‰ƒ“‚ج‘I‘ًژˆ‚àچL‚ھ‚è‚ـ‚·پB

ڈإ‚ء‚ؤŒJڈم•شچد‚ًچs‚ء‚½‚èپA–³—‚ً‚µ‚ؤ‘قگE‹à‚إٹ®چد‚µ‚½‚肵‚½Œ‹‰تپAکVŒم‚جژ‘‹à‚ھ‘«‚è‚ب‚¢‚ئ‚¢‚¤‚±‚ئ‚ة‚ب‚ç‚ب‚¢‚و‚¤پAڈ«—ˆ‚جƒ}ƒlپ[ƒvƒ‰ƒ“‚حڈZ‘îƒچپ[ƒ“•شچد‚ئ‚جƒoƒ‰ƒ“ƒX‚ًچl‚¦‚ـ‚µ‚ه‚¤پB

ڈZ‘îƒچپ[ƒ“‚ة‚آ‚¢‚ؤ‚ي‚©‚ç‚ب‚¢‚±‚ئ‚ھ‚ ‚ê‚خپA‹âچs‚ج‘‹Œû‚âWebƒTƒCƒg‚ج‚¨–â‚¢چ‡‚ي‚¹‘‹Œû‚©‚ç‘ٹ’k‚µ‚ؤ‚ف‚é‚ئ‚و‚¢‚إ‚µ‚ه‚¤پB

‚‚炵‚جƒ}ƒlپ[ژ«“T

گكگإŒّ‰ت‚ج‚ ‚éپuگ¶–½•غŒ¯—؟چTڈœپvژx•¥‚ء‚½•غŒ¯—؟‚ة‰‚¶‚ؤچTڈœ‚³‚ê‚éگ§“x

‚‚炵‚جƒ}ƒlپ[ژ«“T

گVژذ‰ïگl‚ج‚¤‚؟‚ةگg‚ة‚آ‚¯‚½‚¢پI ‚¨‹à‚ئ‚جڈمژè‚ب•t‚«چ‡‚¢•û

‚‚炵‚جƒ}ƒlپ[ژ«“T

ƒXƒ}ƒz—؟‹à‚ھŒژ4,000‰~‚àˆہ‚‚ب‚éپIپH چ،‚±‚»گد—§“ٹژ‘‚ً‚ح‚¶‚ك‚éƒ`ƒƒƒ“ƒX

‚‚炵‚جƒ}ƒlپ[ژ«“T

پy2025”NچإگVپziDeCo‚ئ‚س‚邳‚ئ”[گإ‚ج•¹—p‚إپAچTڈœٹz‚جڈمŒہ‚ة‰e‹؟‚ھ‚ ‚éپH

‚‚炵‚جƒ}ƒlپ[ژ«“T

ڈZ‘îƒچپ[ƒ“چTڈœ‚ئiDeCoپA•¹—p‚جڈêچ‡‚حپuŒ¸گإٹzپv‚ة’چˆسپI گكگإ‚جژd‘g‚ف‚ً‰ًگà

‚‚炵‚جƒ}ƒlپ[ژ«“T

گVژذ‰ïگl‚ھ‚آ‚ف‚½‚ؤNISA‚ً‚µ‚½‚çپA20”NŒم‚ح‚ا‚¤‚ب‚éپH ڈ«—ˆ‚ًƒVƒ~ƒ…ƒŒپ[ƒVƒ‡ƒ“‚µ‚و‚¤پI

iDeCoپiƒCƒfƒRپj‚ح”N––’²گ®‚ھ•K—vپH ڈٹ“¾چTڈœ‚ًژَ‚¯‚é‚ئ‚¢‚‚ç–ك‚é‚ج‚©‚ً‰ًگà

”N‹à‚جژَ‹‹ٹzپ`‚ي‚½‚µ‚ح‚¢‚‚ç‚à‚炦‚éپH ”N‘مپE”NژûپEگE‹ئ•ت‚ة‰ًگàپ`

پuگe‚ً•}—{‚·‚éپv‚ء‚ؤ‚ا‚¤‚¢‚¤‚±‚ئپH گإ‹à‚ئŒ’چN•غŒ¯‚إ‚حˆظ‚ب‚é“_‚ً—‰ً‚µ‚و‚¤

”N‹àژَ‹‹ژز‚جٹm’èگ\چگپ`•K—vپH •s—vپH ’m‚ç‚ب‚¢‚ئ‘¹‚·‚éƒPپ[ƒX‚ً‰ًگàپ`

چ‘–¯”N‹à•غŒ¯—؟‚ج–¢”[پ`•¥‚ي‚ب‚‚ؤ‚à—ا‚¢پH •¥‚ي‚ب‚¢‚ئ‚ا‚¤‚ب‚éپH پ`