初心者におすすめの資産運用方法3選

初めて資産運用に取り組む方は、NISA、クレジットカード積立、債券投資のどれかから始めてみるのがおすすめです。それぞれの特徴やおすすめの理由などについては以下のとおりです。

NISA

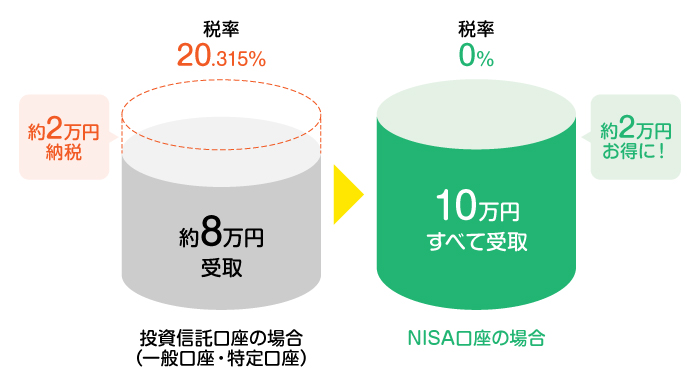

NISAは、「少額投資非課税制度」とも呼ばれ、年間360万円(制度全体で1,800万円)まで非課税で資産運用ができる制度です。通常、資産運用で得られる利益には20.315%の税金がかかりますが、NISA口座という専用の口座で投資信託や株式などを購入・運用すれば非課税となり、本来なら税金として徴収される分が手元に残ります。無理して高いリターンを求めようとするよりも、リスクを抑えて資産運用の効率を高められるでしょう。

NISAには2種の非課税投資枠があり、成長投資枠が年間240万円まで、つみたて投資枠が年間120万円まで金融商品の購入が可能です。それぞれの枠で購入できる金融商品の種類が決められているものの、どちらの枠でも初心者にも取り組みやすいとされる投資信託の購入ができます。

SBI証券をはじめ、NISA口座を使った投資信託の積立購入は、月々100円からでもできる金融機関もあるので、少額から資産運用にトライするのも良いでしょう。

クレジットカード積立

クレジットカード積立(クレカ積立)は、クレジットカードを利用して定期的に投資信託などの金融商品を積立購入する資産運用方法です。購入する金融商品(銘柄)や購入金額、購入日を設定すれば、あとは毎月自動的にクレジットカード決済されるので、購入のタイミングをはかる必要がなく、初心者にも取り組みやすい点でおすすめです。さらに、クレジットカードのポイントを得られるメリットもあります。

ただし、金融機関によってはクレカ積立を取り扱っていない場合や、取り扱っていても金融機関ごとに利用できるクレジットカードが異なります。そのため、ご自身が所有しているクレジットカードが利用できるかどうか確認する必要があります。

例えば、SBI証券のクレカ積立は、三井住友カードが発行するクレジットカードの利用が可能です。積立額は100円から1円単位(※)で設定でき、クレジットカードの種類に応じて毎月のクレカ積立額の最大3%のVポイントが付与されます。NISAとの組み合わせも可能なので、非課税メリットを受けながらポイントも貯められます。

(※)積立上限額は10万円です。

債券投資

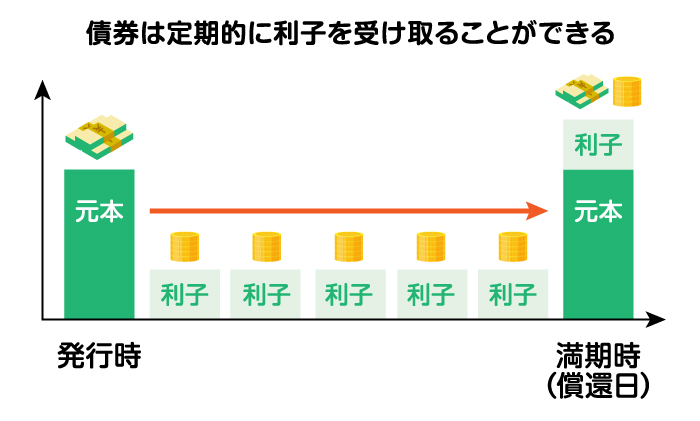

債券は借用証書のようなもので、国や自治体、企業などが投資家から資金を調達する際に発行する有価証券です。債券を購入することで利息を受け取ることができ、償還日(満期日)には償還金(額面金額)が返還されます。

これらの金額や支払い時期はあらかじめ決められているため、資産運用のなかでも比較的収益性が安定しているのが特徴です。債券も少額から投資ができるので、初心者でも始めやすいでしょう。

ただし、債券は株式や投資信託などに比べてインフレに弱い傾向がある点や、債券の発行体(国や自治体、企業など)の破綻・財政難などで利息や償還金が受けられなくなるリスクがある点には注意が必要です。また、債券の種類によっては購入から一定期間は換金ができない点にも注意しましょう。

資産運用方法別のメリット・デメリット

先に紹介した以外にもさまざまな資産運用方法があります。それぞれの特徴やメリット・デメリットを紹介します。

預貯金タイプ

| 種類 |

メリット |

デメリット |

| 普通預金 |

いつでも預け入れと引き出しが可能 |

金利の影響を受けて利息が変わる |

| 定期預金 |

引き出しが制限される分、普通預金より高い金利が設定される傾向にある |

- 一定期間引き出しが制限される

- 設定した期間より早く引き出すと途中解約となり、金利が下がる

|

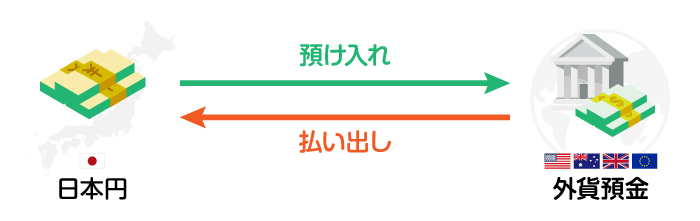

| 外貨預金 |

引き出し時に預け入れ時よりも円安になっていれば、為替による差益が得られる |

引き出し時の為替が預け入れ時よりも円高に動いた場合は差損が発生する |

預貯金タイプの資産運用は、円貨で行うものと外貨で行うものがあります。円貨預金であれば、基本的に元本割れの心配はありません。しかし、金利は低めでお金が増えにくく、インフレに弱い点がデメリットです。

一方、外貨預金は預け入れ時と引き出し時に円貨と外貨の両替が行われるため、為替の動きに応じて円ベースでの評価額が変わります。預け入れ時よりも引き出し時の為替が円安なら為替差益、円高なら為替差損が発生し、預貯金に含まれながらもやや投資寄りの性質を持つのが特徴です。

また、それぞれの両替のタイミングで為替手数料がかかる点には注意が必要です。

三井住友銀行の外貨預金は、インターネットで取引をすると為替手数料が店頭に比べて50%割引されます。デジタル口座のOliveをお持ちの方は、外貨預金のお預け入れでVポイントが貯まりやすくなる特典もあります。資産運用に上手に活用してみてはいかがでしょうか。

投資タイプ

| 種類 |

メリット |

デメリット |

| 投資信託 |

- 少額から分散投資が可能

- プロが運用するため初心者でも取り組みやすい

|

- 価格変動リスクをともなう

- 保有期間中に手数料(信託報酬)がかかる

|

| 株式投資 |

- 売却益のほか、保有期間中に配当金の受け取りを期待できる

|

|

| 債券投資 |

- 一定期間ごとに利子を受け取れる

- 満期まで保有すれば額面金額が償還される

|

- 発行体破綻・財政難などで利息や償還金が受けられなくなるリスクがある

- インフレに弱い

|

| 保険商品 |

|

- 保険料を払い続ける必要がある

- 解約時期によっては元本割れのリスクがある

|

投資タイプの資産運用方法には、主に、投資信託や株式投資、債券投資、保険商品の4種があります。投資信託は、運用のプロが多くの利用者から集めた資金をまとめて株式や債券、その他さまざまな資産に分散投資する金融商品です。投資判断をプロに任せられるため、初めての資産運用にも向いています。

ただし、投資対象によってはリスクが高めのものもあるため注意しましょう。保険商品のなかには終身保険や学資保険、変額保険など、万が一の保障と貯蓄・投資を兼ね備えたものがあります。

初心者が資産運用を始める3ステップ

初めての資産運用は、以下のステップで行えます。

資産運用方法を選ぶ

まずは自分に合いそうな資産運用方法を選びましょう。選び方には以下のような方法があります。

年齢やライフステージに合わせて選ぶ

年代とライフステージによって適する資産運用方法が異なります。

| 年代 |

選択時のポイント |

資産運用の例 |

| 20〜30代 |

- 時間を味方につけられるメリットを活かし、少額ずつでもコツコツ積み立てられる方法を。

- 育児世代の方は、保障を兼ね備えた保険商品の活用も検討を。

|

NISA、クレカ積立、投資信託、保険商品など |

| 40〜50代 |

- 教育費など支出が膨らむ年代は、少額で無理なくできる方法を。

- 老後が近づくにつれて安定性を高めることも考慮が必要。

|

NISA、クレカ積立、投資信託、債券投資など |

| 60代〜 |

- 資産寿命を延ばすことを考慮しつつ、安定的な資産運用方法を。

|

NISA、債券投資など |

運用目的に合わせて選ぶ

子どもの教育費、住宅購入、老後資金の準備など、資産運用の目的によって運用期間や適した商品選びが変わります。自分の運用目的に合わせて資産運用方法を選びましょう。例えば、子どもの教育費のためであれば、途中で親に万が一のことがあっても準備をしやすい貯蓄型保険を選ぶのも一つの方法です。時間をかけて少しずつ老後資金を準備していきたい場合には少額から投資信託の積立運用ができるクレカ積立を選ぶ方法もあります。

リスクへの考え方に合わせて選ぶ

資産運用はリスクもともなうので、どの程度のリスクを受け入れられるかに応じて選ぶことも大切です。リスク許容度は経済的状況や資産運用に対する考え方などによって、一人ひとり異なります。例えば、元本割れする可能性があることに心理的な負担を感じてしまう場合は定期預金や債券投資を選ぶのがいいでしょう。しかし、元本割れの可能性はあっても、価格が上昇するのを気長に待てるという場合は投資信託や株式も選択肢として検討することもできます。

証券口座を開設する

資産運用方法が決まったら、金融機関で口座を開設しましょう。投資タイプの運用であれば証券会社で証券口座の開設が必要です。

ネット証券なら店舗に行かずにWeb上で手続きを完結できるため、資産運用をしてみようと思い立った際にすぐはじめやすいでしょう。ネット証券の公式サイトで記載されている必要書類を手元に用意し、口座開設ボタンをクリックし、流れに沿って入力していくだけで開設できます。

少額からはじめてみる

口座開設が完了したら少額からはじめてみましょう。最初から大きな金額を投資する必要はなく、例えば月100円からでも問題ありません。大切なのは実際に金融商品を購入し、資産を積み上げていくことです。初めの一歩としては、運用益が非課税になるNISAを使って少額から投資信託の積立をしていくのがおすすめです。分散投資が可能になるためリスクの軽減にもつながります。その際、毎月クレジットカード決済で自動的に積立ができるクレカ積立を選べば気軽に取り組みやすいでしょう。

資産運用を成功させる4つのコツ

資産運用を成功させるためにはいくつかコツがあります。特に初心者の方は以下の4点を心がけましょう。

無理のない金額から始める

資産運用に回すお金は、当面は使う予定がない余剰資金を充てることが大切です。資産運用には元本割れのリスクがあるため、家計に負担をかけてしまうと、途中で運用を断念せざるを得なくなる可能性があるからです。長期間にわたって運用を続けることで、複利効果を得ながら効率良く資産形成をすすめられます。特に、おすすめは、少額でも毎月定額で投資信託などの積み立てをしていく方法です。

分散投資でリスクを抑える

資産運用では、特定の方法に絞らず、分散投資を意識することが重要です。分散投資をすることでリスクを抑えつつ、安定したリターンを目指しやすくなります。

分散投資には資産を分散させる方法と時間を分散させる方法があります。資産は複数の金融商品を購入する方法、時間は購入のタイミングを何度かに分ける方法です。複数の資産を何度も購入するには一定の資金が必要になりますが、例えば投資信託を積み立てる方法であれば、少額で資産と時間の分散が同時にできます。

短期で結果を求めすぎない

資産運用は中長期的に成果を出すものであり、株価や為替の変動に一喜一憂しないことが大切です。例えば、投資信託の積立による複利効果やNISAの非課税効果は、運用期間が長期になるほどメリットが大きくなります。

定期的に運用内容を見直す

家計やライフステージの変化に応じて積立額や商品を定期的に見直し、資産配分の組み替えを検討しましょう。

まとめ

資産運用の方法にはいくつか種類があります。それぞれ特徴やメリット・デメリットが異なるため、自分の目的やライフステージ、リスク許容度などに合わせて適するものを選びましょう。初心者の方にはNISAやクレジットカード積立を利用して少額から投資信託を積み立てる方法がおすすめです。また、比較的収益性が安定している債券投資も初めての資産運用として取り組みやすいでしょう。どの資産運用方法を選ぶ場合でも、無理のない金額で、分散投資を心がけながら試してみてください。

この記事を読んで資産運用をはじめてみようと思われた方は、早速、三井住友銀行アプリからSBI証券の証券口座を開設されてはいかがでしょうか。

- ※2025年8月現在の情報です。今後、変更されることもありますのでご留意ください。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)。

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。