�����J���Ȃ��s��5�N��1��́u�������v�B�O��́A2019�N8��27���ɔ��\����܂����B���I�N�����x�������ɂ킽���Ď����\���ǂ�����������A����Ό��I�N�����x�́u���N�f�f�v�ł��B���̌��ʂ���킩��20�N��A30�N��̌��I�N���̖������݂Ă����܂��傤�B

�������͌��I�N�����x�̌��N�f�f�I

�������Ƃ́A���I�N�����x�������ɂ킽���Ď����\���ǂ�����������A����Ό��I�N���̌��N�f�f�ł��B�����N���ی��@����э����N���@�̋K��ɂ���āA���Ȃ��Ƃ�5�N��1��̌��̎��{���`���t�����Ă��܂��B

�������ɂ�����N�����t�̎w�W�ƂȂ�̂��u������֗��v�B����́A���𐢑�̎���N���ɑ���N���z�̊����������܂��B

���Ƃ��A�v�w2�l���т̃��f���i���ϓI�Ȓ�����40�N�Ԍ����N���ɉ��������v�ƁA40�N�Ԑ�Ǝ�w�̕v�w�̐��сj�̏�����֗��́A2014�N��62.7���ŁA2019�N��61.7���Ƃ�≺����܂����i���𐢑�̎��茎��35.7���~�ɑ��ĔN������22���~�j�B

������֗���50���ȏ��ۂ̂���{

���̏�����֗��́u50���ȏ�v��ۂ��ƂɂȂ��Ă���A5�N�ȓ���50���������ƌ����܂��ꍇ�́A�N�����t�z�̌��z��ی������̈����グ�Ȃǂ��������邱�Ƃ��`���Â����Ă��܂��B

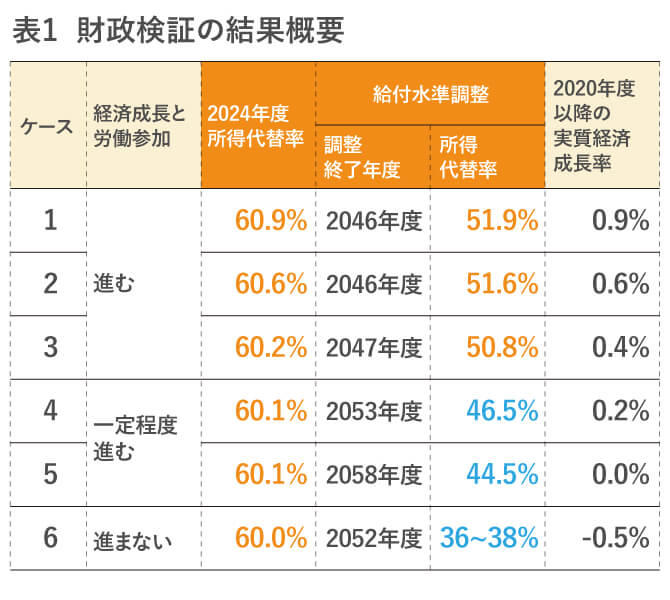

�\1�͑O��̍������̊T�v�ŁA�l����o�ϐ����̌��ʂ��Ȃǂ���6�̌o�σV�i���I��z�肵�A�����e���⋋�t�����̕ω������Z�������̂ł��B������̃P�[�X�ł�5�N��i2024�N�x�j�̏�����֗��̌��ʂ���60���ȏ�Łu���Ȃ��v�ł����B

- �o�T�F�����J���ȁu2019�N �����N���y�ь����N���ɌW������̌����y�ь��ʂ��\2019(�ߘa��)�N�������،��ʁ|�v

�}�N���o�σX���C�h�ɂ���Ăǂ��ω����邩

�u�}�N���o�σX���C�h�v�Ƃ́A���̂Ƃ��̎Љ��i���x���x�����ی��Ґ��̌����╽�ϗ]���̐L�сj�ɍ��킹�āA�N���̋��t�����������I�ɒ�������d�g�݂ł��B�����̌��𐢑�̕��S���ߏd�ɂȂ�Ȃ��悤�ɕی����̏�����߁A���̒��ŔN�����t�Ƃ̋ύt������悤���t���������邽�߂ɁA2004�N�ɓ�������܂����B�܂��A2018�N�x���A���������𗂔N�x�ȍ~�ɌJ��z���d�g�݂���������܂����B

�N���̋��t�����́A���̃}�N���o�σX���C�h�Œ������s���邱�ƂɂȂ��Ă��܂����A2019�N�̍������ł͂��̒������I���܂ł̒����̎��Z�i2046�`2052�N�x�j�ł��A�o�ϐ����ƘJ���Q�����i��1�`3�̃P�[�X�ł́A������֗�50���ȏ���ێ��ł��錩���݂ł��B

�ň��̃V�i���I�ɂȂ����Ƃ��A�N���́H

�����A���I�N�������炦�Ȃ��Ȃ�\���́H

�����̘V�㐶�����x������I�N���ł����A�����A�N�������炦�Ȃ��Ȃ�\���͂���̂ł��傤���B���R�Ȃ���A���I�N�����x���Ȃ��Ȃ�Ȃ�����A�u�N�������炦�Ȃ��v���Ԃ͑z�肳��܂���B�������A�u���N���z������v���Ƃ͊o������Ă����K�v������܂��B

�����J���Ȃ̃f�[�^�ɂ��ƁA���{�͒�����Љ��2050�N�ɂ͍������37.7���ɂȂ�Ɨ\�z����Ă��܂��B2020�N�̍��v����o������1.33�Ə��q���ɉ��P�̒������Ȃ��A�N���҂��x���錻�𐢑�i��ی��Ґ��j�������Ă������Ƃ��\�z����܂��B�܂��A����������̕ϓ��A�o�ϐ��������N�����x�ɉe����^���܂��B

- ��65�Έȏ�l���̊����������21���ȏ�̎Љ�̂��ƁB

�������ł͂����̗v�����܂߂�5�N���ƂɃ`�F�b�N����Ă��܂����A�\1�ɂ����āA�o�ϐ����ƘJ���Q�����u�����x�i�ށv�A�u�i�܂Ȃ��v�ꍇ�i�P�[�X4�`6�j�́A�����̏�����֗���50���������܂��B

2029�N�x�ȍ~�̌o�ϐ��������A�P�[�X4��0.2���A�P�[�X5��0���A�P�[�X6�ł́|0.5���Ƃ����O��ł��B�ň��ƂȂ�P�[�X6�ł́A2044�N�x�ɂ͏�����֗���50�������荞�݁A2052�N�x�ɂ͌��I�N���̐ϗ������͊����Ă��܂��܂��B

���̍ہA������֗���36�`38���܂ʼn������鎎�Z�ł��B���Ƃ��A������֗�60������36���ɉ�����Ƃ������Ƃ́A�N���z20���~����12���~�i���݉��l�j�ɉ����邱�Ƃ��Ӗ����܂��B

�������A�P�[�X4�`6�Ɋׂ�\���͌����č����Ƃ͌����܂���B���I�N���̋��t�����́A�u������֗�50���ȏ�v���ێ����邱�Ƃ��@���Œ�߂��Ă���A�����_�����邽�߂�5�N���Ƃ̍��������s���A��肪����Ɣ�������Ή�������̑���邩��ł��B

���ɒu���Ă����ׂ��́A�u������֗�50���ȏ�v�̈ێ����@���Œ�߂��Ă���_�ł��B���ɏ�����֗���60������50���ɉ�����A�N���z20���~�͖�16.7���~�i���݉��l�j�ɉ����邱�Ƃ��Ӗ����܂��B�}�N���o�σX���C�h�ɂ���āA���X�ɂł͂���܂����A�N���z�͒�������Ă������낤�Ƃ������Ƃ͉������Ă����܂��傤�B

�i�ށA�N�����x���v

�O��̍������̌��ʂ��A�N�����x���v���i�߂��Ă��܂��B2020�N5��29���ɂ́u�N�����x�̋@�\�����̂��߂̍����N���@���̈ꕔ����������@���v���������܂����B�Љ�E�o�ς̕ω���N�����x�ɔ��f���A����������u�V��v�̌o�ϊ�Ղ̏[����}�邽�߂ɁA���̂悤�ȔN�����x���v���s�����Ƃ����܂��Ă��܂��B

�@�p�[�g��A���o�C�g�ȂǒZ���ԘJ���҂ւ́A�����N���̓K�p�g��

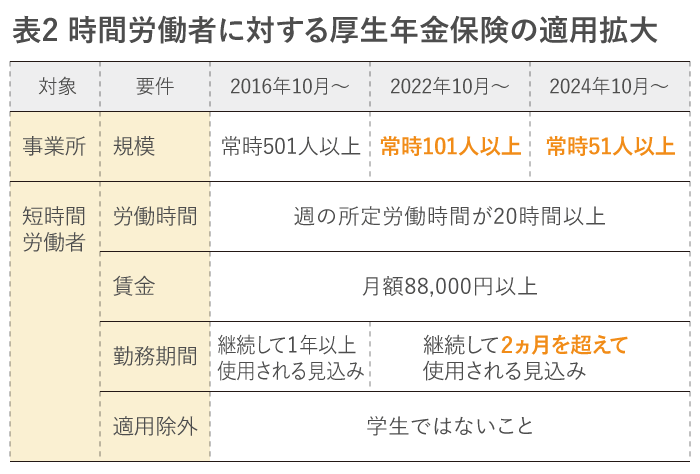

2022�N3�����݂́A�T30���Ԉȏ㓭���Z���ԘJ���҂̂ق��A�]�ƈ�501�l�ȏ�̎��Ə��ŏT20���Ԉȏ㓭���Z���ԘJ���ҁi�N��106���~�ȏ�j�́A�����N���։������Ȃ���Ȃ�܂���B�u�T20���Ԉȏ�v�ł��K�p�ƂȂ��ƋK�͂́A����A2�i�K�Ŋg�債�܂��B�܂��A2022�N10������u�]�ƈ�101�l�ȏ�v�A2024�N10������u�]�ƈ�51�l�ȏ�v�Ɉ����������܂��B���I�N���̎x����ƂȂ��ی��҂𑝂₷���߂̕ύX�ł��B

- �o�T�F���{�N���@�\�u�ߘa4�N10������̒Z���ԘJ���҂ɑ��錒�N�ی��E�����N���ی��̓K�p�̊g��v���쐬

�A�ݐE�V��N���̌�����

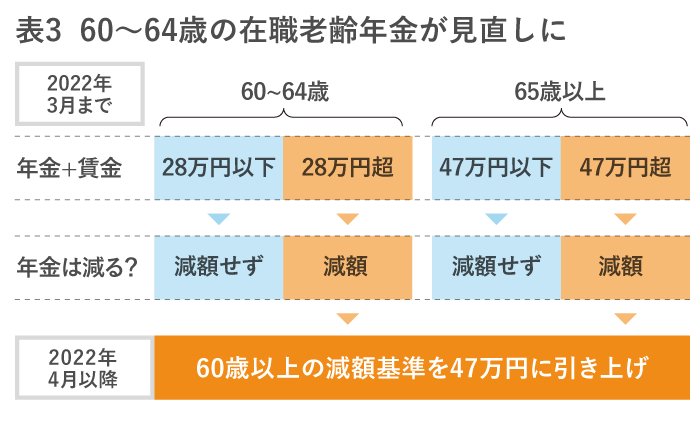

�ݐE���̘V������N���҂ɂ��āA�N���̊�{���z�Ƒ���V���z�����z�̍��v�z�����z����ƁA�N���̑S���܂��͈ꕔ���x����~����܂��B2022�N4������60�Έȏ�65�Ζ����̕��̍ݐE�V��N���ɂ��āA�N���̎x������~������̌��������s���A�]�O��28���~����47���~�Ɉ����グ���܂����B

- �o�T�F�����J���ȁu�N�����x�����@�̊T�v�v�����ƂɕM�ҍ쐬

�Ȃ��A��L�̉����ƕ����āA2022�N4������u�ݐE�莞����v���V�݂���܂����B����܂ł́A�����N����ی��҂̎��i��r������܂ł͘V������N���z�͉��肳��܂���ł������A���������邱�Ƃ̉e���𑁊��ɔN���z�ɔ��f���邽�߁A65�Έȏ������������ꍇ�̘V������N���z�����N10���ɉ��肳��邱�ƂɂȂ�܂��B

�B�J�n�N��̑I�����̊g��

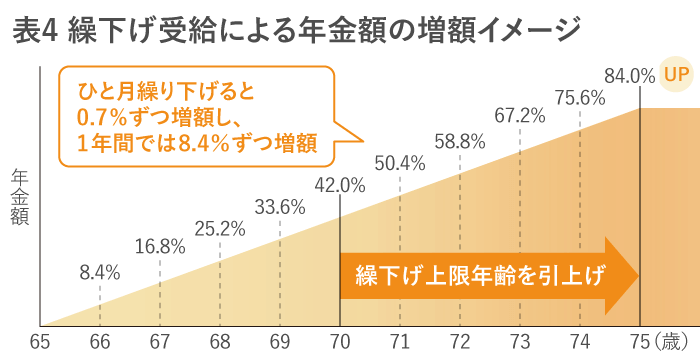

���݁A�J�n�N���60�`70�܂ł̊ԂɂȂ��Ă��܂����A2022�N4�����炱�̌J�����̏����75�܂łɈ����グ���܂����B�J�n������60�`75�̊ԂőI���\�ɂȂ�Ƃ����킯�ł��B�J�������s���ƁA���z���͌�������{0.7���i�ő�{84���j�ƂȂ�A75�̎�I������A65�ł̎Ɣ�ׂĔN�����z��1.84�{�ɁB�������ɍ��킹�āA�N���J�n���������_��ɑI�ׂ�悤�ɂȂ�܂����B

- �o�T�F���{�N���@�\�u�ߘa4�N4������N�����x����������܂��v

�C�m�苒�o�N���̉����\�v���̌������Ȃ�

�m�苒�o�N���̉����\�v����2�i�K�Ō�������܂��B

����܂ł�60�`70�̊ԂŎJ�n������I���ł��܂������A2022�N4������́A���I�N�����l�Ɋm�苒�o�N���̏���N���75�Ɉ����グ���܂����B

�܂��A2022�N5������́A��ƌ^�m�苒�o�N����iDeCo�i�l�^�m�苒�o�N���j�̉����\�N����グ���A�J�n�����̑I�������ȉ��̂悤�Ɋg�傳��܂��B

- ��ƌ^�m�苒�o�N���F�����N����ی��҂̂���65�Ζ�����70�Ζ���

- iDeCo�F���I�N���̔�ی��҂̂���60�Ζ�����65�Ζ���

������������킹�ă`�F�b�N�I

�@�����ŕς��iDeCo�i�C�f�R�j�I 2022�N���牽���ǂ��ς��H ���Ǝ�ؖ����͕s�v�H