前の記事

成人したらつみたてNISAを始めよう! 2023年から対象が「18歳以上」に

2023.2.8みんなのマネーニュース

「ジュニアNISA」とは、「一般NISA」や「つみたてNISA」と並ぶNISA制度(少額投資非課税制度)の1つです。年間の非課税投資枠が決まっていて、その範囲内で運用して得た利益に対してかかる約20%の税金が、非課税になります。

ジュニアNISAは、日本在住で、口座を開設する年の1月1日時点で未成年の人(17歳以下)であれば加入することが可能です。ただし原則として、運用や口座の管理は、親や祖父母といった親権者が行うことになっています。

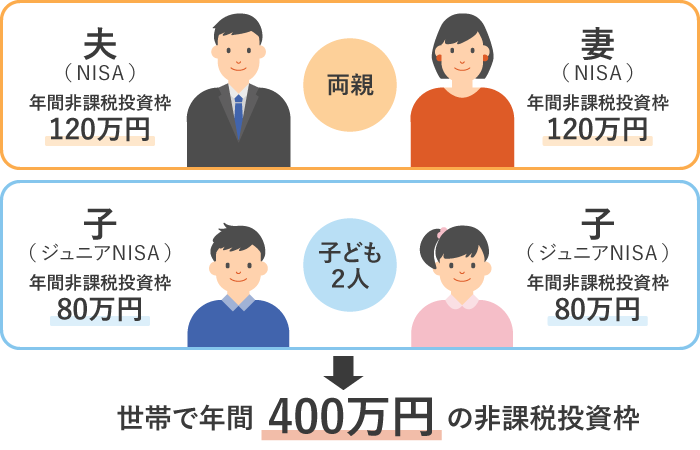

つまり、ジュニアNISAを活用することによって親や祖父母は、自分自身の非課税投資枠とは別に、子どもに対しても非課税投資枠を持つことができるのです。ジュニアNISAの非課税期間は一般NISAと同様に原則5年間、年間の非課税投資枠は一人あたり80万円となっています。

ジュニアNISAのもう1つのメリットとして挙げられるのが、上場株式や投資信託、ETF、REITなど、つみたてNISAよりも幅広い商品から選ぶことができるということ。投資方法も、積立と一括購入から好きな方法を選ぶことが可能です。

2016年から始まったジュニアNISAですが、一般NISAやつみたてNISAに比べて利用者数が伸びなかったため、2023年末で制度は廃止になります。したがって、これからジュニアNISAを始めても遅いように感じられるかもしれませんが、今から申し込むメリットは十分あります。この点について確認していきましょう。

▼NISA制度とは?

NISA(少額投資非課税制度)

▼ジュニアNISAの3つのポイント

ジュニアNISAとは?

ジュニアNISAの利用者が伸びなかった背景として考えられるのが、厳しい払い出し制限です。

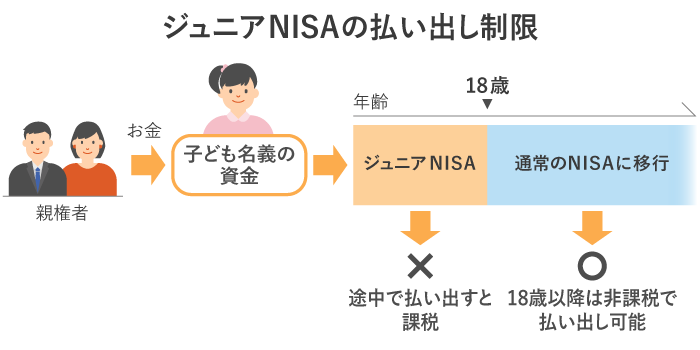

もともとジュニアNISAは、進学や就職といった子どもの将来のための資産形成を目的とした制度です。そのため、子どもが18歳になるまでは運用資金の払い出しができませんでした。これに反して途中で引き出した場合、それまで非課税で受け取っていた配当金や売買益などについて、払い出し時に課税されるという制限がありました。

しかし、2023年末でジュニアNISAが廃止された後は、この払い出し制限が解除されることに。2024年1月1日以降であれば、子どもが何歳でも非課税でお金を払い出せるようになります。

ジュニアNISAのデメリットでもあった払い出し制限がなくなることで、子どものための資金が必要になったときにいつでも払い出すことができるようになり、使いやすさが格段に向上しました。そのため、制度廃止が決定してからジュニアNISAの利用者は一気に増加しています※1。

ただし、払い出す際は一括が原則。払い出した後には口座は廃止されるため、払い出しのタイミングは慎重に検討する必要があります。

▼子どもの教育費についてくわしく知りたい

子どもの学費はいくら?

▼リアルな出費から学ぶ子育てマネー

ピアノとスイミングで月謝1万6,000円、だけじゃ済まない習いごと費用の盲点とは!?

これからジュニアNISAに加入しようという人にとって気になるのは、制度が廃止した後、積み立てたお金がどうなるのかということでしょう。

結論から言えば、ジュニアNISAで口座内に積み立てた資金は、子どもが18歳になるまでは引き続き非課税で運用することができます。

18歳になるまでの非課税措置を受けるには、これまで所定の手続きが必要でしたが、「令和5年度税制改正の大綱等」により、その手続きが省略されることが決まりました。

▼非課税期間終了後についてくわしくはこちら

ジュニアNISAの非課税期間終了を迎えるお客さまへ

払い出し制限がなくなり、加入者が増加しているジュニアNISAですが、特にどのような家族に向いているのでしょうか。ここでは以下3つのパターンを紹介します。

子どもの教育資金を投資で増やしながら準備したいという投資に前向きな親は、ジュニアNISAが向いています。低金利が続く現在でも、ジュニアNISAの非課税枠で投資することで、効率的に教育資金を増やすことが期待できます。もちろん元本割れなどのリスクはあります。

ジュニアNISAで新規に投資ができるのは2023年末まで。非課税のメリットを享受するのであれば、80万円の年間非課税投資枠の上限まで使えることが望ましいと言えるでしょう。そのため、まとまった資金をきちんと準備できる家族に向いています。

個人からお金を受け取った場合に、受け取った側が負担する贈与税ですが、年間110万円以内(年間基礎控除額110万円)であれば税金はかかりません。つまり、ジュニアNISAの非課税投資枠80万円を目一杯使っても、贈与税はかからないということになります。そのため、生前贈与を教育資金に充てたいという家族にも、ジュニアNISAはうってつけです。たとえば、祖父母が孫の将来への贈り物として、ジュニアNISAを活用するという方法も一案でしょう。

一方で、利用する際の注意点もあります。以下を確認してから始めるようにしましょう。

▼元本割れのリスクを予測し、回避しよう

リスクヘッジとは?

▼祖父母からの支援金はどうする?

祖父母から誕生日やイベントごとに潤沢な支援金! このお金、どうする?

子どもの教育資金というと、従来までは学資保険などで貯めるのが一般的でした。しかし、ジュニアNISAが認知されたことで、非課税制度を活用して資産運用して、効率的に教育資金を準備するという考え方が広まりつつあります。

2023年でジュニアNISA自体は廃止になりますが、2024年1月からスタートする新しいNISA制度はその代替として活用することができるでしょう。

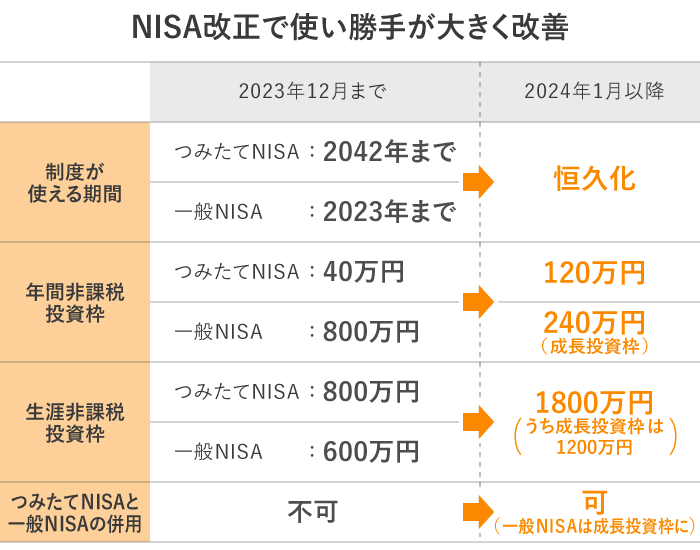

この新しいNISA制度では、これまで一般NISAなら5年、つみたてNISAなら20年と期限が定められていた非課税期間が恒久化されます。また非課税投資枠も一人あたり、投資信託の積み立てなら年間120万円、それ以外の株式などが年間240万円。年間で計360万円の非課税投資枠が設定されます。

さらに、生涯の非課税投資枠も1,800万円に拡充されます。親や祖父母の名義の非課税制度を利用して、教育資金を作っていくには十分な投資枠であり、これまでのジュニアNISAの分もまかなうことができるでしょう。

また、この非課税投資枠は、簿価(帳簿価額)※2で管理されるため、商品を売却すれば、空いた投資枠でまた投資することが可能です。

たとえば、上の子の教育として運用額1,000万円のうち、300万円を引き出したとすると、生涯投資枠1,800万円のうちの700万円を使っていることとなり、残り1,100万円を非課税投資枠として利用できるのです。そのため下の子の教育資金なども余裕をもって運用できます。

このように、ライフイベントなどに合わせて、何度でも利用ができる制度に変わった点も注目です。

なお、すでにNISAを利用している場合であっても、2024年1月スタートの新しいNISA制度での生涯非課税投資枠は新たに1,800万円分となります。

つまり2023年にジュニアNISAの口座を開設して投資すれば、子どもが18歳になるまでは税制優遇された運用が続けられて、かつ2024年からは新しいNISA制度での投資を並行してスタートできるということです。このように見ても、やはりジュニアNISAを駆け込みで始めるメリットは十分あると言えるでしょう。

▼非課税口座を活用して教育費をためるには?

資産運用経験ゼロでも、つみたてNISAで教育費をためられる? 『辛口FP』に聞いてみた!!

▼夫婦で非課税口座を活用するなら

SMBCのつみたてNISA

酒井 富士子(さかい ふじこ)

金融メディア専門の編集プロダクション株式会社回遊舎代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。リクルートの「赤すぐ」副編集長を経て、2003年から現職。「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

Webサイト:http://www.kaiyusha.net/