前の記事

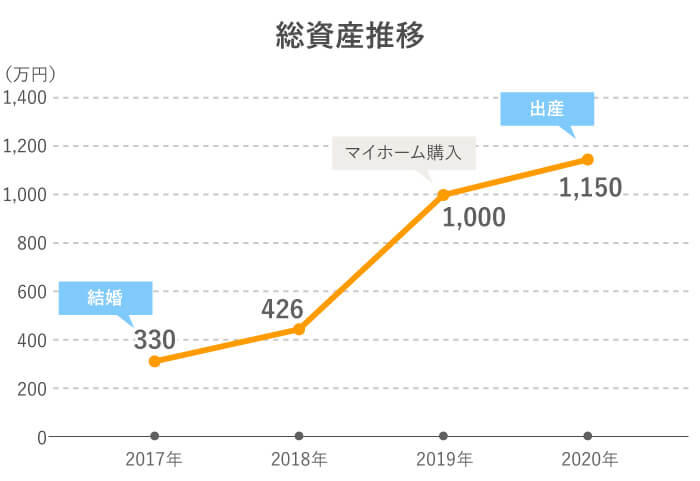

共働き夫婦がW育休で収入が減っても金融資産1,000万円突破!?

2020.11.4マネー習慣

國場

最初にmiiさんの現在の資産状況について教えてください。

mii

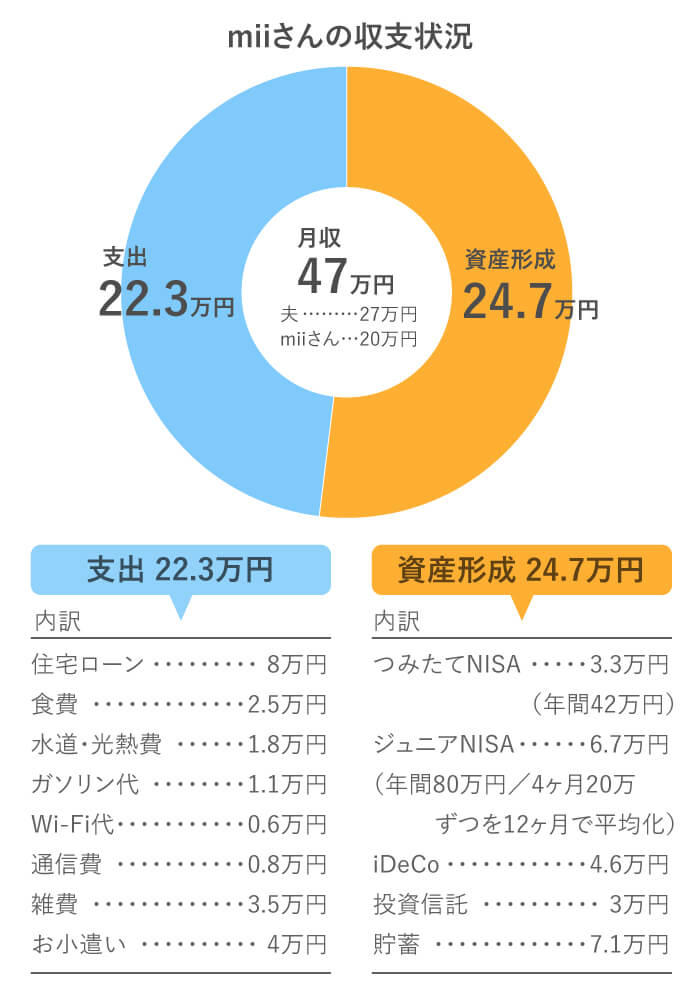

現在の金融資産は約1,150万円です。夫婦合算で家計を管理しています。基本は夫のお給料内で生活をするようにし、私のお給料はすべて貯蓄と投資に回しています。

國場

2017年にご結婚、金融資産330万円からスタートして2019年には1,000万円を達成されていますが、短期間で資産を増やすことができた要因は何でしょうか。

mii

2018年から、私の収入分を「すべて貯蓄にまわす」という発想にしたことが、大きいと思います。それを実現するために徹底的に家計を見直し、投資を始めました。結婚当初は赤字続きで貯蓄ができなかったので、まずは固定費の削減を行ったんです。

國場

削減して効果的だった項目は何ですか?

mii

まずはスマートフォン代。私は格安スマホに切り替え、夫はプランの見直しを行いました。次に保険。夫が結婚前に加入していた保険を解約し、FPさんに相談して必要最低限の保障のものに入り直したのです。保険料を1円でも安くしようと、年払いにしたので少しだけ割引されています。

さらにポイントを貯めて、それでお得に買い物をする「ポイ活」も実践するようになりました。具体的にはポイントサイト経由でポイントを貯め、そのポイントで月に一度、1.5倍分の買い物ができる方法などを活用しています。今では、おむつを含む日用品にはほぼお金がかかっていません。こうしたことで、少しずつ固定費の削減につながっていったと思います。

國場

家計を見直す場合、固定費と変動費どちらかを見直すことになりますが、どちらにするかは、ストレスがかからない方を減らすのがポイント。例えば固定費である家賃を節約するために、駅から遠い、または古い物件に引っ越して、住環境を落としてストレスを溜めるよりは、変動費の削減を考えたほうが良いケースもあります。その点miiさんの固定費の削減はとてもスマートに実現されていると思います。

國場

2019年にマイホームを購入されたとのことですが、その費用はどのように用意されたのでしょうか。

mii

土地は夫の実家の物なので購入したのは建物だけですが、3,000万円のフルローン夫婦連帯債務※を組みました。建築費以外にも諸々お金がかかることが次々わかってきて、マイホーム購入を機に、再度、支出の見直し、徹底的な固定費削減、引き落とし口座を整理するなどを実行しました。

※ 夫婦どちらも、それぞれ独立してローンに対して全責任を負う。住宅の名義も共同名義になる住宅ローンのこと。夫婦共働きの場合には2人の収入を合算させることで借入金を増やすことができ、夫婦それぞれで住宅ローン控除を受けることができます。

國場

大きなライフイベントがあった時には、家計を見直すことが大切ですね。

國場

今の家計を見ると、結婚前から家計管理をしっかりなされていた方なのでしょうか?

mii

実は、結婚前は実家暮らしでして、生きていくためにいくらかかるか全くわかっていませんでした。結婚後、思うように貯蓄ができない中で昨年一年間の家計を振り返ったところ、保険の支払いや友人の結婚式など生活費以外の出費が原因になっていると気づいたんです。

そこで“毎月はかからないけれど、年間でみると確実にかかるお金”を特別費として、年初に予算を組むことにしました。

國場

貯蓄の先取り、というのはよくありますが、特別費の先取りをするのは新しい手法ですね。具体的にはどんな項目を特別費に入れていますか?

mii

医療保険の年払いや自動車保険、自動車税、固定資産税、友人の結婚式のご祝儀代、家のメンテナンス代や家電の買い替え代、レジャー代、ふるさと納税も特別費に入れています。

年間だいたい100万円くらいかかるとわかりました。これは私のお給料の中から月々4万円とボーナスを当てています。

國場

月々のローンや生活費以外の出費は忘れがちですし、予定外のイベントがあると、その度に家計を見直さなくてはいけません。特別費を予想し先取りしておくことで、お金の管理もしやすくなりますね。

國場

投資もされていますが、何かきっかけはありますか?

mii

母が外貨預金、FX、株式、投資信託など資産運用をしていて、「お金は先取り貯蓄で貯める、貯めたお金は投資で増やすと良い」とアドバイスをしてくれたのがきっかけです。実はポイ活を教えてくれたのも母で、家計のやりくりなど大きな影響を受けています。

國場

2017年から投資を始めたとのことですが、ご自身でも調べられたりしたのでしょうか。

mii

はい、セミナーに参加したり、SNSなどでおすすめされている本を読んだりしました。そして最初は、毎月3万3,000円のつみたてNISAから始めました。そのあと、iDeCoを夫婦それぞれ2万3,000円で始め、そのほかに投資信託も月3万円で積み立てしています。

さらに、子どもが生まれたことで、ジュニアNISAを始めました。ジュニアNISAは非課税で運用ができるのですが、年間の限度額80万円。それを手持ちのお金20万円ずつ4ヵ月間に分けて満額投資する予定です。

國場

ジュニアNISAは2020年度税制改正で2023年末の廃止が決まりましたが、廃止までまだ3年あります。選んでいる方法からも、いろいろなところから、幅広く情報を集めて投資されていることがよくわかります。

mii

自分で調べていく中で、日本だけではなく世界の株式に投資をするとリスクを分散できると知り、商品選びの参考にしています。ただ、世界の企業の情報を分析して株式を購入することは難しいので、プロに運用を任せられる投資信託で運用しています。

また、長期で運用することでリターンを期待できることから、今は株式を中心に運用しているのですが、これはリスクが高いでしょうか?

國場

株式中心の投資信託での運用は、ハイリスク・ハイリターンですが、引き受けられるリスクの大きさは人それぞれです。miiさんの場合まだ30代とお若いですし、投資について勉強をして知識と経験もあります。預貯金も並行して増やしながら投資信託で株式の分散投資をし、積み立てて時間の分散をしているので、現在の株式中心のポートフォリオで良いと思います。

もしも今後、国内外の金利が高くなることがあれば、債券への投資も検討してみると良いでしょう。

mii

今、貯蓄と投資の割合は7:3なのですが、今後投資の割合を増やしていきたいと思っています。どれくらい増やしても良いですか?

國場

今後このままいくと現金預金が多くなってくるので、目安として5年以内にかかるライフイベントの費用や、現金でいつでも引き出せる予備費を確保したうえで投資額を増やしてもいいかもしれません。

予備費の目安は、月々の支出×最低3ヵ月になりますが、人によって変わって来ます。miiさんはお子さんが生まれたばかりなので、6ヵ月∼1年分くらい準備しておくと安心ではないでしょうか。

國場

miiさんの今後の目標は何ですか?

mii

子どものために金融資産を1,200∼1,500万円ほど貯められたらと思っています。貯蓄方法は現金を積み立てする、児童手当を貯める、ジュニアNISAで運用するといった3本立ての予定です。

これから子どもの成長とともに、どんな出費を考えておけば良いでしょうか?

國場

まだ赤ちゃんなので先のことは想像しにくいとは思いますが、近い将来では保育園。保育料が月数万円かかることで、家計がガタつくことはあります。その際もう一度家計を見直す必要がありますね。ただし3∼5歳になると保育園や幼稚園は無償化の対象なので、この期間はお金の貯め時とも言えます。

mii

その先の教育費についてはどうですか?

國場

教育費は小・中・高、大学、どのタイミングで私立に入るかで必要な金額、月々の積立額や期間も変わってきます。親としては、できるだけ子どもが希望した時に、色々な選択肢を用意しておきたいのではないでしょうか。ご主人と早めに話し合っておくと良いですね。

それまで実家暮らしをしていた人が、結婚をして1つの家計を管理することになれば、ほとんどの方が、「どう収支を合わせ、さらに貯蓄をしていくのか」と悩まれると思います。

miiさんの場合、「何とかしなくては!」と思った後、対策について情報を収集し、素早く実行に移したことが、結婚2年半で金融資産1,000万円を達成できたことにつながっています。

また投資についても、投資をする女性は男性に比べると少ない状況で、「相談相手や話をする相手がいない」という声もよく聞きます。miiさんの場合、お母さまという身近な存在が相談相手という羨ましい環境ではありますが、 いつも使っている銀行に相談してみるのも一つの方法です。これから投資を始めてみたいという女性にとって参考になるのではないでしょうか。

大学進学の奨学金の返済に苦しむ若い世代も増えています。奨学金を利用する理由はさまざまですが、マイナスから社会人生活を始めるのは楽なことではありません。可能であればmiiさんのように早めに子どもの教育資金の準備を始めることは大切だと思います。

國場 弥生(くにばやよい)

ファイナンシャルプランナー

証券会社勤務時に個人向けの資産運用プラン作り、アドバイス業務を行う。ファイナンシャルプランナーへ転身後は(株)プラチナ・コンシェルジュ取締役として個人相談を始め、書籍や雑誌・Webでの執筆活動など幅広く活動する。