前の記事

子ども2人の専業主婦家庭、「家計管理術×整理収納術」で約2,000万円を貯蓄!

2021.4.7マネー習慣

國場

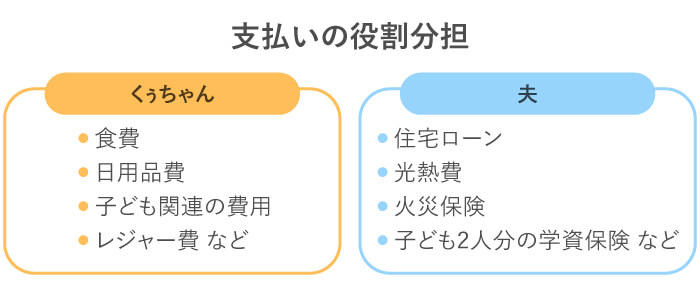

くぅちゃんさんは共働きでお財布は夫婦別々で管理されているそうですね。支払いの役割分担は決まっていますか?

くぅちゃん

はい、それぞれ決まっています。生命保険や医療保険は各自で支払っていますね。

習いごとの月謝のような子ども関連の費用は私が出していて、今後子どもが成長するにつれて負担は大きくなると思います。家計管理に支障が出るようなら夫とその都度話し合っていこうと思いますが、私の負担が重くなることはあまり気にしていません。夫婦別財布ですが、お互いのお小遣いを除いては家計のお金であることに変わりないですから。

國場

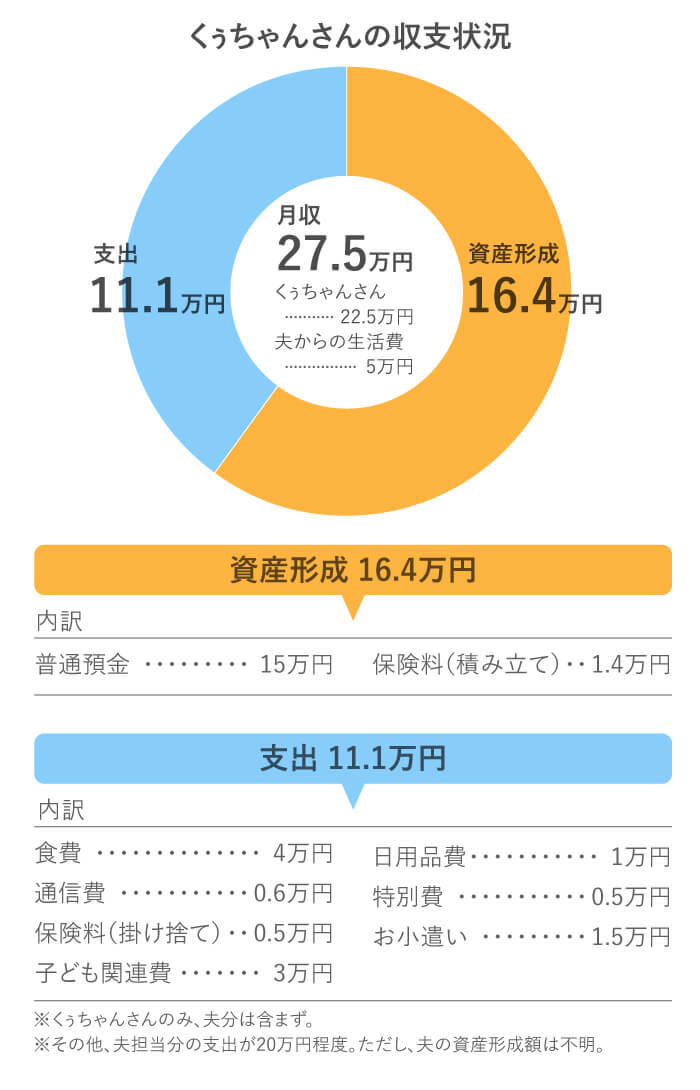

一般的に、貯蓄にあてる金額は、収入の20%が目安といわれています。収入の60%近くを回しているのはすばらしい!

くぅちゃん

ありがとうございます。私の支払い担当分を差し引いて、残ったお金は貯蓄に回すようにしているんです。

國場

ご主人の毎月の収支や資産状況はどのくらい把握していますか?

くぅちゃん

実は全くわかりません。それでも家計がうまく回っているのは、夫も無駄遣いするタイプではないからだと思います。お金の遣い方に関しては信頼していて、お互いに干渉しないことにしています。

國場

夫婦別財布は、どちらか一方、あるいは夫婦ともに浪費家だったり、家計管理ができないタイプだったりするとうまくいかないケースが多いです。くぅちゃんさんの場合、夫婦ともに家計管理がしっかりできるタイプだから成立しているのでしょう。

ただ、ご主人の資産状況を全く把握されていない点は改善したほうがよいかもしれません。万が一のトラブルに備えて話し合ってみてはいかがでしょうか。

また年に1回、お互いの資産状況を話し合う機会を設けると、家計の全体像が把握できるのでおすすめです。

國場

お給料からの「先取り貯蓄」ではなく「残し貯め」をされているのはなぜでしょう?

くぅちゃん

先取り貯蓄だと、最初に貯蓄分を引いて、やりくりがうまくいけば残ったお金をまた貯蓄に足さなければいけないですよね。二度手間になるのが面倒だったからです。

以前、毎月の貯蓄目標を設定していたときに達成できないとショックだったことも理由です。貯蓄目標を達成するための節約は辛かったですが、貯め残しにしてからは、不思議と苦じゃなくなりました。いかに支出を抑えて多く残すかをシンプルに考えればいいし、がんばったらその分、成果が貯蓄額として目に見えたから私には合っているのだと思います。

國場

お金はあるだけ使ってしまうというタイプの人なら、毎月必ず一定額を貯められる先取り貯蓄を実践するのがよいですが、やりくり上手で、毎月支出が収入にきちんと収まるのであれば、残し貯めでも問題ありません。

「今月はいくら貯めることができた」とプラスに考えられる残し貯めが、くぅちゃんさんにはぴったりだったのでしょう。

國場

家計管理をしっかりされているくぅちゃんさんですが、資産運用はされていますか?

くぅちゃん

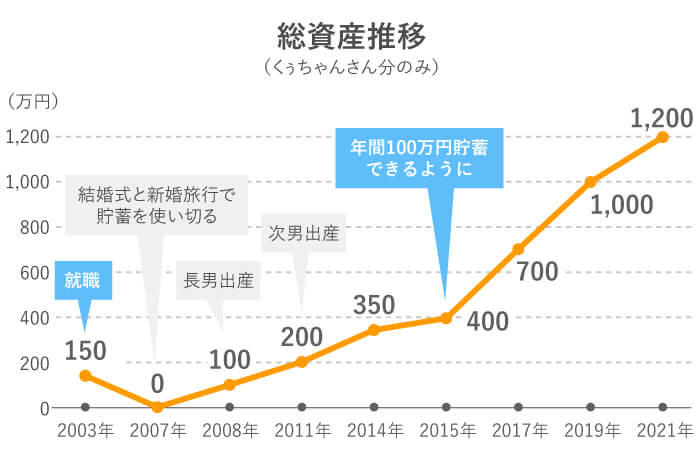

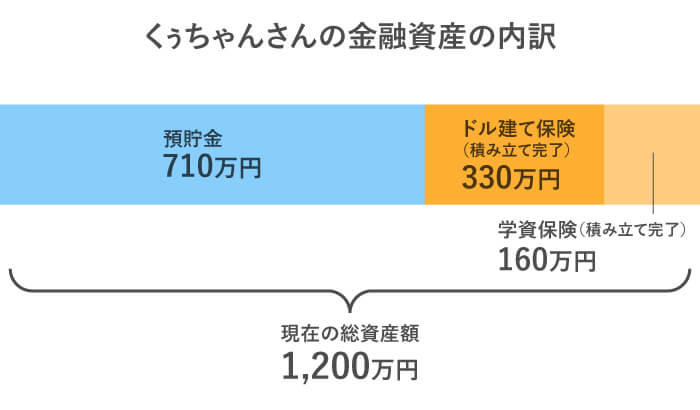

老後資金のために、ドル建ての終身保険に加入しています。数年前、残し貯めが功を奏して、貯蓄がある程度貯まっていたので、資産運用の方法を考えていました。

その頃、保険の見直しをしてファイナンシャルプランナーの方に勧められたのが加入のきっかけです。外貨建てなら円建ての保険よりも利率が高めだし、ただ貯蓄しているよりも将来受け取る金額が増える可能性がある点が魅力でした。株などリスクが高そうなものにいきなり手を出すのは怖かったので、私には向いているのではと思いました。

國場

一蓄型の保険は資産運用の選択肢のひとつにもなります。終身保険や学資保険、養老保険などが該当します。

くぅちゃんさんが活用されているような外貨建ての保険は、円建ての保険よりも積立利率が高い傾向があります。つまり、日本円よりも金利の高い米ドルなどの外貨で運用するため、円建ての保険よりも高い運用利回りが期待できるということ。為替リスクがあり、保険料払い込み時や受け取り時の為替相場によって、損をすることもあれば利益を得ることもあります。

保険料の払い込みは済んでいるとのことですが、どのような条件で払いましたか?

くぅちゃん

1ドル107円位の時に一時払いしました。でもどんな受け取り方法がいいのか、よくわかっていなくて……。

國場

ご受け取り方法の選択肢は、商品によって異なります。まとめて円に替えて受け取ったり、ドルのまま受け取ったり、年金形式で受け取れるものも。

為替を見るタイミングを見極めるのが難しいと感じるのであれば、外貨を円に替えるタイミングを分散することができる年金形式を選んでもいいでしょう。ただし、いずれの形式でもドルを円に替えるための為替手数料が必要になるという点には注意が必要です。

くぅちゃんさんの場合、老後資金のためということなので、お金が必要になるまで数十年あります。為替相場を見ながら円安になったタイミングで円に替えるのがよさそうです。

くぅちゃん

つい最近、iDeCo(イデコ=個人型確定拠出年金)にも加入しました。

まだ初回の積立は始まっていませんが、運用商品は決めてあります。ただ、運用商品を決めたものの、本当にこれでいいのか不安です。

國場

どのような商品を選びましたか?

くぅちゃん

日本や海外の株で運用する投資信託を3本組み合わせています。

國場

投資先が株だけに集中しているようですね。その場合、株価暴落時に資産が大きく目減りする可能性があります。金融危機などが起きればリスクの少ない商品の価値が相対的に高まります。代表的なのが債券です。株式中心の投資信託だけではなく債券も組み入れた投資信託にするなど、バランスを見ながら運用しましょう。

資産全体を見ても、まだ円預金の割合が大きいので、まずはiDeCoで徐々に運用資産を増やしていけるといいですね。

ただ、高齢化が進む日本では、公的年金だけを頼りにせず、自分でお金を運用するという視点がとても大切。くぅちゃんさんがiDeCoを始められたのは、素晴らしい一歩だと思います。

くぅちゃん

ありがとうございます。iDeCoは掛金を積み立てるだけでも節税できるので、まずは始めることが大事かなと考えていました。商品選びももっと勉強したいと思います。

【関連サイト】個人型確定拠出年金「iDeCo(イデコ)」:三井住友銀行

國場

おっしゃる通り、iDeCoに加入すると、3つのタイミングで節税することができます。最初は掛金の積立時、次に運用中、最後に受取時です。

特に、最初の積立時のメリットは大きく、積立金額が高いほど節税には効果的です。くぅちゃんさんはいくら積み立てていますか?

くぅちゃん

会社員なので、上限額※の月2万3,000円です。

※ 職業や企業年金の有無などによって積立可能な上限額は異なります。

國場

年間に換算すると2万3,000円×12ヵ月=27万6,000円ですね。年末調整(自営業者なら確定申告)の時に、この積立金額をまるまる所得控除できるので、支払う所得税や住民税を抑えることができます。

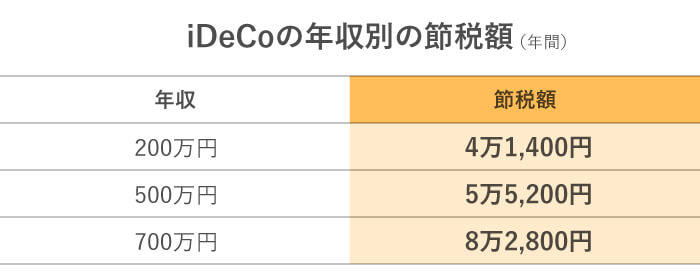

仮に年収200万円だとしても、所得税で1万3,800円、住民税で2万7,600円、合計で年間4万1,400円の節税効果があります。

積立金額は同じでも、より収入が高く、年収500万円であれば5万5,200円、年収700万円なら8万2,800円(いずれも所得税と住民税の合計)と、節税効果はアップします。会社員であれば、年末調整後にこの金額が還付金として戻ってきます。

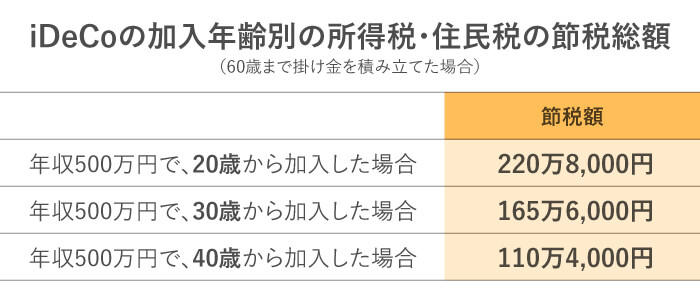

早くはじめればはじめるほど、トータルで見たときの節税額は大きくなっていきますよ。

くぅちゃん

1年で数万円が戻ってくるのは大きいですね。次の年末調整が楽しみです!(笑)

國場

ただし、還付金を浪費してしまってはせっかくの節税メリットも半減。還付金を次の資産運用の資金にすることも考えてみましょう。iDeCoと同様に、中長期でコツコツと資産運用ができるつみたてNISAを始めてみるなど、上手に活用できるといいですね。

節税しながら、老後の資産形成ができる「iDeCo」。老後資金を準備するための制度なので、原則として60歳までは資金が引き出せない点に注意が必要ですが、早く始めるほど税制面で受けられるメリットはたくさんあります。

くぅちゃんさんのように、一歩を踏み出す勇気はとっても大事。iDeCoは口座開設するまでに、金融機関を選んだり、書類を準備したりと手続きに時間がかかることもあります。まずは手続きをクリアして、いつでも投資に挑戦できる準備を進めましょう。資産全体にどれくらいの投資割合にしたらいいか、どのような金融商品を購入したらいいか、など分からないことがあれば、身近な銀行に相談してみることもよいでしょう。

國場 弥生(くにばやよい)

ファイナンシャルプランナー

証券会社勤務時に個人向けの資産運用プラン作り、アドバイス業務を行う。ファイナンシャルプランナーへ転身後は(株)プラチナ・コンシェルジュ取締役として個人相談を始め、書籍や雑誌・Webでの執筆活動など幅広く活動する。

マネー習慣

子どもが3人いても、家を買っても、1,600万円貯められる! 楽しみながら節約する、共働き夫婦の資産形成術

マネー習慣

スキルアップで収入増&年間1,000万円貯蓄を実現。共働き子育て夫婦の資産形成プランとは

マネー習慣

子ども2人の専業主婦家庭、「家計管理術×整理収納術」で約2,000万円を貯蓄!

マネー習慣

不妊治療に取り組みながら、結婚後4年で1,800万円を貯蓄! アラフォー夫婦の資産形成術とは

マネー習慣

社会人4年目で金融資産1,000万円! 早期リタイアを目指す20代夫婦のマネープラン

マネー習慣

学生時代から投資を始め、34歳で金融資産5,800万円! 失敗から学んだリスク管理