�N���҂ł��m��\���͕K�v�H

�E�����A�m��\���͕K�v

�N���҂͌����A�m��\�����K�v�ł��B����́A�N�����u�����v�̈��ł���A�����łƏZ���ł̉ېőΏۂƂȂ邩��ł��B

�������A����҂ɕ��S�������Ȃ��悤�ɂ��邽�߁A�u�m��\���s�v���x�v�Ƃ������̂�����܂��B���̐��x�̏����ɓ��Ă͂܂�ꍇ�A���ʂȎ葱���̕K�v�Ȃ��m��\�����s�v�ɂȂ�܂��B

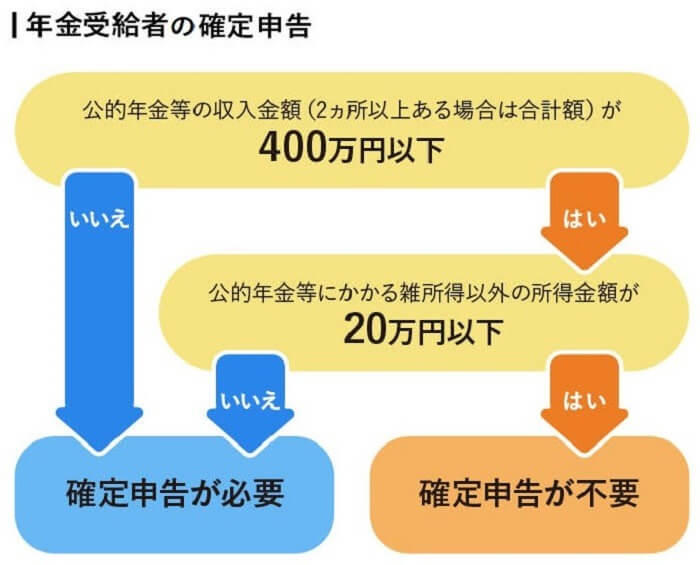

�y�}�@�z�N���҂̊m��\��

�����{�L��I�����C���u�������ł����H�N���҂̊m��\���s�v���x�v�����ƂɊ�����Ђςލ쐬

�m��\���s�v���x�Ƃ́A�u���I�N���̎������z�̍��v�z���N400���~�ȉ��v�ŁA�u���I�N�������ׂČ����̑Ώہv���u���I�N�����ɌW��G�����ȊO�̏������N20���~�ȉ��v�ł���ꍇ�A�m��\�����s�v�ɂȂ鐧�x�̂��Ƃł��B

�u���I�N�����v�Ƃ́A��������炦��N����ސE�N���̂��Ƃ������A�����ł̂�����ł́u�G�����v�ƌĂ����̂ł��B����ȊO�̏����A���Ƃ��A���o�C�g�ɂ������⊔�������ɂ�闘�v���N20���~�ȏ゠��ꍇ�A��L�̏����ɂ͓��Ă͂܂�Ȃ��Ȃ�܂��B

�����ɓ��Ă͂܂�Ȃ��ꍇ�́A�m��\��������K�v������܂��B

���I�N����400���~����ꍇ��A�A���o�C�g�Ȃǂ̎�����20���~����ꍇ�́A�m��\��������K�v������܂��B�܂��A�O���̌��I�N���̎x�����Ă�����́A�����̑ΏۂɂȂ�Ȃ����߁A���̏ꍇ���m��\�����K�v�ł��B

�����Ɋm��\�����K�v���ǂ����f����ɂ́H

�E�����[��2�ӏ����m�F���邾���I

�O�q�̂悤�ɁA�N���҂��m��\��������K�v�����邩�ǂ������f����|�C���g�͈ȉ���2�ŁA�������ɖ������ꍇ�A�m��\���͕s�v�ł��B

- ���I�N���̎������z�̍��v�z��400���~�ȉ����A���I�N�������ׂČ����̑ΏۂɂȂ��Ă���

- ���I�N�����ɌW��G�����ȊO�̏�����20���~�ȉ��ł���

���I�N���̎������z�̍��v�z��400���~�ȉ��ɂȂ��Ă��邩�ǂ����́A�u���I�N�����̌����[�v���m�F����킩��܂��B�u���I�N�����̌����[�v�́A���N1�����ɓ��{�N���@�\����X���œ͂��܂��B

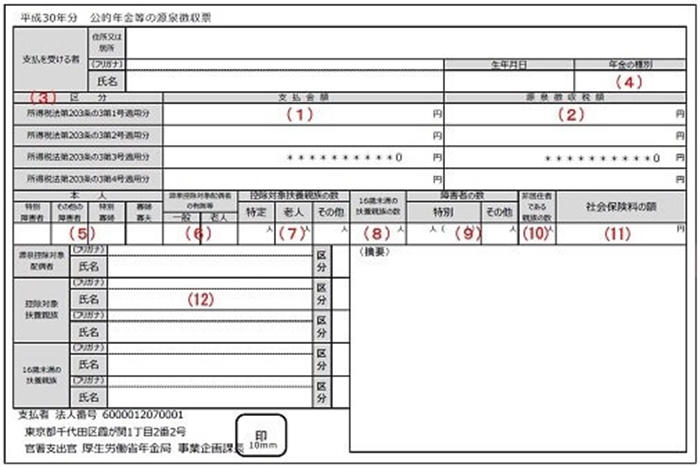

- �y�}�A�z���I�N�����̌����[

- �o�T�F���{�N���@�\�u����30�N�� ���I�N�����̌����[�v

��̐}�́A���I�N�����̌����[�̃T���v���ł��B�i1�j�̎x�����z������A�������m��\��������K�v�����邩�ǂ����f�ł��܂��B�i1�j�̋��z��400���~�ȉ��ł���A�N���ȊO�ɂ��̔N��20���~�ȏ�̏������Ȃ���Ίm��\���͕s�v�ł��B

�E���x�Ώێ҂ł��Z���ł̐\�����K�v�ȏꍇ������I

�m��\���s�v���x�̑Ώێ҂ł����Ă��A���̏����ɂ��Ă͂܂�ƏZ���ł̐\�����K�v�ɂȂ�ꍇ������܂��B

�Ⴆ�A���I�N�����̏����݂̂�����l�̂����A�u���I�N���Ȃǂ̌����[�v�ɋL�ڂ���Ă��Ȃ��T���i�����ی����T���E���Q�ی����T���E��Ô�T���Ȃǁj�̓K�p����ꍇ������܂��B

�Љ�ی����T����z��ҍT���ȂLjȊO�ɂ��A�l�X�ȍT����K�p����ꍇ�́A�����͐\�����K�v�ɂȂ邩�ǂ����A��x�Z��ł���s�撬���ɖ₢���킹��̂��悢�ł��傤�B

�E�N���⋋�^�����������ꍇ�͊m��\�����K�v�ȏꍇ��

�m��\�����K�v�ƂȂ�����Ɂu���I�N�����̎������z��400���~�ȏ�v�̏ꍇ�ƁA�u400���~�ȉ��ł������Ƃ��Ă��A���I�N�����ȊO�̏������z��20���~�ȏ�v�̏ꍇ�A������܂����A����ȊO�ɂ��u���^������2,000���~�ȉ��ŁA���I�N���̎G������20���~�ȏ�v�̏ꍇ������܂��B

��L�̏ꍇ�́A�Ⴆ�Ό��I�N�������Ă���̂ɉ����ăp�[�g��Čٗp�Ȃǂœ����A���^�Ă���p�^�[�����l�����܂��B���̂悤�ȏꍇ�͊m��\��������K�v������̂Œ��ӂ��܂��傤�B

�������A�ŋ��̊ҕt���������́A�m��\���s�v���x�̏����ɓ��Ă͂܂��Ă����Ƃ��Ă��m��\��������K�v������܂��B���̗��R�����ŏڂ���������܂��B

�m��\���s�v���x�̑Ώێ҂ł��m��\���Őŋ����߂��Ă���I�H

�E�ŋ����߂��Ă���7�̃P�[�X���Љ�

�m��\���s�v���x�̑Ώێ҂ł��A�m��\�������邱�ƂŐŋ����߂��Ă��邱�Ƃ�����܂��B

���I�N�����̌����[�̃T���v���́i2�j�����Ŋz�ɐ������L�ڂ���Ă�����́A�����łƕ������ʏ����ł���������Ă��܂��B

���̏ꍇ�͐ŋ��𑽂��[�߂����Ă���\��������A�����߂��Ă��炤���߂ɂ͊m��\��������K�v������̂ł��B

�������A���ׂĂ̕��ɐŋ����߂��Ă���킯�ł͂���܂���B�߂��Ă���\���������͈̂ȉ��̃P�[�X�ɓ��Ă͂܂���ł��B�����g�����Ă͂܂邩�ǂ����A�l���Ȃ���ǂݐi�߂Ă��������B

�i1�j�Ƒ��\���̕ύX���������ꍇ

�v�w�������⎀�ʂ����ꍇ�ȂǁA�Ƒ��\�����ύX�����Ƃ��́A�m��\��������Ɛŋ����߂��Ă���\��������܂��B���Ȃ݂ɕv�w�����ʂ◣������P�[�X�ł͉Ǖv�i�w�j�T�����K�p����A�T���z��27���~�ł��B

�T���Ƃ́A�u�ېőΏۂ̏����v�܂��́u�����Ŋz�v���獷����������z�̂��ƂŁA�ꌾ�Ő�������Ɓu�ŋ����|����Ȃ������v�ł��B

�i2�j��Ô�̎x�������������ꍇ

��Ô�N��10���~�ȏ�̏ꍇ�A10���~�������z����Ô�T���̑ΏۂɂȂ�܂��B�Ȃ��N��200���~�����̕��́A���������z����5�������ꍇ���ΏۂƂȂ�܂��B�a�@���悭���p������͗̎�����ۊǂ��A��Ô�T���Őŋ��̊ҕt�����邩�m�F���܂��傤�B

�i3�j�����N�����̎Љ�ی�������ی������x�����Ă���ꍇ

�����N�����̎Љ�ی�������ی������x�����Ă�����́A�Љ�ی����T���܂��͐����ی����T�����邱�Ƃ��ł��܂��B���z���傫���̂ŁA�����Ė����ł�����̂ł͂���܂���B�\�����Ȃ��Ƃ��Ȃ葹�����Ă��܂��\��������܂��B

�i4�j�ЊQ�ⓐ��ɂ������ꍇ

�ЊQ�ⓐ��Ȃǂ̔�Q�ɑ������Ƃ��́A�G���T�����邱�Ƃ��ł��܂��B���̍ۂɎx�o���������ꍇ�́A�̎�����������ƕۊǂ��Ă����܂��傤�B

�i5�j�}�C�z�[�����Z��[�����Ŏ擾�E���t�H�[�������ꍇ

�}�C�z�[�����Z��[�����Ŏ擾�A�܂��̓��t�H�[�������Ƃ����A�T���̑ΏۂɂȂ�܂��B�w�������ꍇ�͏Z��ؓ��������ʍT�����K�p����A10�N�ɂ킽���ă��[���c����1�����̍T�������܂��B

�o���A�t���[���Ȃǂ̃��t�H�[���������ꍇ�́A���葝���z���Z��ؓ��������ʍT�����K�p����A5�N�ɂ킽���ă��[���c����2�����̍T�����邱�Ƃ��ł��܂��i2021�N12��31���܂łɋ��Z�����ꍇ�ɓK�p�j�B

���̂悤�ɁA�ŋ����ҕt����邱�ƂɂȂ���T���͂�������܂��B1�ł����Ă͂܂���̂�����ꍇ�́A�m��\���s�v���x�̑Ώۂł����Ă��m��\�����s���܂��傤�B�������������Ȃ��I�������邱�Ƃ���ł��B

�i6�j�ӂ邳�Ɣ[�łȂǂŊ�t���T������ꍇ

�ӂ邳�Ɣ[�ł̂悤�ȓs���{����s�撬���ւ̊�t���A���ւ̊�t���A���v�Вc�@�l��F��NPO�@�l�ȂǂƂ������A����n�������́A����̖@�l�ɑ��Ċ�t�����ꍇ���ŋ����߂��Ă���ꍇ������܂��B�����́u��t���T���v�̑ΏۂƂȂ�ꍇ�ɓK�p����A���̏ꍇ�͊m��\�����邱�Ƃŏ����T�����邱�Ƃ��ł��܂��B

�Ȃ��A2015�N4��1���ȍ~�ɍs���ӂ邳�Ɣ[�łɂ��Ắu�ӂ邳�Ɣ[�Ń����X�g�b�v����v���K�p�����ꍇ������̂ŁA�K�p�����ꍇ�A�m��\���͕s�v�ɂȂ�܂��B

�i7�j�}�{�e�����\�������o���Ă��Ȃ��ꍇ

���I�N���ɂ��Č����̑ΏۂƂȂ�l�ɂ́A�u�}�{�e�����\�����v���͂��܂��B����́A�N�����猹������鏊���łɂ��āA�z��ҍT���Ȃǂ̊e��T�����邽�߂ɕK�v�Ȑ\�����ł��B

�}�{�e�����\�������o���Ă��Ȃ��ꍇ���A�m��\�����邱�ƂŔ[�߂����������ł��߂��Ă���ꍇ������܂��B

�m��\���̍ۂɕK�v���ނƂ�

�m��\��������ۂɂ́A�������̏��ނ��K�v�ł��B���ނ́A�m��\��������ۂɑS���K�v�Ȃ��̂ƁA�������T���ɂ���ĕK�v�ȏ��ނ�����܂��B

�m��\�����s���ꍇ�́A�ȉ��̏��ނ̂����ǂꂪ�K�v�Ȃ̂��m�F���A�����������ŏ����̐Ŗ�����s�����̐Ŗ��ۂ܂Ŏ����čs���܂��傤�B

�E�S���ɋ��ʂ��ĕK�v�Ȃ���

- �S�����ʁF���

-

�m��\�����ł̓d�q�\���o��

����F���p�Ҏ��ʔԍ����̒ʒm�i���p�Ҏ��ʔԍ��y�шÏؔԍ��̋L�ڂ����鏑�ށj

�Ȃ��F���p�Ҏ��ʔԍ����킩�鏑�ށi���O�ɐŖ������瑗�t����܂��j -

�}�C�i���o�[�J�[�h

����F�}�C�i���o�[�J�[�h�i�R�s�[�̏ꍇ�͗��\�ʂ̎ʂ����K�v�j

�Ȃ��F�^�]�Ƌ��A���I��Õی��̔�ی��ҏA�p�X�|�[�g�A�ݗ��J�[�h�̂����ǂꂩ1�� -

�}�{���Ă���Ƒ��⎖�Ə]���҂̗L��

����F�Ƒ��⎖�Ə]���҂̃}�C�i���o�[���킩�����

�Ȃ��F���ނ͕K�v����܂��� -

�ŋ��̊ҕt����\���̗L��

����F�\������l���`�̗a���������ԍ��̂킩�����

�Ȃ��F���ނ̕K�v�͂���܂���

�E�����W�ŕK�v�Ȃ���

-

���^��������I�N����������ꍇ

�\������N���̋��^�����A�������͌��I�N�����̌����[ -

���̑��̎���������ꍇ

�����z��K�v�o��̂킩�鏑��

- �����Ə����A�s���Y�����A�R�я���������ꍇ�́A�F�\�����Z���܂��͎��x�����쐬����K�v������܂��B

�E�����T���W�ŕK�v�Ȃ���

-

��Ô�T������ꍇ

��Ô�T���̖����A��Ô�ʒm�̌��{

���o�ߑ[�u�ɂ��A��Ô�T���̖����ł͂Ȃ���Ô�̗̎����Ƃ��邱�Ƃ��\ -

�Љ�ی����T������ꍇ

�Љ�ی����i�����N���ی����j�T���ؖ�����(��1) -

���K�͊�Ƌ��ϓ��|���T������ꍇ

���K�͊�Ƌ��ςɎx�������|���̏ؖ����i��1�j -

�����ی����T����n�k�ی����T������ꍇ

�x���������z�ɑ��ĕی���Ђ����s����ؖ����i��1�j -

��t���T������ꍇ

��t�����c�̂Ȃǂ����t���ꂽ��t���̎�̏��i��2�j

- (��1) ���^�����҂ŁA���ɔN�������ɂ���čT�����Ă���ꍇ�͏��ނ̒�o�͕s�v�ł��B

- (��2) �ӂ邳�Ɣ[�Ń����X�g�b�v����̓K�p���������Ŋm��\�����s���ꍇ�A�����X�g�b�v����̓K�p�͎��܂���̂ŁA�u����̏ؖ����v��p�ӂ���K�v������܂��B

- ���p�F���Œ��u�m��\���̍ۂɂ����Q�����������́v

�x���������Č����ŋ���[�߂悤�I

�E�m��\���͂����߂ɁI

�m��\���͔N�Ɉ�x�����Ȃ����߁A���Y��Ă��܂����Ƃ�����܂��B�����������̎����Ɋւ�邱�ƂȂ̂ŁA�J�����_�[�ɋL�����Ă����ȂǖY��Ȃ��悤�ɐS�����܂��傤�B

�m��\���̊��Ԃ́A���N2��16������3��15���܂łł��B�������A��Ô�T���Ȃǂ�1������t���Ă��܂��B

�m��\���̊��Ԃ͖�1��������܂����A�I���ԍۂɍs�����Ƃ͂������߂��܂���B�Q�ĂĊm��\���ɗ������������吨���āA�ƂĂ����G���邩��ł��B

�]�T�������Đ\�����邽�߂ɂ��A2�����ɂ͊m��\�����I����Ɨǂ��ł��傤�B

�m��\�����́A���Œ��̊m��\�����쐬�R�[�i�[�Ƃ����z�[���y�[�W�ō쐬���邱�Ƃ��ł��A��o�͗X���ł��C���^�[�l�b�g�ł��\�ł��B�������Ŗ����ŐE���ɑ��k���Ȃ���\�������쐬���邱�Ƃ��ł���̂ŁA�ԈႢ��h�����߂ɂ��ŏ��͒��ڐŖ����ɍs���āA�K���Ȃ���쐬���邱�Ƃ��������߂��܂��B

�p�\�R���ɏڂ�������m��\���Ɋ���Ă�����́A�p�\�R���Ŋm��\�����������ō쐬����Ƃ����ł��傤�B

�Ŗ����ɍs���ۂ́A�Z���[�ɋL�ڂ̏Z���n���NJ�����Ƃ���ɍs���K�v������܂��B�m��\�����s���ꍇ�́A��ӂ⌹���[�A�̎����Ȃǂ̏��ނ������Ă����܂��傤�B�s���_�Ȃǂ�E���ɕ����Ȃ��炻�̏�Ŋm��\�������쐬�ł��܂��B

���Ɋm��\���Ɋւ��邱�Ƃō��������Ƃ�����A�Ŋ��̐Ŗ����ɑ��k���܂��傤�B

�܂Ƃ�

�N���҂͌����A�m��\�����K�v�ł��B�������A�m��\���s�v���x�ɂ��A���I�N���̎������z�̍��v�z���N400���~�ȉ��ŁA���I�N����ސE�N���ȊO�̎������N20���~�ȉ��̕��͊m��\�����s�v�ł��B

�������Ȃ���A�u�Ƒ��\�����ς�����v�u��Ô�����v�u�ی��ɉ������ی������x�����Ă���v�u�ЊQ�ⓐ��ɑ������v�u�}�C�z�[�����w�������v�u������o���A�t���[�������v�Ȃǂɓ��Ă͂܂�ꍇ�́A�ŋ����߂��Ă���\���������̂ŁA�m��\�������܂��傤�B

�u�m��\���͓���v�Ƃ����C���[�W�����邩������܂��A�Ŗ������ɑ��k����쐬����`���Ă���܂����A�C���^�[�l�b�g�ł̍쐬���\�ł��B

�������Ȃ����߂ɂ��A�m��\���͖��N������ƍs���܂��傤�B

- �����̋L����2019�N10���Ɍ��J�������e��2022�N10���ɓ��e���X�V���Čf�ڂ��Ă��܂��B����A�ύX����邱�Ƃ�����܂��̂ł����ӂ��������B

�L�����F������Ђς�