前の記事

新NISAに年齢制限はある?年代別運用のポイントも解説

2024.2.15新NISAについて知ろう

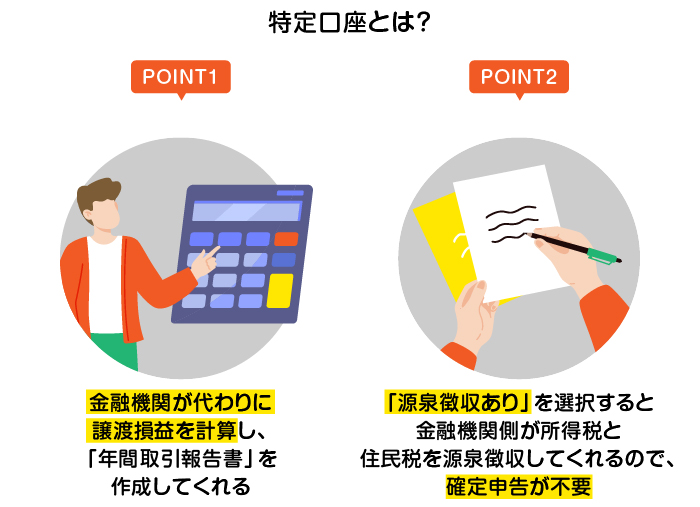

特定口座とは、投資商品を管理する際に使用する口座の1つです。株式や投資信託などを運用する場合は管理用口座として「一般口座」や「特定口座」を選択する必要があります。その際に特定口座を選択すると、金融機関が代わりに譲渡損益を計算し、「年間取引報告書」を作成してくれます。

さらに、特定口座では「源泉徴収あり」と「源泉徴収なし」に分かれ、「源泉徴収あり」を選択すると金融機関側が所得税と住民税を源泉徴収してくれるので、確定申告も不要です。

特定口座と新NISA口座では、課税部分で大きな違いがあります。特定口座の場合は譲渡益や配当金などで得られた利益に20.315%の税金がかかりますが、新NISA口座では利益に対して税金はかかりません。

例えば、100万円の運用商品を購入し、その商品の価格が150万円になったため売却したとします。この場合、特定口座では50万円の利益のうち、20.315% にあたる10万円の税金を納めることになります。しかし、新NISA口座であれば非課税で運用できるため、その10万円も全て自身の利益として手元に残すことが可能です。

前述で解説した特定口座以外にも「一般口座」と「新NISA口座」があります。以下で、各口座の特徴を以下の表にまとめました。

表 各口座との比較

下の表は横にスクロールできます

| 一般口座 | 特定口座 | 特定口座(源泉徴収あり) | 新NISA口座 | |

|---|---|---|---|---|

| 譲渡益に対する源泉徴収 | なし | なし | あり 所得税 15.315% 住民税5% |

− |

| 譲渡益がある場合の確定申告 | 本人が損益を計算し、確定申告 | 年間取引報告書を使って簡単な申告 | 申告は原則不要 | − |

| 譲渡益と譲渡損の通算 | 申告が必要 | 申告が必要 | 申告は原則不要 (特定口座内で自動的に損益通算される) |

損益通算不可 |

| 分配金等と譲渡損との損益通算 | 申告が必要 | 申告が必要 | 申告は原則不要 | 損益通算不可 |

| 国民健康保険料等に対する影響 | 影響する可能性あり | 影響する可能性あり | 影響なし(確定申告した場合は影響する可能性あり) | 影響なし |

| 利益に対する課税・非課税 | 課税 | 課税 | 課税 | 非課税 |

このように、利益に対して非課税で運用できるのは新NISA口座のみです。また、新NISA口座では、損益通算ができないため、譲渡損が発生しても他の運用利益と相殺できない点も理解しておくとよいでしょう。

特定口座で運用している人が新NISA口座での運用を検討する際に、いくつか重要なポイントが存在します。以下でポイントを詳しくみていきましょう。

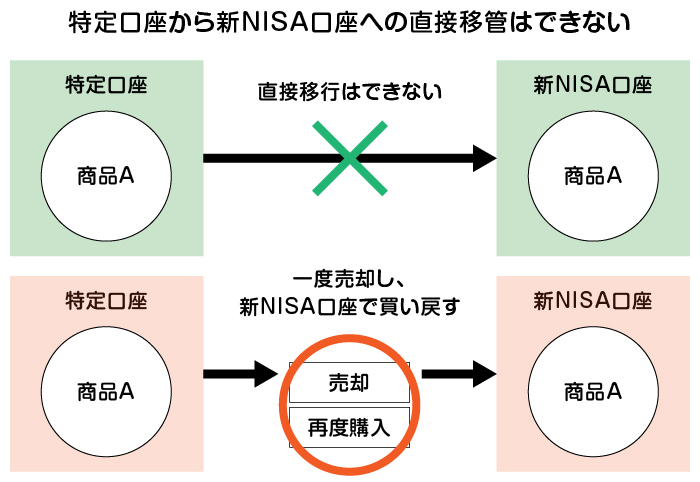

特定口座内にある商品は、新NISA口座へ直接移行できません。同じ商品を新NISA口座で運用したい場合は、特定口座内の商品を一度売却し、再度新NISA口座で買い直す必要があります。

もし特定口座の商品に含み益が発生している場合は、売却することで税金が課されるため、注意しましょう。また、売却と購入は同日に実施できますが、売却注文約定後の買付注文以外は、あらかじめ買付注文に必要な追加資金を投入して商品を買い戻さなければならないことに注意しましょう。

特定口座内にある商品を一旦売却し、新NISA口座で同一商品を買付することで、当該商品を非課税で運用することが可能です。運用で得られる利益には売却益や配当金、分配金があり、これらの利益が非課税となります。

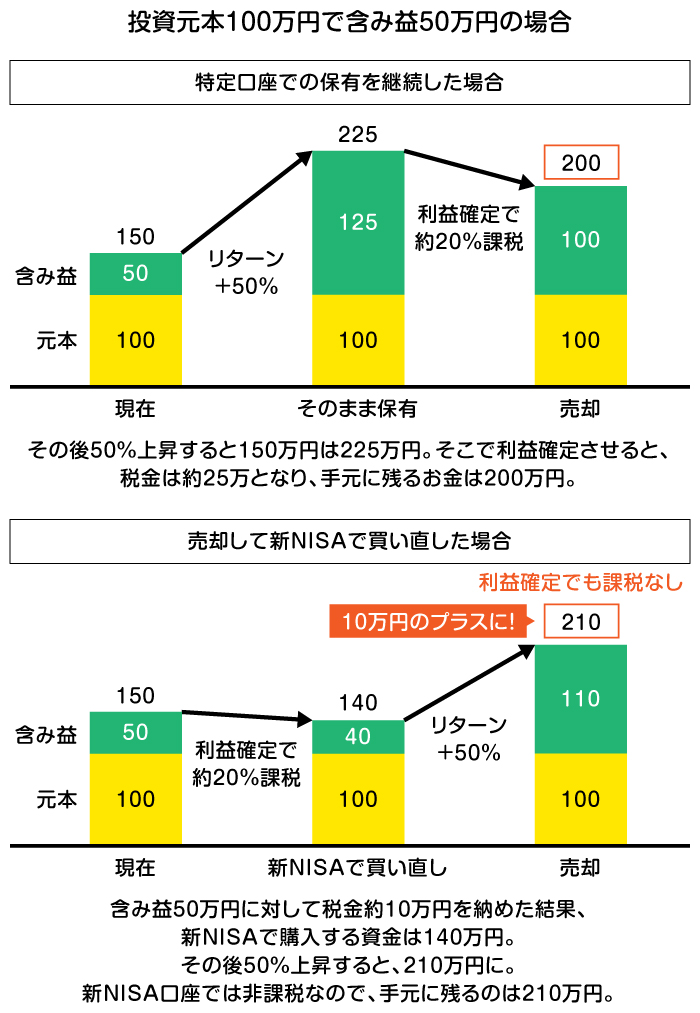

本来であれば、利益に対して20.315%の税金がかかります。しかし、非課税で長期運用すれば、最終資産額に大きな差が生じることになるでしょう。

特定口座内の商品を新NISA口座で運用したい場合、一度特定口座で売却してから新NISA口座で買い直す必要があるため、売却時に20.315%の税金がかかります。また、運用商品によっては売却時に手数料が発生することもあります。特定口座で運用している商品を新NISA口座での運用へ検討する際は、これらの費用についても考慮する必要があるでしょう。

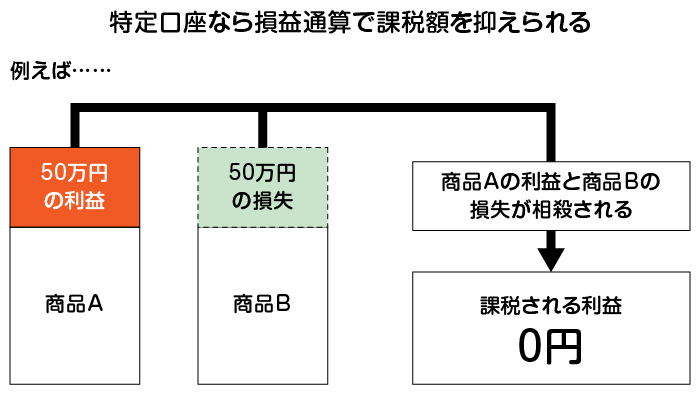

ただし、特定口座では損益通算をしながら売却することで、課税額を抑えることが可能です。例えば、A商品の利益が50万円でB商品の損失が50万円の場合、特定口座ではこれらを損益通算できます。

これにより、A商品の利益とB商品の損失が相殺され、課税される利益がゼロになります。このように、特定口座では損益通算を利用して税金の負担を軽減することが可能です。

特定口座で保有している商品を売却し、新NISA口座で買い直して運用することで、非課税で運用できるというメリットがあります。その一方で、一度売却しなければならない手間が発生すること、売却益があれば課税されてしまうというデメリットもあります。

そのため、特定口座で保有している商品を売却し、新NISA口座で買い直して運用した方がよいのかわからない人も多いかもしれません。ここからは、特定口座での運用継続がおすすめの人と、売却して新NISA口座で買い直して運用がおすすめの人をみていきます。

投資資金が十分にある人は、引き続き特定口座で運用することをおすすめします。投資資金が十分にあり、特定口座の資金を使わずに新NISA口座の投資枠を使い切れるのであれば、あえて特定口座内の商品を売却する必要はありません。

もし、商品に含み益がある状態であれば、売却することで課税されてしまい、投資する資金が減ってしまうからです。

まずは、優先的に投資資金で新NISA口座の投資可能枠を消費していき、それでも投資可能枠に空きがある場合は、特定口座内の商品を取り崩して新NISA口座での買付に充てるとよいでしょう。

特定口座の運用損益が少ない人は、売却して新NISA口座で買い直しすることをおすすめします。特定口座で運用を開始したばかりの人は、運用損益があまりないことも多いでしょう。そのような場合は売却しても損益確定の影響がないため、非課税で運用できるNISA口座で運用する方が、長期的にみるとメリットが大きくなる可能性があります。

また、特定口座で保有している商品が配当金や分配金を支払う場合、これらにも税金が発生します。権利落ちのタイミングなども鑑み、できるだけ早いタイミングで特定口座で保有している商品を売却し、新NISA口座で買い直しすることが望ましいでしょう。

特定口座と新NISA口座の違いは、特定口座では利益に対して税金が発生するのに対して、新NISA口座では非課税になる点です。そのため、新NISA口座で運用する方が効率的に資産形成を行えます。

ただし、特定口座で運用している人が新NISA口座で運用したい場合、直接移行することはできず、一度売却して新NISA口座で買い直す必要があります。そのため、売却時に税金が課されてしまう可能性がある点に注意が必要です。

しかし、含み益がある場合は売却時に税金が課されますが、早めに売却して新NISA口座に移行した方が、非課税メリットを長期で受けることができます。

その結果、利益総額が大きくなる可能性があるため、現在の含み益や含み損の状況を踏まえて判断することが大切です。

三井住友銀行のOliveなら、三井住友銀行アプリからSBI証券口座が開設できます。1つのアプリで銀行口座と証券口座を管理できるため、まとめて資産を把握できるメリットがあります。

また、豊富なラインナップの中から、商品を選択でき、100円から資産運用を始めることも可能なため取り組みやすい点も特徴です。

新NISAをクレジットカードで積み立てればVポイントが貯まり、貯まったポイントを投資に回すこともできます。クレジットカードの種類に応じてVポイントが貯まるため、資産運用しながら効率よくポイントを獲得できるでしょう。

SBI証券の口座を開設して、資産運用を始めてみませんか。

辻本剛士

神戸で活動中の独立型FP。高度な専門性が求められるFP1級、CFPに独学で合格し開業。個人向けFP相談と金融に関するWEBライター業務をメインに活動中。

保有資格:1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、証券外務員2種