前の記事

「積立」が貯蓄を増すカギ! みんなはいくら積立投資をしている?

2021.9.1となりの資産運用

1997年(平成9年)以降、日本では共働き世帯が専業主婦世帯を上回るようになりました。

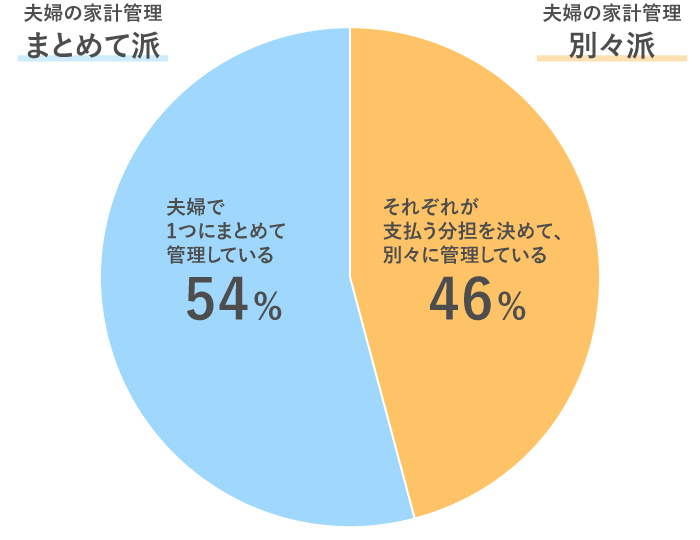

女性の働き方の多様化が進み、結婚・出産を機に専業主婦になる以外の選択肢が増え、家計管理も多様化しました。マネービバ読者に聞いた夫婦の家計管理についてのアンケート結果からも、その様子がうかがえます。

一般的に、夫婦がまとめて家計管理をして、夫婦ともにおこづかい制にすれば、無駄な支出を減らして貯蓄もしやすいと言われます。一方、節約を意識しすぎて自由に使えるお金を制限してしまうと、ストレスが溜まって逆効果になることもあります。

夫婦でよく話し合い、お金を効率よく管理できる方法を見つけていけるとよいでしょう。

その際、「これだけはやっておいてほしい!」ということをご紹介します。

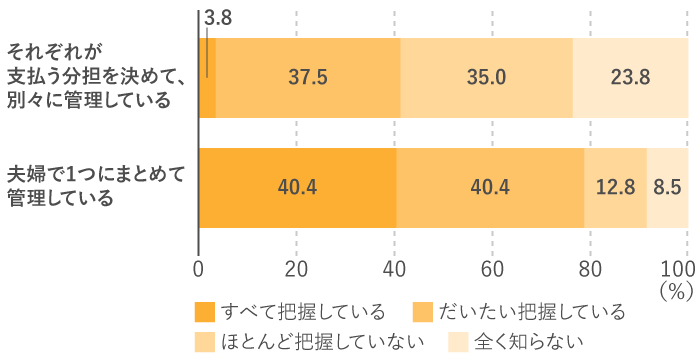

マネービバ読者のアンケートでは、夫婦別財布で管理している人ほど、相手の資産について把握していない傾向があるという結果になりました。

独身時代の延長で、お互いの支出や資産について共有していないのかもしれませんね。ただ、こうした家庭には「夫婦別財布の落とし穴」というものが存在します。

それは、お互いのお財布事情を把握していないうえ、将来のマネープランをしっかり立てておらず、出産やマイホーム購入時など「ここぞ!」というときにお金がなくて困ってしまうことです。

一般的に、夫婦がお互いの資産を把握するチャンスは、「結婚したとき」「子どもが生まれる前」「マイホームを購入するとき」の3つがあります。これらの機会を活用し、夫婦でお互いのお財布事情や今後のマネープランを話し合うことで、未来へ備えておけるようになります。早いうちから話し合っておけば、計画の修正もしやすく、ライフプランの選択肢も広がりますね。

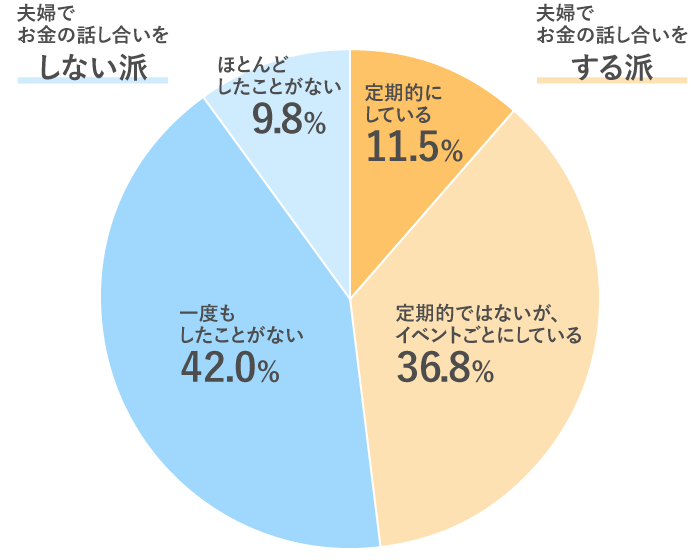

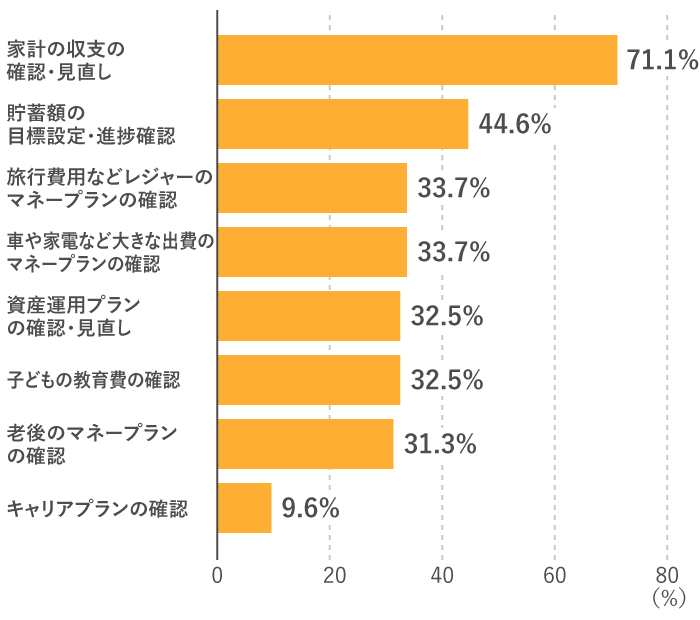

アンケートでは、夫婦でお金について話し合う内容として、「家計の収支の確認・見直し」を行っているという人が最も多く、次いで「貯蓄額の目標設定・進捗確認」をしているという結果でした。

夫婦で話し合いたいお金の話は、主に2つあります。

1つは、ライフイベントに備えるためのマネープラン、もう1つは日常の生活費です。

ライフイベントに備えるためのマネープランを話し合う際は、まず自分たち夫婦にこの先どんなイベントが待っているかを把握することからはじめるとよいでしょう。

ライフイベントとは、人生の三大支出と言われる「マイホーム購入」「教育費」「老後のお金」、さらに車の買い替えやレジャーなどです。

そして、今後起こるライフイベントそれぞれに対して「いつまでに、いくら必要か」を決めておけば、どんな方法で貯めるか・増やすかも話し合いやすくなります。

計画を立てた後も、結婚記念日やボーナス時期など、定期的に話し合う機会を決めておき、貯蓄の進捗や目標額の変更点、貯め方・増やし方の見直しなどを話し合っておきましょう。

日常の生活費では、1人だけ節約をがんばっても、パートナーやほかの家族が無駄づかいをしてしまうと、お財布に穴が開いているようなもの。水道光熱費の明細が届いたタイミングや、スマートフォンのデータ通信料が増えた月などに話し合っておきましょう。

その際、ムダな支出を減らすとどんないいことがあるのかを家族で共有するのがポイント。「ちょっと気をつけるだけでひと月に3,000円節約できるから、年末には家族でテーマパークに行けるね!」というように、ポジティブな表現で伝えると相手の協力も得やすくなるかもしれませんね。

お金について夫婦で話し合って、管理も夫婦2人でできれば理想的ですが、実際は得意な方がするという考え方もあります。自分たちに必要なお金を貯めていくことができれば、どんな方法でもよいのです。

お金の話をするといっても、独身時代にコツコツ貯めたお金や結婚する時に祖父母が贈ってくれたお金など、相手になんとなく言いたくないお金は、共有しないでおくのもよいでしょう。

夫婦で話し合うときのポイントは、この先、自分たちのゴールを達成するために、どんな準備が必要かを考えることです。「あなたの方が多く稼いでいるからもっと貯蓄をすべき」「あなたのおこづかいが多すぎる」ということを話すと喧嘩になるケースも多いので、お互いのメリットを共有しながら、自分からも歩み寄るようにしましょう。

共通のゴールを考える際の参考として、マネープランのシミュレーションをするのもおすすめです。Webサイト上に、現在の所得や資産額、子どもの人数や年齢、希望する進路などを入力することで、今後必要なお金を「見える化」することができます。

いつまでに、いくら貯めたいかが決まったら各目的に適した、貯める・増やす方法を選択することが重要です。

5年以内に確実に使うお金であれば、積立定期預金で確実に貯めましょう。5年以上先の目標であれば、資産運用も選択肢になります。少額からコツコツと資産運用できるつみたてNISAも検討してみましょう。通常、運用で得た利益は、20.315%の税金がかかりますが、つみたてNISAの場合は非課税になります。

すでに普通預金や定期預金で十分な備えのある場合は、5年以内に使うお金とそれ以外に分け、当面使う予定のないお金を将来のために投資するとよいでしょう。つみたてNISAやNISAはもちろん、通常の口座で資産運用する方法もあります。

いずれに場合も、投資する時期を分散して購入するのがポイントです。

【アンケート調査概要】

山口京子(やまぐちきょうこ)

ファイナンシャルプランナー

幸せなお金持ちになるアドバイスが人気。フリーアナウンサーから、お金好きが高じFPに。証券外務員、生命保険、損害保険、宅地建物取引士の資格も取得。完全顧客主義のワンストップサービスを提供する。「白熱ライブビビット」「ミヤネ屋」「有吉ゼミ」「がっちりアカデミー」などに出演。お金を貯める・殖やす楽しさを、満足度100%のセミナーで伝える。オフィシャルサイト:https://kyoko-yamaguchi.com