�O�̋L��

�l���ŏ��́u���߂ǂ��v�I �Ɛg�EDINKs�̂����̐F�����p

2022.4.27 �����̐F����

30�`40��̎q��Đ���́A�o��ڔ������ł��B�Ȃ��ł��A�܂Ƃ܂����������K�v�ɂȂ�̂��u���玑���v�u�Z����v�u�V�㎑���v��3�B�����́u�l����3��x�o�v�ƌ����A�l���̂Ȃ��ŗD��I�ɍl���Ă��������x�o�ɂȂ�܂��B

���玑���ɂ��ẮA�q�ǂ��̐l����i�H�ɂ���Ă���������z���ς��܂��B�v�w�Řb�������Čv��𗧂ĂĂ����܂��傤�B

���玑���̂����A���Z�܂ł͖����̉ƌv�������Ă����̂����z�I�ł��B

�����āA��w�ɐi�w����ꍇ�́A���Z3�N�������w���w���ɂ����ďo��s�[�N���}���܂��B���w�����p�Ȃnjv��I�ɂ����������ł���悤�A�q�ǂ����������������玑�Y�^�p�Ŕ����Ă����̂��������߂ł��B

�Z����ɂ��āA�������w������ꍇ�͓����{����p�E�萔���i�������i��5�`10�����x�j��p�ӂ��Ă����K�v������ł��傤�B���A�ǂꂭ�炢�̉��i�̕������w������\�肩���l���āA�����߂�v��𗧂ĂĂ����܂��傤�B

�V�㎑���ɂ��āA�u�܂���̂��Ƃ����獡�͍l���Ȃ��Ă��ǂ��v�Ǝv����������܂���B�������A���玑���ɂ��������������āA�V�㎑���̏������ł��Ȃ������c�c�Ƃ������Ƃ��N����\�����B�����Ȃ�Ȃ��悤�A���߂Ɍv��𗧂ĂĂ����ƈ��S�ł��B

����3��x�o��O���ɒu���A���N�ȓ��ɕK�v�ɂȂ邨���͂������A�����̂��Ƃ܂ōl���Ď��Y�`���̌v��𗧂ĂĂ������Ƃ���ł��B

�q��Đ���ɑ��X�ƖK���o��ɔ����邽�߂ɁA���C�t�v��������������Ɨ��Ă������ŁA�����̐F���������Ă݂܂��傤�B

�����̐F���������邱�ƂŁA���Y�^�p�ɉ��Ƃ��ł��邨���͂�����ɂȂ�̂��������Ă��܂��B

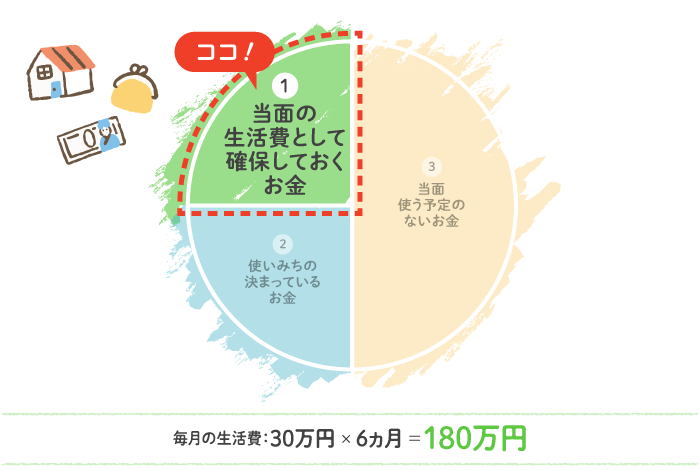

�܂��́A�����̎����Ă��邨�����ȉ���3�ɕ����čl���Ă݂܂��傤�B

�����Ƃ����Ƃ��̂��߂ɁA������x�̊��ԕ����m�ۂ��Ă����u�\���̐�����v�ł��B

��Ј��Ȃǐ��т̎��������肵�Ă���ꍇ�́A�Ƒ����������3�`6�������A���c�Ƃ�t���[�����X�ȂǂŐ��т̎������s����ȏꍇ��1�N�����ڈ��ł��B

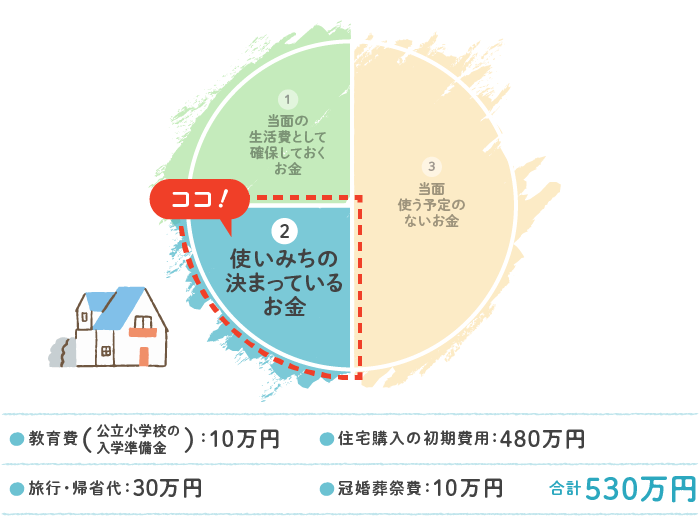

����ɍ���3�`5�N���x�Łu�g���݂��̌��܂��Ă��邨���v�ɂ��Čv��𗧂Ă܂��傤�B

30�`40��̎q��Đ���ł���A�q�ǂ��̓��w�E���Ə����A�Ԃ̍w���E�����ւ���A���s��A�Z��w���������z����p�A���݂̏ꍇ�͌_��X�V��A�������Ղ̂����Ȃǂ��������܂��B

�����̂Ȃ��ł����ɏo��傫���̂��Z���Ƌ����ł��B�Z���͎����Ƃ����݂��ɂ���ĔN�Ԃł͑傫�ȍ��͂���܂��A�����͌�������������100���~�P�ʂ̍����o�邱�Ƃ�����܂��B�q�ǂ��̏����ɂ��čl����Ɠ����ɁA�����̂��Ƃ��l���܂��傤�B

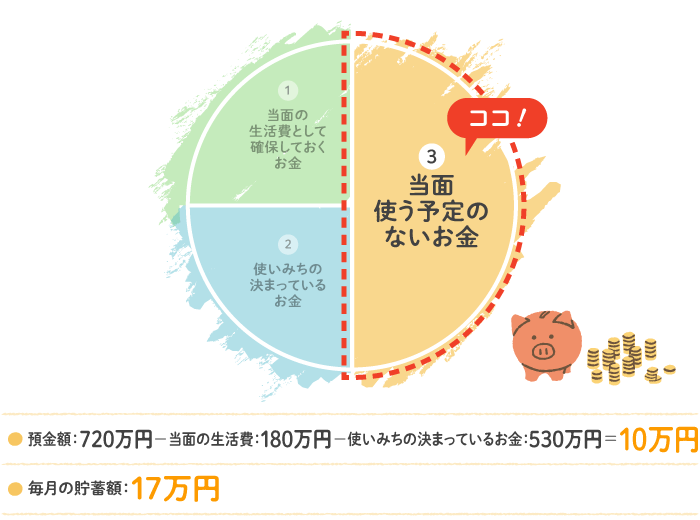

�����鎑�Y����@�A�������������������A�u���ʎg���\��̂Ȃ������v�ł��B����̃��C�t�C�x���g������ɏ[�������邽�߂ɏ������邨���ƌ����܂��B

�܂��A�@�A���m�ۂł��Ă���A���㖈�����~�ɂ܂킷������{�[�i�X�Ȃǂ����̇B�u���ʎg���\��̂Ȃ������v�ɓ��Ă͂߂邱�Ƃ��ł��܂��B

�a������@�A��������10���~�ɉ����A����17���~���x�́A�u���ʎg���\��̂Ȃ������v�Ƒ����邱�Ƃ��ł���ł��傤�B���̂��������p���āA�ǂ����Y�^�p���͂��߂邩�l���邱�Ƃ��|�C���g�ɂȂ�܂��B

30�`40��̎q��Đ���́A�o������N��ł��B

���Y�^�p�ł́A��{�I�ɂ͒����ł�������ĂĂ����Ƃ������_��������ŁA�������K�v�ɂȂ����Ƃ���\�����ʏo��������Ƃ��ɁA���������₷�����ǂ���������ɓ���Ă��������Ƃ���ł��B

�������߂Ȃ̂́A�������z�𓊎��M���Őςݗ��Ă�A�ϗ��^�̓����M���ł��B

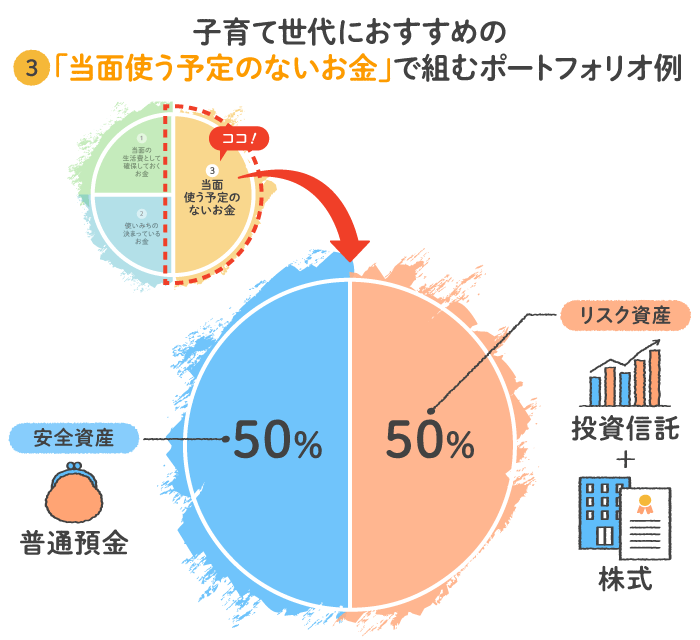

���Ƃ��A�u���ʎg���\��̂Ȃ������v�̂����A5���̓��X�N���Y�̓����M���ʼn^�p�B

�u���ʎg���\��̂Ȃ������v������17���~����Ȃ�A���̂���8�`9���~�͈��S���Y�ł���ϗ��^�̒���a���╁�ʗa���Œ��߂Ă����A8�`9���~�����X�N���Y�ł��铊���M���̐ϗ����s���̂��������߂ł��B

��������Ȃǃ}�[�P�b�g���������������ɁA���̈��S���Y�ł��镁�ʗa�������p���āA�����̂��߂Ƀ��X�N���Y�̔������������ł��B

�w�����铊���M����I�ԍۂ́A�u�����^�̓����M�������p���Ă�����x���X�N�����Ȃ��烊�^�[�������҂���v�A�u���E����{�̊����Ȃǂɕ��U���������邱�ƂŃ��X�N��}����v�Ƃ������l����������Ɨǂ��ł��傤�B

�\�����ʏo��������Ƃ��̂��߂ɔ��������ꍇ�́A�����^�̓����M���ɔ�ׂ�ƃ��X�N���������A���������g�ݍ��킹���o�����X�^�̓����M�����I�����ɂȂ�܂��B

�u���ʂ̐�����Ƃ��Ċm�ۂ��Ă��������v��u�g���݂��̌��܂��Ă��邨���v�̏������ł��Ă��ė]�T������A���X�N���Y�̈ꕔ�𓊎��M���̈ꊇ������ʊ��ł̓��������Ă݂�Ƃ������@������܂��B

�ǂꂭ�炢�ƌv�ɗ]�T������̂��ŁA���X�N�̎�����ς��Ă����Ɨǂ��ł��傤�B

�������ł���A�v�w���ꂼ�ꂪ�A�ŋ��ʂŗD���̂����݂���NISA��iDeCo��g�ݍ��킹�A�����M����ςݗ��ĂĂ݂܂��傤�B

�݂���NISA���͂��߂A�]�T�������iDeCo���͂��߂Ă݂܂��傤�B��Ǝ�w��p�[�g�̏ꍇ�A�����T�����ő���Ɏ��܂��A�^�p�v����ېłƂȂ�A�ē������\�Ȃ��ߕ������ʂ������܂��B

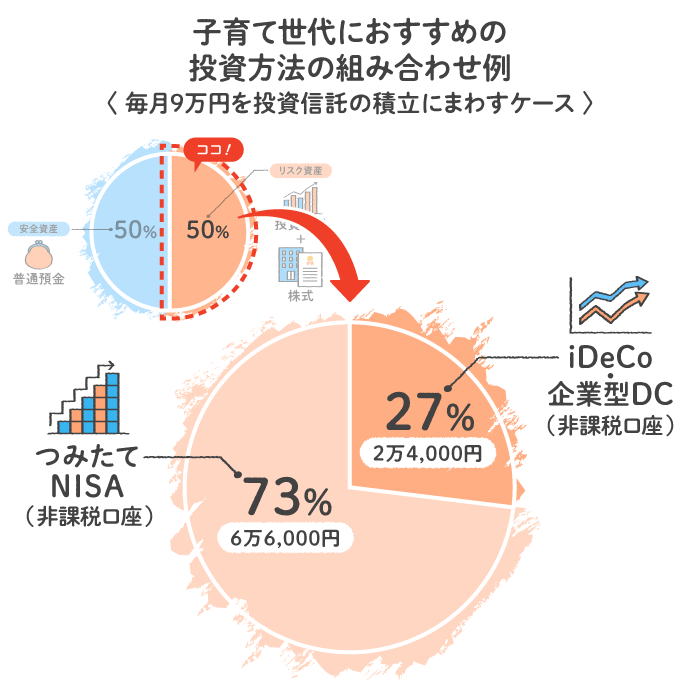

���Ƃ��A����9���~�𓊎��M���̐ϗ��ɂ܂킷�Ȃ�A�܂��́A���������₷���݂���NISA�ŁA�v�w���ꂼ�ꂪ����3��3,000�~�A�v6��6,000�~��ςݗ��Ă܂��B

�r���Ŏq�ǂ��̋��玑����P�o����K�v������A�ςݗ��Ă������M���p���ď[�Ă邱�Ƃ��ł��܂��B

▼�݂���NISA�ɂ��Ă����Ƃ��킵���I

�݂���NISA�Ƃ́H

����ŁA�V��ɂ������Ă��������̂ŁA�v�w���ꂼ�ꂪ����1��2,000�~�A�v2��4,000�~�́AiDeCo�i�܂��͊�ƌ^DC�j�Őςݗ��ĂāA��N��̏����ɔ����Ă͂������ł��傤�B

�ƌv�ɗ]�T�������ԂŎ��Y�^�p�ɂ܂킹�邨���������Ă����A���X�ɋ��z�𑝂₵�Ă����Ă��ǂ��ł��傤�B

�q��Đ���́A�R�R���|�C���g�I

�Z��w�������⋳���ȂǁA30�`40��̎q��Đ��т́A�o��ڔ������ł��B�l���̎O��x�o��O���ɒu���A�����̂��Ƃ܂ōl���Ď��Y�`���̌v��𗧂ĂĂ����܂��傤�B

�q��Đ���ł́A������6�����`1�N���́u���ʂ̐�����Ƃ��Ċm�ۂ��Ă��������v�A����Ɏq�ǂ��̓��w�E���Ə����A�Ԃ̍w���E�����ւ���A���s��A�Z��w���������z����p�A���݂̏ꍇ�͌_��X�V��ȂǁA�u�g���݂��̌��܂��Ă��邨���v�̖ڏ����������玑�Y�^�p���������Ă݂܂��傤�B

�q��Đ���̎��Y�^�p�ł́A�����ł�������ĂĂ����Ƃ������_��������ŁA�������K�v�ɂȂ����Ƃ��ɁA���������₷�����ǂ������|�C���g�ł��B�ŋ��ʂŃ����b�g�̂�����ېŐ��x�ł��A���������₷���݂���NISA�A�V��ɔ�����iDeCo�܂��͊�ƌ^DC���g��������̂����������ł��B���̍ۂ́A�����^�̓����M���ł��A���E����{�̊����Ȃǂɕ��U����������A�o�����X�^�̓����M���Ń��X�N��}����Ƃ������^�p�����Ă݂Ă͂������ł��傤�B

����́A�u��N�O��v�̃}�l�[�v�����̍l�����₨�����߂̃|�[�g�t�H���I�A����ɏ�L�̐��x�Ȃǂ����p�������Y�^�p�̐v�̎d���Ȃǂ��Љ�Ă����܂��B

�쌴 ���i�̂͂� ��傤�j

�m�苒�o�N���n���@�\ ��\

������w�����o�ϊw���o�ϊw�ȑ��ƁB������1�����̏،��c�ƁE�����f�B�[���[�Ƃ��ď]���B���̌�A�c�ƃR���T����Ђ��o��FP�Ƃ��ēƗ��B������Ƃ̊m�苒�o�N���𒆐S�Ƃ������������̎ЊO�S���Ƃ��Ċ����A����Ɠ��̋��Z���C�Ȃǂ��S�����Ă���B�،��O����1��A�t�@���i���V�����E�v�����i�[�iAFP�j�A��ƔN���Ǘ��m�i�m�苒�o�N���j�A���I�ی��A�h�o�C�U�[�B���ЂɁw�X�s�[�h�}�X�^�[

1���Ԃł킩��iDeCo�`50�ォ��̈��S�����x�i�Z�p�]�_�ЁE2020�N�j�w�|�C���g�ł����ɂł���I�������Ȃ��Ă����Y�𑝂₹��u0�~�����v�x�i���{���Əo�ŎЁE2021�N�j������B

�lWeb�T�C�g�Fhttps://fpsdn.net/fp/rnohara/

������Web�T�C�g�Fhttps://kakuteikyoshutsu.com