�O�̋L��

�l���̎O�厑���ɂǂ�������H �q��Đ���̂����̐F�����p

2022.5.18 �����̐F����

50�`60��Œ�N������ɓ����Ă���ƁA���܂œ����A�V��ւ̔������ǂ����邩�A�����I�ɂȂ��Ă��܂��B�����̔N�������z���قڌł܂��Ă���̂����̎����ł��B

���N�I�ɓ�����͉̂��܂ł��A������ސE�������������A�N�������n�߂�̂��A���߂ɃC���[�W���Ă������ق����V�㐶���̑I�������L����₷���Ȃ�܂��B

���݂̎��Y�Ǝ���N���̊z��c�����������ŁA�������E��炵���̌v��𗧂āA�}�l�[�v�������l���Ă݂܂��傤�B

�N���̎J�n�N��`������H �J��グ�H �J�艺���H �N���͂����Ƃ����H

��N�O�㐢��ł́A��Ɉȉ��̂悤�Ȃ��Ƃɂ�����������X��������܂��B

�����Ƃ̐l�͎c��̏Z��[���A���t�H�[����Z�ݑւ���B���݂̐l�͍���̏Z���������z���v��̂����Ȃǂ��������܂��B

�ސE������I�N���܂łɊԂ������ꍇ�́A���̐�����~�⎄�I�N���iiDeCo���ƌ^DC�Ȃǁj����܂��Ȃ��K�v������܂��B

�N��ƂƂ��ɕa�C�ɂȂ郊�X�N�͏オ���Ă��܂��B

��Ô�́u���z�×{��x�v�ɂ��A�N���ɉ�����1����������Ɏx������Ô�̏�������܂��Ă�����̂́A�����̐g�̂̃����e�i���X�⌟�f��ɂ�����������₷���������ƍl���Ă����܂��傤�B

���N��Ԃɂ���Ă��������Ô�͈قȂ�܂����A�����J���Ȃ́u������Ô�̊T���i�ߘa���N�x�j�v�ɂ��ƁA������Ô��1�l������̕��ϊz�́A45�`64�ł͔N�Ԗ�29���~�A65�Έȏ�ł͔N�Ԗ�75���~�ł����B

���̐����͕ی��f�Â̔�p�̐��v�ł��邽�߁A���N�ی��ɉ������Ă���Ύ��ȕ��S����1�`3���ƂȂ�܂����A���R�f�Õ��̔�p�͊܂܂�Ă��܂���B�z��O�ɂ����������邱�Ƃ�����܂��̂ŁA�]�T�������čl���Ă����ƈ��S�ł��B

����͂������p�̕����������L���A���O�ɑz�肵�Ă����̂������p�ł��B���ی����Q�N���ȂNJ��p�ł��鐧�x������ɂ킽���Ă���̂Ō��C�Ȃ�����������W���Ă����܂��傤�B

���̏o�Y�j���A���N�ʂ�a�����v���[���g�Ȃǂ̏o����O���ɒu���Ă����܂��傤�B

���Y������ȏꍇ�́A���玑���̑��^�Ȃǂ���������]�n������܂��B

�����̏o����邱�Ƃ܂��Ȃ���A�V��Ɍ�������̓I�Ȍv��𗧂ĂĂ������Ƃ���ł��B

��N�O�㐢��́A����̐l���łǂꂭ�炢�̎����������߂邩����̓I�ɔc���ł��鎞���ł��B�}�l�[�v����������̓I�ɗ��Ă邱�Ƃ��ł��܂��B

���ꂩ��̐l���ɕK�v�Ȃ��������X�g�A�b�v���A�����̐F���������Ă����܂��傤�B�����̐F���������邱�ƂŁA���Y�^�p�ɂ܂킷���Ƃ��ł��邨���͂�����ɂȂ�̂��������Ă��܂��B

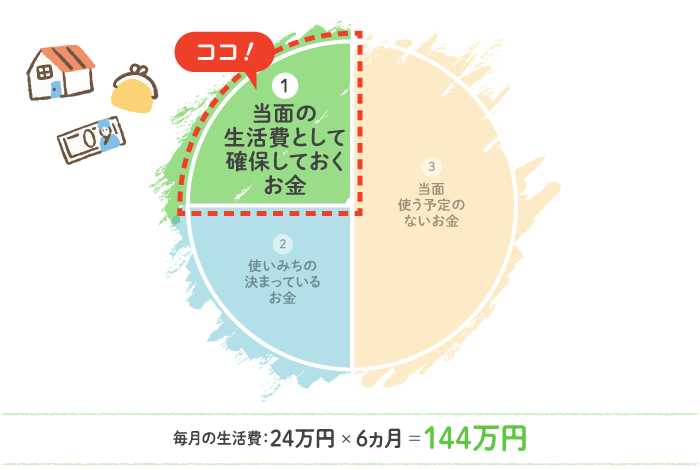

�܂��́A�����̎����Ă��邨�����ȉ���3�ɕ����čl���Ă݂܂��傤�B

�����Ƃ����Ƃ��̂��߂ɁA������x�̊��ԕ��m�ۂ��Ă����u�\���̐�����v�ł��B

���𐢑�ʼn�Ј��Ȃǐ��т̎��������肵�Ă���Ȃ�A�Ƒ����������3�`6�������A���c�Ƃ�t���[�����X�A�ސE��̐��тŔN�����܂����Ă��Ȃ��ꍇ�́A1�N���߂邱�Ƃ��l���܂��傤�B

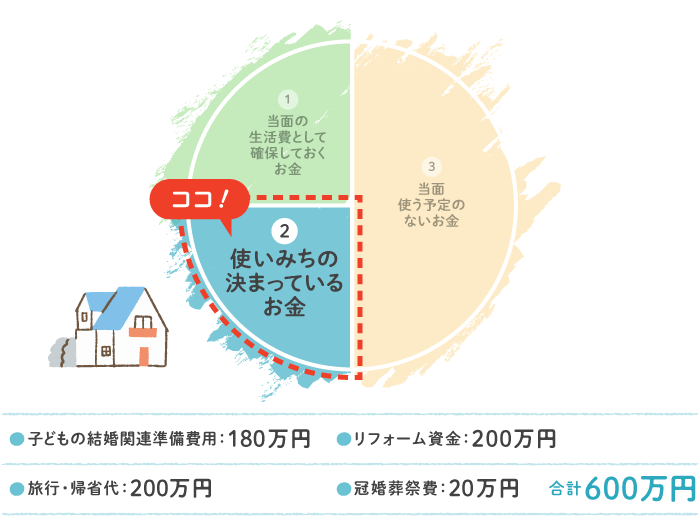

����ɍ���3�`5�N���x�Łu�g���݂��̌��܂��Ă��邨���v�ɂ��Čv��𗧂Ă܂��傤�B

���t�H�[���A�Z�ݑւ��Ȃǂ̏Z���p�A���ɑ��邨���A����ɗ��s�Ȃǂ̎�ɂ����邨���A�������Ղ̂����Ȃǂ��������܂��B

�V��ɂȂ��Ă���́u�g���݂��̌��܂��Ă��邨���v�����ɂ����邩�́A�l�������������ł��B�����A�����̐g�̂�Z�܂��̃����e�i���X�ɂ͕K����p��������Ǝv���Ă����Ɨǂ��ł��傤�B

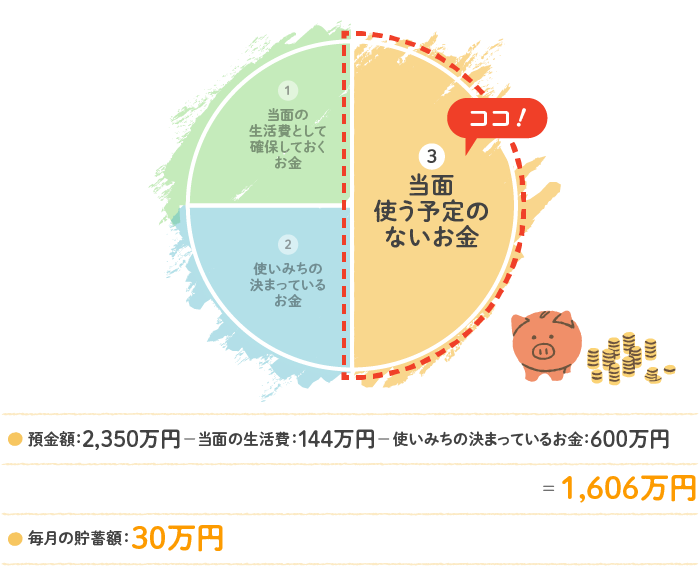

�����鎑�Y����@�A�������������������A�u���ʎg���\��̂Ȃ������v�ł��B����̃��C�t�C�x���g������ɏ[�������邽�߂ɏ������邨���ƌ�����ł��傤�B

����ɇ@�A���m�ۂł��Ă���A����A�������~�ɂ܂킷�����������ɓ��Ă͂߂邱�Ƃ��ł��܂��B

����̃P�[�X�ł́A�a������@�A����������1,600���~�ɉ����A����30���~���x�́A�u���ʎg���\��̂Ȃ������v�ɂȂ�܂��B

��������A���V�₨���Ȃǂ̎����Ƃ��āA���V��p��200���~�A��Δ�p��160���~�B�܂��A������������p�ɂɂ����邱�ƂɂȂ肻���Ȉ�Ô�Ƃ��āA�N50���~�قǂ������Ă����ƈ��S�ł��傤�B

��1,600���~-��400���~����1,200���~�����p���āA�ǂ����Y�^�p���͂��߂邩���l���邱�Ƃ��|�C���g�ɂȂ�܂��B

�܂��A�d�������S�Ƀ��^�C�A�����ꍇ�ɁA���N���z�̌����݂ƂƂ��ɁA�������C���[�W���Ă���V��������邽�߂̐�����ǂꂭ�炢����c�����Ă������Ƃ���ł��B

���Ƃ��A�V��̐������26���~�A���I�N���̎�挩���z����22���~�̏ꍇ�A�����̕s���z��4���~�B�N�Ԃł̕s���z��48���~�ƂȂ�A����40�N�����Ȃ�Ȃ��1,920���~���s�����邱�ƂɂȂ�܂��B

�����āA����ސE��������ꍇ�́A���̎g�������l���Ă����܂��傤�B

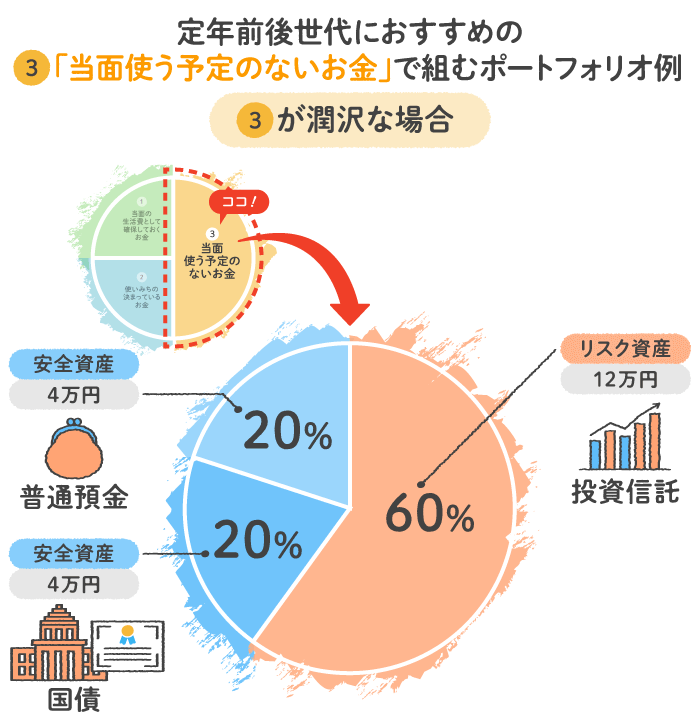

��N�O�㐢�オ���Y�^�p���s���ꍇ�́A�B�́u���ʎg���\��̂Ȃ������v���ǂꂭ�炢���邩�A�ސE���͂��邩�A�Z��[���Ȃǂ̕������邩�Ȃǂɂ���āA���z��|�[�g�t�H���I���قȂ��Ă��܂��B

���Ƃ��A��̃P�[�X�̂悤�ɁA�B�́u���ʎg���\��̂Ȃ������v��1,000���~���x����A����ސE���������߁A����ɒ�N�܂łɏZ��[���Ȃǂ̕������ς��Ă���悤�ȏꍇ�ł͂ǂ��ł��傤�B

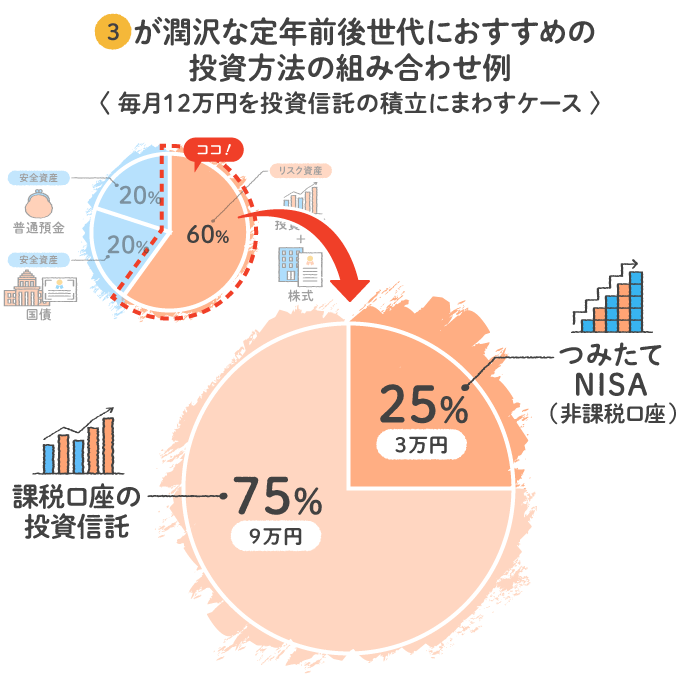

����Ȃ�ɒ����Ȃ�V���z�肵�A���X�N�ƃ��^�[���̃o�����X���ӎ����Ȃ�����A���ɓ��肷���Ȃ����Y�^�p��I������̂��������߂ł��B���X�N���Y�ƈ��S���Y��6:4�ɂȂ�|�[�g�t�H���I��g��ł݂܂��傤�B

�܂Ƃ܂������Y�����łɂ���ꍇ���A���X�N�U���邽�߂ɒ���I�ɐςݗ��Ă��s���̂��������߂ł��B

���Ƃ��A����20���~�������Y�^�p�ɂ܂킷�Ƒz�肵�A��6����12���~��ϗ��^�̓����M���ʼn^�p���܂��B

�c���8���~�͈��S���Y�Ƃ��A�����i4���~���x�j�͌l�������Őςݗ��āA�����i4���~���x�j�ʗa���ɉ܂��B

�ސE�����^�p����ꍇ���A1�`2�N�����ď��X�ɐςݗ��Ă邨���Ə��i�w���̃^�C�~���O�����Đςݗ��ĂĂ����ƁA���X�N���U���ʂ����҂ł��܂��B

�����M���ł̎��Y�^�p�́A�N��40���~�܂Ŕ�ېłʼn^�p�ł���݂���NISA��D�悵�܂��傤�B

����3���~�݂͂���NISA�A�c���9���~�͉ېŌ����̓����M���Ŏ��Y�^�p����悤�ȃC���[�W�ł��B

�܂��A�o�����X�^�̃t�@���h�𒆐S�ɁA�l�����̕������������邱�ƂŁA�ˑR�������K�v�ɂȂ����ꍇ�̃��X�N�����炷���Ƃ��ł��܂��B

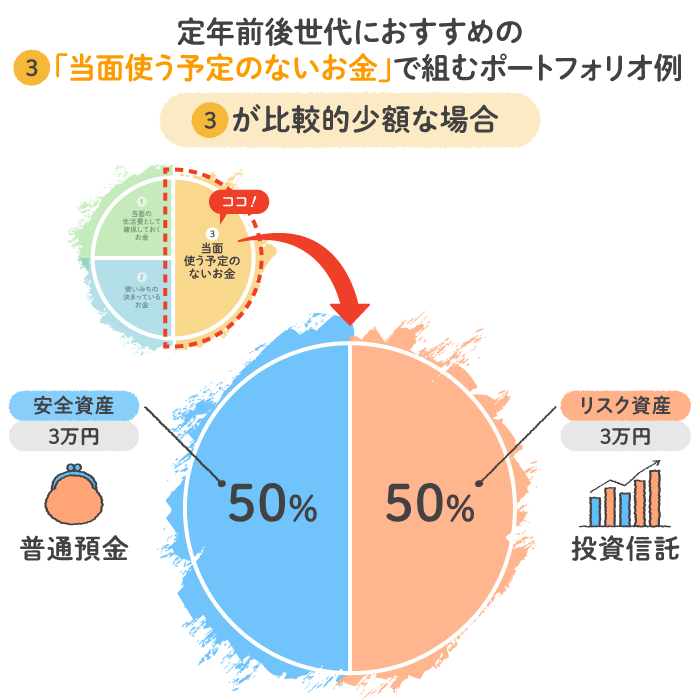

�B�́u���ʎg���\��̂Ȃ������v����r�I���z�̐��т̏ꍇ���A�l��100�N����ɔ����A�V�㎑����������ł��R�c�R�c�ςݗ��ĂĂ������Ƃ��l���܂��傤�B

���Ƃ��A���݂̒��~�z1,000���~���x�ŁA�ސE���͊��҂ł��Ȃ��A�������͏Z��[�����ςɏ[���\��̕v�w��z�肵�ă|�[�g�t�H���I���l���Ă݂܂��B

����6���~���x���~�ł���Ȃ�A�}�ȏo��ɔ����āA�����̗a���z�̔������x�̖�3���~�͈��S���Y�Ƃ��ĕ��ʗa�������a���Őςݗ��Ă܂��傤�B

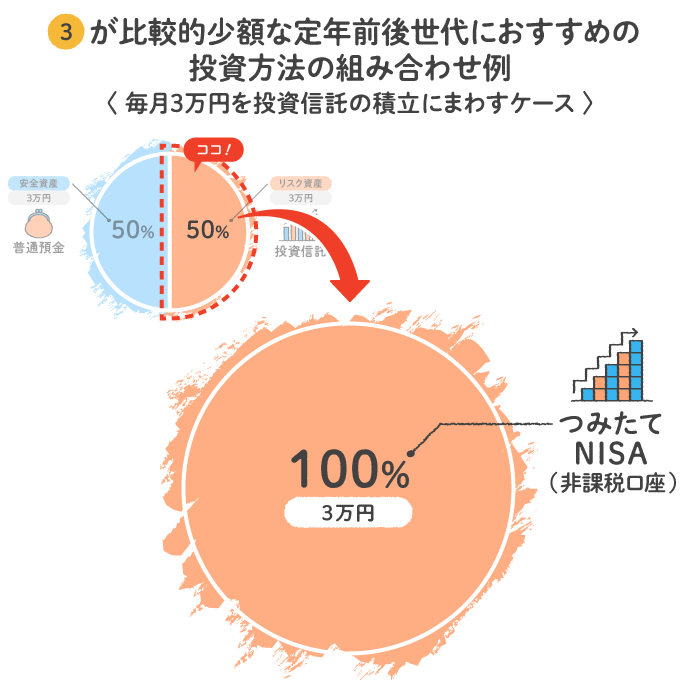

�c��̖�3���~�̓��X�N���Y�Ƃ��ăo�����X�^�̓����M���Őςݗ��Ă�̂��������߂ł��B

�����M���ł̖���3���~�̎��Y�^�p�́A��ېŗD���̂���݂���NISA��D�悵�܂��傤�B

�����̐ϗ��z�ɗ]�T������A�ېŌ����ł��������������p���Ȃ��瓊���M�����v���X���Đςݗ��Ă܂��傤�B

�o�����X�^�̃t�@���h��I��ŁA�l�����̕������������Ȃ������̃��^�[�������҂������Ƃ���ł��B

�܂��A��N��������Ė����̎���������A�N���܂łɕK�v�Ȑ���������Ȃ����݁A�u���ʎg���\��̂Ȃ������v�ɉ邨�������₷���Ƃ��ł��܂��B�����̌v��Ɠ����ɁA�N�������⓭�����ɂ��Ă��v��𗧂Ă܂��傤�B

��N�O�㐢��́A�R�R���|�C���g�I

��N�O�㐢��ł́A�����̔N�������z���قڌł܂��Ă��܂��B�N���z�͎J�n�N��ɂ���ĕω�����̂ŁA���܂œ����A������N�������邩���l������ŁA�}�l�[�v�����𗧂ĂĂ����܂��傤�B

��N�O�㐢��ł́A������6�����`1�N���̓��ʂ̐�����Ƃ��Ċm�ۂ��Ă��������A���t�H�[���A�Z�ݑւ��Ȃǂ̏Z���p�A���ɑ��邨���A��ɂ����邨���ȂǁA�g���݂��̌��܂��Ă��邨���ɉ����A�������̎��ɕK�v�Ȃ������l������ŁA���Y�^�p���������Ă݂܂��傤�B

���Y������ɂ���Ȃ�A���Ȃ������������ƈ�Ă�悤�ȁA���X�N�ƃ��^�[���̃o�����X���ӎ��������Y�^�p���������߂ł��B���Y����r�I���z�̏ꍇ���A�l��100�N����ɔ����āA�o�����X�^�̓����M���ŃR�c�R�c�Ǝ��Y����Ă�悤�Ȏ��Y�^�p���������Ă݂Ă͂������ł��傤�B

�쌴 ���i�̂͂� ��傤�j

�m�苒�o�N���n���@�\ ��\

������w�����o�ϊw���o�ϊw�ȑ��ƁB������1�����̏،��c�ƁE�����f�B�[���[�Ƃ��ď]���B���̌�A�c�ƃR���T����Ђ��o��FP�Ƃ��ēƗ��B������Ƃ̊m�苒�o�N���𒆐S�Ƃ������������̎ЊO�S���Ƃ��Ċ����A����Ɠ��̋��Z���C�Ȃǂ��S�����Ă���B�،��O����1��A�t�@���i���V�����E�v�����i�[�iAFP�j�A��ƔN���Ǘ��m�i�m�苒�o�N���j�A���I�ی��A�h�o�C�U�[�B���ЂɁw�X�s�[�h�}�X�^�[

1���Ԃł킩��iDeCo�`50�ォ��̈��S�����x�i�Z�p�]�_�ЁE2020�N�j�w�|�C���g�ł����ɂł���I�������Ȃ��Ă����Y�𑝂₹��u0�~�����v�x�i���{���Əo�ŎЁE2021�N�j������B

�lWeb�T�C�g�Fhttps://fpsdn.net/fp/rnohara/

������Web�T�C�g�Fhttps://kakuteikyoshutsu.com