前の記事

ミレニアル女子の実態調査―保有資産1,000万円超えも! 資産を大きく増やす方法とは!?

2022.5.11そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

ダイバーシティが叫ばれている現代社会において、夫婦の働き方もさまざま。互いの資産状況を把握できている夫婦もいれば、互いの資産には一切干渉しない夫婦もいるようです。そこで、アラサー・アラフォー共働き世帯の「お金の事情」について調査しました。

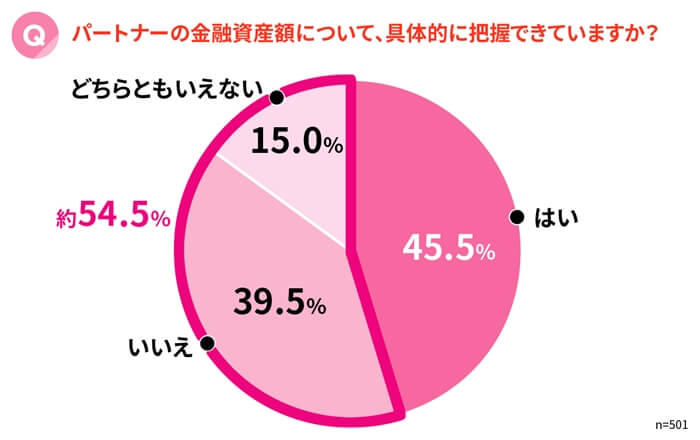

まずは、「パートナーの貯金や貯蓄額を把握できているか」という質問から。45.5%が「はい」と答え、「いいえ」と答えたのは39.5%、「どちらともいえない」は15%という結果に。「いいえ」と「どちらともいえない」を合わせると、実に55%近くになります。

共働き世帯の場合、それぞれが経済的に自立していることから、個別に口座を管理したほうが便利と考える人が多いからなのかもしれません。

<辛口FPのコメント>

夫婦共働き、良い響きですこと。夫婦2馬力だと、その分大きく資産を増やせますものね。でもちょっとお待ちになって、この結果。パートナーの貯蓄を把握できていない共働き世帯が、55%もいるんですって!?

そもそも、パートナーの貯蓄額を把握していないなんて言語道断。それに共働きの場合、相手が貯蓄してくれているから「自分はできそうな時だけでいいや」なんて甘えていたら、お互いまったく貯蓄できていなかった、なんてことはよくある話。お金のことに限らず、日頃からちゃんと夫婦で話し合いができているか心配よ。

「今の生活がずっと続くはず」と甘く考えているのかしら……。でも、その考えは今すぐに捨てるべき。子どもの大学進学やマイホームの購入、親の介護など、これから先の人生、いろいろなことが起こるのだから――。

▼マイホーム購入者の資産形成術を知りたいなら

▼介護にかかるお金を知りたいなら

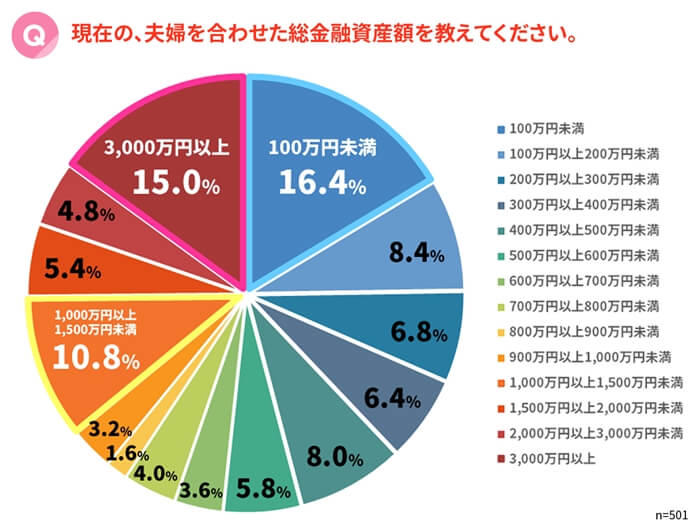

では、お互いの貯蓄額を把握できている夫婦は、どのくらい貯めているのでしょうか。夫婦合わせた貯蓄額についても聞いてみました。

最も多いのは「100万円未満」で16.4%、次いで「3,000万円以上」の15.0%、「1,000万円以上1,500万円未満」の10.8%となっています。すでにこの時点で、二極化していることがわかりますね。

一般的に、「共働き=貯蓄ができる」というイメージがありますが、どうやらそうではない世帯もいるようです。

資産を大きく増やせている共働き世帯と、そうでない世帯には、どのような違いがあるのでしょうか。貯蓄額300 万円未満で資産運用をしていない方に、「貯蓄ができない理由」と「資産運用を始められない理由」について聞いてみました。

■貯蓄額300 万円未満の共働き世帯が、貯金ができない理由

■貯蓄額300 万円未満の共働き世帯が、資産運用を始められない理由

<辛口FPのコメント>

たとえ共働き世帯でも、お互いが自由に際限なくお金を使っていたら貯蓄なんてスズメの涙。「リスクが怖くて資産運用ができない」といった声もあったけれど、本来なら共働きでそれぞれに収入がある分、資産運用に回すお金は捻出できるはず。資産が増えたほうがもっとたくさんのことにお金を使えるわよ。

▼資産運用の先輩が投資を始めたきっかけは?

一方、2,000万円以上の金融資産がある共働き世帯は、どうやって資産を形成してきたのでしょうか。貯蓄マスターともいえるツワモノのご夫婦に、その秘訣について聞いてみました。

■貯蓄額2,000 万円以上の共働き世帯が、資産運用を始めた理由

■貯蓄額2,000 万円以上の共働き世帯が、貯蓄のためにやっていること

さらに踏み込んでみていきましょう。貯蓄額2,000 万円以上の共働き世帯からは、こんなコメントも飛び出しました。

■貯蓄額2,000 万円以上の共働き世帯が「資産運用を始めてよかった」と思っていること

■貯蓄額2,000 万円以上の共働き世帯が、ライフプランやマネープランについて話していること、実践していること

<辛口FPのコメント>

大切なのは、夫婦で将来のライフプランを共有して、将来を見据えて夫婦で協力しながら資産を積み上げていくこと。コメントにもあったけれど、毎月のお給料が入ったら先取りで貯金をするのも、とても良い方法よ。

夫婦仲が良く、家計管理や資産運用のことを共有している夫婦ほど、お金を貯めたり、増やしたりできるの。

ワタクシは若い頃から資産運用を頑張ってきたけれど、元夫はお金のことに無頓着で、家計管理や資産運用のことは共有できなかったわ。それもあって、離婚してしまったけれど……。

今回は、共働き夫婦の本音を知ることができて、とても参考になったわ。コメントを読んだ皆さんも、共働き世帯の貯蓄額が二極化している原因がわかってきたんじゃないかしら。

今回の調査から見えてきたのは、「貯蓄ができない共働き夫婦は、そもそも夫婦でライフプランを共有していないし、資産運用への興味・関心が薄い」ということ。興味はあっても、忙しさにかまけて行動しない夫婦もいたし、無駄遣いばかりしている夫婦も目についたわね。

逆に貯蓄ができている共働き夫婦は、夫婦でライフプランを共有して日頃から夫婦で話し合いをして、収支の管理をしているケースが多いように感じたわ。無駄遣いをしないよう心掛けているし、「楽しみながら節約をしている」という夫婦もいて、とても微笑ましく思ったものよ。

人生って、本当に長いものなの。皆さんは「もう若くない」って思っているかもしれないけれど、ワタクシからしたら、全然そんなことはないわ。だって、楽しいライフイベントがたくさん待っているもの。

だから、今後の人生のためにも、ぜひ資産運用にチャレンジして。早い時期に始めれば、その分大きく資産を増やすことができるわよ。「資産運用の始め方がわからない」という方は、収入やライフスタイルが似ている夫婦を参考にしてみて。

▼ミレニアル女子編はこちら

ミレニアル女子の実態調査―保有資産1,000万円超えも! 資産を大きく増やす方法とは!?

▼アンケート出典

調査タイトル:お金事情についてのアンケート

調査主体:マイナビニュース

調査時期:2022年2月19日〜2月20日

調査対象:30代〜40代の共働き夫婦

調査数:501人

調査方法:インターネットログイン式アンケート

高山 一恵(たかやま かずえ)

ファイナンシャルプランナー(CFP)、一級FP技能士。株式会社Money&You取締役。

全国での講演活動、執筆、マネー相談を通じて、女性の人生に不可欠なお金の知識を伝えている。女性向けWEBメディア『FP Cafe®』や『Mocha』も運営。また、『Money&You TV』や「マネラジ。」「Voicy」などでも情報を発信している。 主な書籍には、「はじめてのNISA &iDeCo」(成美堂出版)「1日1分読むだけで身につく お金大全100」(自由国民社)」「はじめのお金の基本」(成美堂出版)「マンガと図解

はじめてのFIRE」(宝島社)などがある。

Money&You:https://moneyandyou.jp/

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

ミレニアル女子の実態調査―保有資産1,000万円超えも! 資産を大きく増やす方法とは!?

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

投資と預貯金のバランスはこれでOK!? 将来の夢を叶えるために今知っておきたいお金の考え方とは

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

資産運用経験ゼロでも、つみたてNISAで教育費をためられる? 『辛口FP』に聞いてみた!!

そろそろ本気で考えたい! アラサー・アラフォーのお金の育て方

20代で金融資産2,000万円超え……! 資産をさらに増やす方法やこれからオススメのお金の活用法とは?