Iさん一家のプロフィール

翔太さん(夫)…31歳、精密電子機器メーカー勤務

萌さん(妻)…29歳、専業主婦

紗南ちゃん(長女)…1歳8か月

2020年、茨城県つくば市内に3LDKのマンションを4,600万円で購入。

2021.4.7お宅の冷蔵庫

Iさん一家のプロフィール

翔太さん(夫)…31歳、精密電子機器メーカー勤務

萌さん(妻)…29歳、専業主婦

紗南ちゃん(長女)…1歳8か月

2020年、茨城県つくば市内に3LDKのマンションを4,600万円で購入。

――お二人は遠距離恋愛を経て、ご結婚されたそうですね。

翔太さん

「僕たちは大学時代に付き合い始め、卒業後はそれぞれが勤務する会社の配属先近くで生活を送っていました」

萌さん

「しばらく遠距離恋愛が続き、2017年に結婚。勤めていた会社を退職して、夫の転勤先である熊谷に移りました」

――マイホームの購入はいつ頃、考えるようになったのですか。

萌さん

「夫が熊谷からつくばへ転勤になり、娘が生まれてからですね」

翔太さん

「僕は全国転勤のある仕事に就いていますが、以前から妻と『最終的にはどこかに定住したいね』と話していたんです」

萌さん

「つくばは教育環境が整っているし、周囲に大きな公園がたくさんあるので、子育てに適している土地だと思いました」

翔太さん

「それに、首都圏でも人気の高いエリアなので、転勤で住まいを売ることになっても、不動産の価値がそれほど下がらないと思いました」

――どのような条件で住まいを探しましたか。

翔太さん

「将来的に住まいを手放す可能性があるので、資産価値の高さを重要視しました。僕の配属先の先輩が駅のすぐ近くに持っていたマンションを売却したのですが、購入時より高く売れたそうなんです。なので、僕の条件は『資産価値の高い駅近物件』でした」

萌さん

「夫は売却を前提に考えてたようなのですが、私は夫が単身赴任になる可能性も視野に入れて検討したほうがいいと思っていたので、『治安が良く、子供にとって環境の良い場所』が条件になりました」

翔太さん

「駅から徒歩6分のマンションと、徒歩11分のマンションを見学して、駅に近い方のマンションに決めました。物件価格は後者の方が1,000万円ほど安かったのですが、資産価値の高さを優先して思い切りました」

萌さん

「同じ広さで4LDKのタイプもありましたが、家族がのびのびと同じ空間で過ごせるように、リビングダイニングルームが広い3LDKにしました。インテリアコーディネーターに相談して、娘が遊べるキッズスペースを配置したほか、3か所にアクセントクロスを貼ってもらったり、括りつけの食器棚を設置してもらうなど、内装にもこだわりました」

――では、冷蔵庫の中身を見せていただけますか。冷蔵室はすっきりしていますね。

萌さん

「マンションの隣にスーパーマーケットがあるので、その日に使う分だけを買い物に行くようにしているんです。食材を新鮮なうちに使えますし、無駄買いが減るので節約にもなっています」

――冷凍室は、食材をキレイに小分けして保存してありますね。これはお子さん用のお食事ですか?

萌さん

「はい。冷凍室が2つあって、上の冷凍室に娘用に作ったお料理を小分けにして保存してあります。下の冷凍室には、毎回ご飯を5合炊いて、余った分を保存。そのほかは、ほとんどがふるさと納税の返礼品なんです」

翔太さん

「僕の年収から計算すると、MAXで年間45万円ほどふるさと納税ができるんです。今あるのは牛タンと明太子、海老、ローストビーフ、餃子ですね。あと、僕が桃好きなので、ついつい返礼品に選んでしまいます」

――食材選びでこだわっている点はありますか。

萌さん

「なるべく安全な食材を選ぶようにしています。ヨーグルトや納豆などよく使うものはスーパーで買っていますが、お魚は少し離れた場所にある魚屋さんで購入しています。また、添加物の多いハムやベーコン、明太子はふるさと納税の返礼品で、安全な食材を選んでいます」

翔太さん

「妻は煮物がすごく上手なんです。醤油と砂糖を使わせたら天下一品です」

萌さん

「夫に持病があって、脂質や辛いものを控える必要があるんです。それで、味付けを工夫するようになって、気がつくと和食のレパートリーが増えていました(笑)」

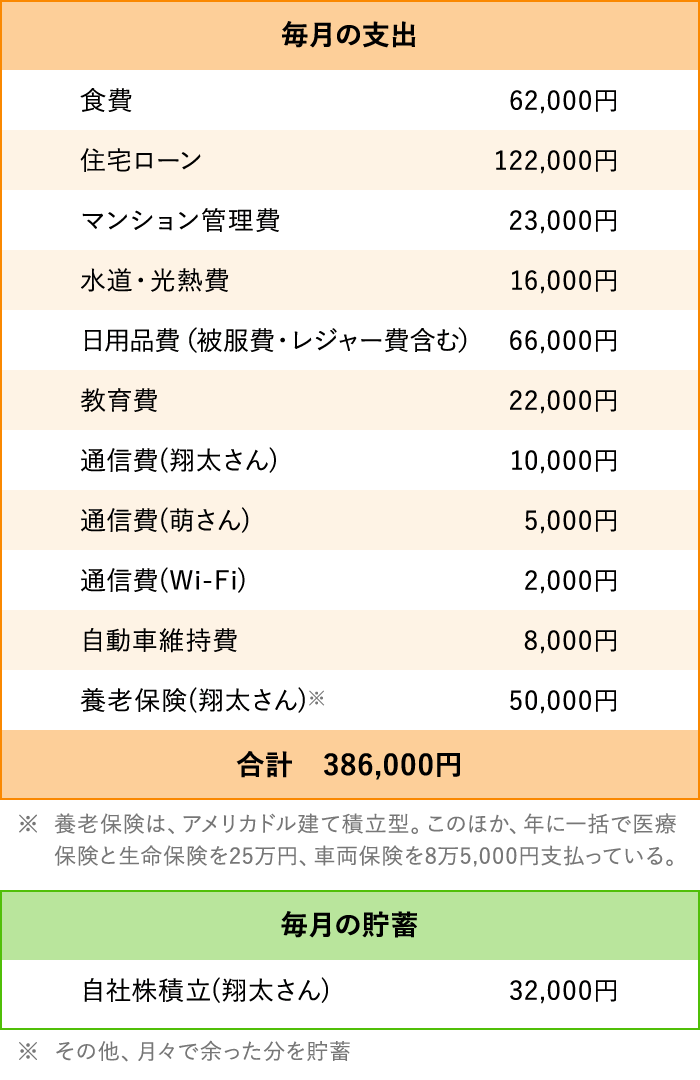

――では、月々の出費についても教えていただけますか?

萌さん

「食費は毎月6.2万円ぐらい、住宅ローンが12.2万円で管理費が2.3万円です。日用品費が6.6万円で、これは被服費や美容費、レジャー費も含めています」

――高山先生、Iさんご夫婦の家計はいかがでしょうか。

高山先生

「世帯年収が高いご夫婦ですが、年収が高い割には、どの費目も支出を抑え気味にしていて、堅実に暮らしていらっしゃっている印象を受けます」

萌さん

「食費は高くありませんか?」

高山先生

「総務省の家計調査報告によると、2人以上世帯の食費の平均は、約7.5万円。住む場所などによって理想的な家計割合は変わりますが、Iさんご夫妻は世帯年収から見ても、範囲内に収まっていますよ。高収入世帯の場合、被服費や美容費にお金をかける傾向があるのですが、その点においてもお二人は十分に堅実に暮らしていらっしゃいます」

――翔太さんは家計で気になっている点はありますか。

翔太さん

「年間の所得税・住民税が200〜300万円ほどあって、できれば節税したいと思っています。マンションも節税対策のため頭金1万円・35年ローンで購入して、住宅ローンを組んだくらいです。住宅ローン減税制度で、10年間節税できます」

高山先生

「住宅ローン減税制度を活用されたり、ふるさと納税で安全な食材を買われたりと、いろいろ工夫されているのですね。現状は貯蓄にまわるお金が多いと思いますので、ぜひこれからは資産形成にも力を入れていただきたいですね」

翔太さん

「ここのところ、結婚、出産、マンション購入や自動車の購入と大きいイベントが続いたので、収支的にはほぼトントンなんです。資産形成は、まさにこれからやらなければと思っていたところです」

――資産形成はまさにこれからとのことですが、具体的なプランはおありですか。

翔太さん

「資産形成に関してはまったく知識がなくて、具体的なプランも決まっていないんです。月によって収支の増減があるので、年間でマイナスにならなければいいかなと思っているのですが……」

高山先生

「支出が多い月もあれば少ない時期もおありでしょうから、ある程度家計に余裕がある世帯であれば、翔太さんがおっしゃるように、年間で収支をとらえるのは問題ありません。お子さんも生まれたことですし、まずは教育費を視野に入れて資産形成をして考えていきましょう」

翔太さん

「教育費はどの程度、見込んでおけば良いでしょうか」

高山先生

「お子さんの進学プランによって異なりますが、大学に進学すると仮定すると、18歳までに大学の費用として300〜500万円程度貯めておきたいところです。Iさんご夫婦なら、特に資産運用しなくても、月々の生活費から大学資金は十分に捻出できると思います。高校までの学費は、家計から捻出するのが基本となるので、大学進学にかかる費用については別に考えて、今から準備しておくといいですよ」

萌さん

「大きな支出がひと段落したので、今後は年間300万円ほど貯蓄にまわせそうです」

高山先生

「それだけ貯蓄にまわせるのでしたら、そのうち毎月10万円くらいは資産運用にまわしてもいいかもしれませんね」

翔太さん

「高山先生、不動産投資はどうでしょうか? 知人から『節税効果がある』と聞いたのですが」

高山先生

「確かに、不動産投資は不動産所得と給与所得を合算できるので、不動産所得がマイナスの場合には、節税対策になります。ただし、数年前に減価償却の計算方法が変わったため、実は以前ほどは節税効果が望めなくなっているんです。投資初期の段階では、減価償却に計上できる金額は大きいので、初年度は赤字になることが多いのですが、2年目以降は、以前よりも減価償却に計上できる金額が多くないため、減価償却費を計上しても不動産所得がプラスになることも多々あります。不動産投資は節税効果を期待するというよりも、長生き時代に備えて不労所得を作るという視点で考えると良いかもしれません。」

翔太さん

「ほかにオススメの金融商品はありますか?」

高山先生

「iDeCoは、掛金の全額が所得控除となり、課税所得から年間の掛金分を控除できるので、その結果所得税、住民税を安くする効果があります。ただしIさんは現在、ふるさと納税を活用していますよね。iDeCoを始めると、ふるさと納税ができる金額が少なくなる可能性があります。iDeCoを始めるなら、ふるさと納税との兼ね合いも確認して始めることが大切です。また、つみたてNISAもぜひご検討ください! つみたてNISAは、年間投資上限金額40万円で、そこから得られた利益が最長20年間非課税で積立投資できる制度です。iDeCoのように、所得税や住民税の節税効果はありませんが、運用益や分配金が非課税になります」

高山先生Point

節税するならiDeCo! ふるさと納税をやっている場合には、ふるさと納税との兼ね合いを考えて。

翔太さん

「そうなんですね。ぜひ検討してみます」

高山先生

「ただし、iDeCoは60歳まで引き出せないので注意が必要。お子さんの大学資金を貯めるのであれば、いつでも引き出せるつみたてNISAがオススメですよ」

――翔太さんは転勤の多いお仕事ですが、これまでと現在の暮らしを比較して、お金に対する意識は変わりましたか。

翔太さん

「僕は妻と結婚したことで、かなり意識が変わったと思います。以前はあるだけ使ってしまう浪費家でした。今は妻が家計をしっかり管理してくれているので、その点、すごく安心しています」

高山先生

「萌さんは倹約家でいらっしゃるのですね」

萌さん

「物欲はそれなりにあるのですが、買う前に『これは本当に必要なのか』を見極め、本当に必要なものだけ買うようにしています。それで、会社員時代に1,000万円貯蓄しました。現在は1,600万円ほど貯まっていますね」

高山先生

「素晴らしい! 私が家計診断でいつもみなさんにお伝えしていることを実践していらっしゃいますね」

萌さん

「ありがとうございます。でも家計管理はわりとざっくりで、今はクレジットカードの明細を家計簿代わりにしています。買い物はほぼクレジットカード払いで、コンビニで百円単位の買い物をするときもカードで支払っています」

高山先生

「子育て中でお忙しいでしょうし、年間の貯蓄額をざっくり把握できていれば、今はそれで良いと思います。いずれにしても、お二人は必要なものにはお金をかけて、メリハリをつけたお金の使い方をしていて素晴らしいですね。お二人なら、資産をしっかり形成していけるはずです」

高山先生Point

貯蓄できない人は、買い物前に一度深呼吸! 「これは本当に必要か?」見極めることを習慣化して。

――Iさん夫妻は転勤が多く、今後が見通しにくいながらも、ライフプランや家計のことを話し合って考えているところが印象的でした。

高山先生

「翔太さんは新型コロナウィルスの影響が会社の業績にどこまで響くのか、マンションの価値が下がったりしないか、いろいろ不安もあるとおっしゃっていました。確かに先行き不透明な時代ですが、日頃からコツコツと資産運用をすることで、リスクを減らすことができます」

――節税に高い関心がおありとのことでしたが……。

高山先生

「高所得層で貯蓄もすでに十分あるので、資産運用しないのはもったいないと感じました。まずはつみたてNISA、余裕があればほかの運用商品も視野に入れてもいいかもしれません」

――お二人は、今回の取材を機に改めて今後の目標について考えられたとのこと。資産運用や節税対策で、より明るい未来がひらけるといいですね。

高山 一恵 (たかやま かずえ)

ファイナンシャルプランナー(CFP)、一級FP技能士。株式会社Money&You取締役。全国での講演活動をはじめ、執筆・マネー相談など、女性の人生に不可欠なお金の知識を伝えている。