前の記事

住宅ローンの繰り上げ返済はしてはいけない?:三井住友銀行

2018.10.24知らなきゃ損するシリーズ

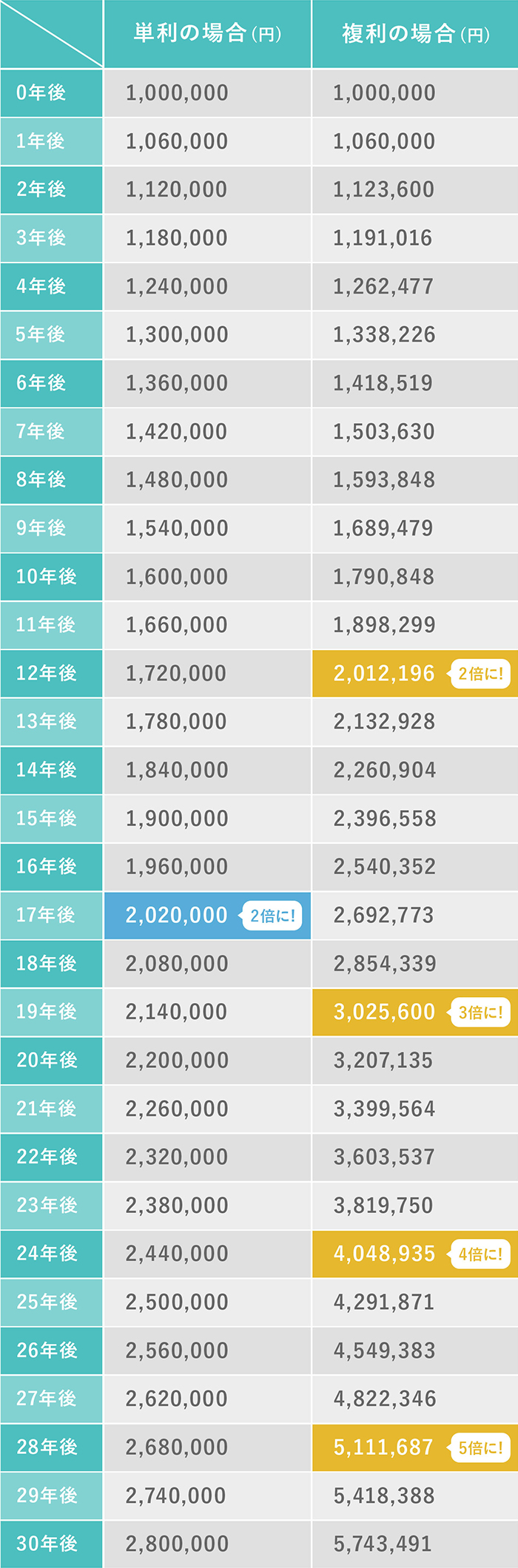

利子の計算には、「単利」と「複利」の2種類があります。たとえば100万円を預けて、年一回6万円の利子(または分配金)が支払われる金融商品があるとします。1年後、100万円と利子の6万円で、合計は106万円になります。ここまでは、単利でも複利でも同じです。違いが出るのは1年を経過してからです(わかりやすくする為に税金については計算していません)。

単利の場合は、当初の元本100万円に対して6%の利回りで運用し続けるので、2年目にもらえる利子もやはり6万円。つまり、1年目と2年目の利子の合計が12万円になるので、元本+利子の合計は112万円になります。3年目以降も同様に6万円ずつ増額していきます。

複利の場合は、2年目は当初の元本と1年目にもらった利子を合計した106万円を新たな元本として運用します。すると、得られる利子は6万3600円になります。106万円と合計すると112万3600円です。3年目はこれを6%で運用して、その次はさらにそこに利子を足した額を......となります。

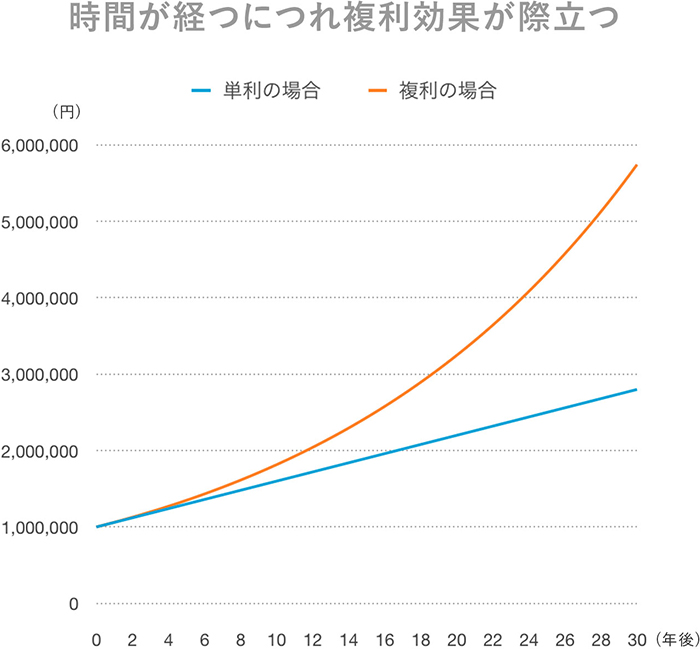

これを長期間運用するとどうなるのかを、表にまとめました。

最初のうちは単利と複利でそれほど差はありませんが、10年、20年と時間がたつにつれて大きく差が開いていくのがわかります。30年後には、単利のときは元本の2.8倍だったのに、複利のときは5.7倍と差が大きく開いてしまいました。

複利の計算は、表計算ソフトを使って行うこともできますが、かんたんな計算の方法があるので覚えておくといいでしょう。「72の法則」といいます。

「年の利回りで72を割る」と、元本が倍になるまでの年月がわかります。たとえば、上記の例で6%のときは、

72÷6=12

で、12年となります。では、3%だと、どうなるでしょうか?

72÷3=24

はい。24年ですね。かんたんな計算式なので、覚えやすいと思います。

いかがだったでしょうか。ここから考えると、長期で資産を運用することがいかに大事かよくわかると思います。そして、その際のコストやパフォーマンスの差で、最後に大きな差が開くことも同時にわかるはずです。

なお、複利は資産を増やすときにも効きますが、逆に、住宅ローンなどの借金にも複利は同じように影響します。繰り上げ返済をして、できる限り借金は早めに返そうというのは、こうした「負の複利効果」を減らすための考え方なのです。住宅ローン控除なども考慮する必要がありますが、そこはケースバイケースで、しっかりシミュレーションして考えていきましょう。