登場人物

山下さん夫婦

亮太さん(36歳・会社員)

真衣さん(34歳・会社員)

第一子の誕生を間近に控え、真衣さんは産休中。数年後に住宅購入を考えているが、頭金で貯蓄が減ってしまうことが心配。子どもの教育費にどう備えれば良いかも悩んでいる。

2021.10.27 スペシャルコンテンツ

登場人物

山下さん夫婦

亮太さん(36歳・会社員)

真衣さん(34歳・会社員)

第一子の誕生を間近に控え、真衣さんは産休中。数年後に住宅購入を考えているが、頭金で貯蓄が減ってしまうことが心配。子どもの教育費にどう備えれば良いかも悩んでいる。

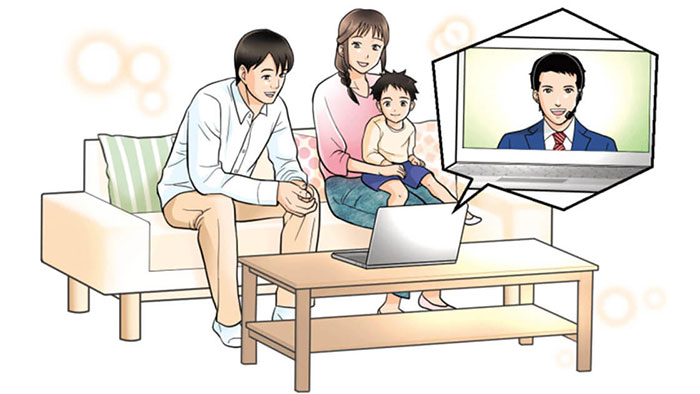

出産を間近に控え、あわただしい日々をおくる山下さん夫婦。仕事が休みになる土曜日にオンライン面談を予約しました。

当日、担当コンサルタント(以下、担当者)からの電話で接続方法を案内してもらい、パソコン越しに面談スタート。

担当者

面談のご予約をいただき、ありがとうございます。今回はどのようなご相談ですか?

亮太さん

来月、第一子が誕生予定で、数年後には住宅を購入したいと思っています。

今は現金でしか貯蓄をしていないですが、子供の教育や先々のために資産運用も検討したいと思っていまして、アドバイスをいただきたいと思いました。

真衣さん

私は出産後1年程度で職場復帰を考えていますが、第二子のことも考えており、当面は時短勤務の予定です。

収入が減るため、今後続く出費を不安に思っています。

担当者

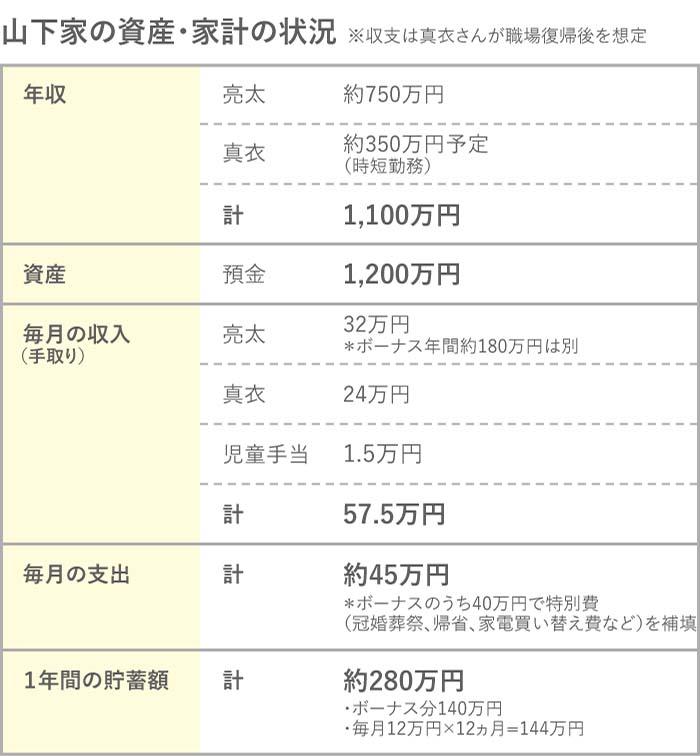

教育費や住宅購入資金は、金額が大きいだけに心配ですよね。まずは現状の収支や資産などを伺いながら、今の家計や資産を「見える化」していきましょう。

担当者

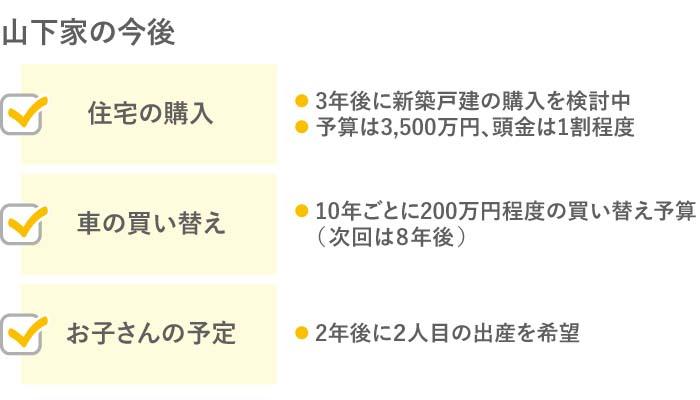

次に、今後予定しているライフイベントをお伺いします。

担当者

ライフイベントをふまえ、数年以内に必要になるお金を目的別に色分けしておくと、計画が立てやすくなります。住宅ローンは、頭金1割程度で組まれる予定ですね。諸費用が約200万円と想定すると、住宅購入費として約550万円が必要になります。

亮太さん

諸経費も入れると、どうしてもまとまったお金が出ていってしまいますよね。

担当者

そうですね。ただ、預金で1,200万円をお持ちなので、頭金と諸経費分の550万円は「使いみちの決まっているお金」として今の貯蓄の中で確保しておくのがよいと思います。

また、「当面の生活費として確保しておくお金」(生活予備費)として、月の支出の6ヵ月分を用意しておくと安心です。山下様の場合、毎月45万円×6ヵ月分で約270万円になりますね。

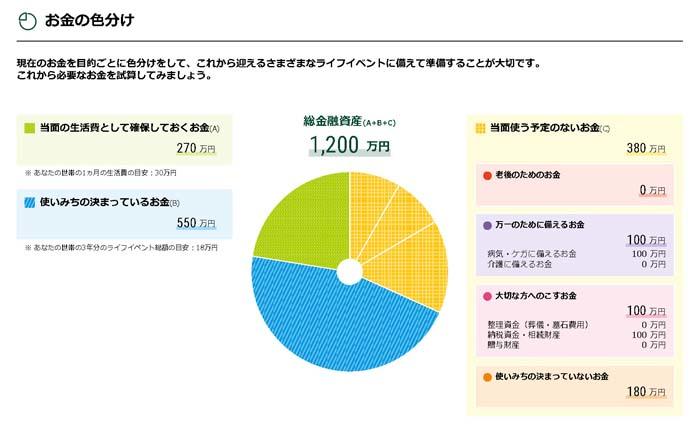

山下家のお金の色分け

担当者

そうすると「当面使う予定のないお金」(余剰資金)380万円が見えてきました。

この余剰資金の一部を資産運用に回すことを検討してはいかがでしょう? また、毎年の貯蓄額が約280万円あるのでその一部でも資産運用を検討できますね。

亮太さん

しばらく使う予定のないお金なら、預金で持っているより、積極的に資産運用に回した方が良さそうだね。

真衣さん

そうね。住宅購入費や生活予備費は確保できているから、毎月の貯蓄分からも資産運用に回すことができそうね。

担当者

お子さまの教育にかかる費用ですが、教育費は大学進学前後(17〜18歳)がピークだと言われています。そこに向けて、投資信託の積立や保険を活用して、時間を味方にリスクを分散しながら準備できると良いですね。

例えば「つみたてNISA」などはおすすめです。少額から始められますし、投資信託で運用して得た利益が、最長20年間非課税になります。

亮太さん

「つみたてNISA」は最近よく聞くので、気になっていました。次の面談で詳しく聞いてみたいなぁ。

担当者

次回の面談までに、資料や書類をお送りしますので、見ておいてくださいね。

1回目のオンライン面談が終了。後日、生涯の収支や資産状況が分かるライフプランシミュレーションや投資商品に関する書類などが届きました。

<ポイント>

自宅にいながら、プロのコンサルティングが受けられる!

オンライン面談は、土日や祝日や銀行の営業時間外にも相談可能。最初に1回目(1時間)の枠を予約すると、担当のコンサルタントがつき、2回目の以降も引き続き相談できます。

1回目の面談で、資産運用への興味が増した山下さん夫婦。事前に届いた資料も夫婦で読み込み、2回目の相談がスタート。

亮太さん

ライフプランシミュレーションを見て、ひとまずお金が足らなくなることはなさそうだと安心しました。

担当者

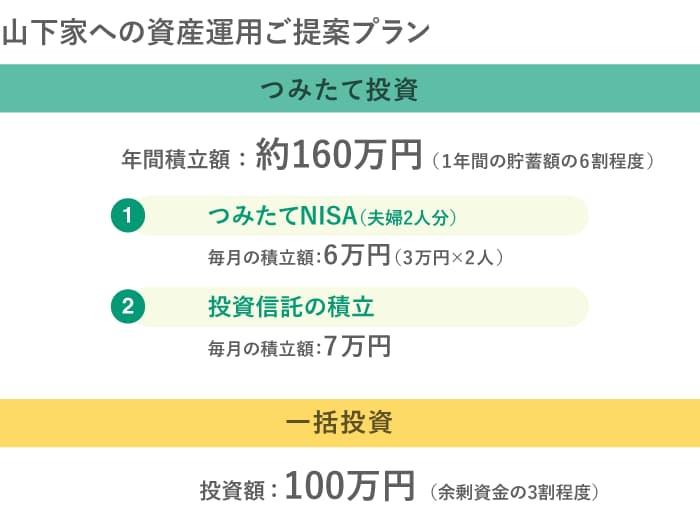

シミュレーション結果からも特に改善点はなかったので、前回の面談をふまえて、今回は山下さんご夫婦のための具体的な資産運用プランをご提案します。

担当者

お子さまの教育費はもちろん、ご夫婦の老後資金を投資信託の長期の積立で安定的につくっていくことを目指すプランです。

毎月の積立額は、今後の収支の変化に合わせて、いつでも見直しができます。

さらに個人年金保険への加入を検討しても良いと思います。

亮太さん

送ってもらった資料も読みました。まずは教育費に備えるために、すぐに「つみたてNISA」をはじめたいと思いました。

担当者

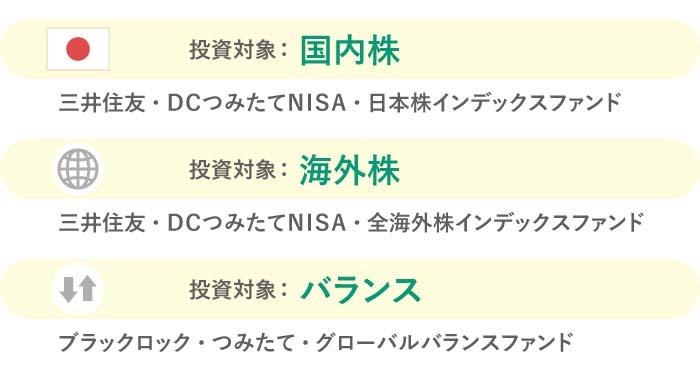

承知しました。つみたてNISAの対象商品として、三井住友銀行では「国内の株式」「全海外の株式」「バランス型」の3つの投資信託をご用意しています。

真衣さん

たくさんあると迷ってしまうけど、商品が絞られているから、選びやすいわね。

担当者

教育資金のように使う時期や用途が決まっている場場合は、リスクを分散できる「バランス型」が向いています。投資が初めての方にもおすすめのタイプです。

より積極的に資産運用したいなら「日本の株式」「全海外の株式」が選択肢になります。

もちろん、組み合わせることも可能ですよ。

説明を受け、亮太さんは「日本の株式」「全世界の株式」の投資信託を積み立てることに。一方、真衣さんは「バランス型」ではじめることに。手続き方法の説明を受けて、2回目の面談が終了しました。

<ポイント>

資産形成の具体的なアドバイスがもらえる!

投資初心者・経験者問わず、相談者に最適な資産運用の方法について、具体的なアドバイスがもらえるオンライン面談。

相談内容に合わせて必要な資料を画面上で共有し、投資の商品や仕組みなどの分かりやすく説明してもらえます。

2回目の相談後、つみたてNISAの口座を開設して資産運用の第一歩を踏み出した山下さん夫婦。

真衣さん

事前に説明してもらったから、投資信託用の口座開設もスムーズだったね。出産前に今後のお金の不安が解消できてよかった!

亮太さん

出産後に落ち着いたら、保険やつみたてNISA以外の投資信託のことも相談にのってもらおう!

投資信託の商品特徴や購入方法までアドバイスをしてもうことで、資産運用をはじめられ、「オンライン面談」に満足している様子です。

資産運用やマネープランについてプロに相談したい方は、山下さん夫婦のようにまずは「オンライン面談」を活用してみませんか?

三井住友銀行の「 オンライン面談 」をやってみる

「オンライン面談」はこんな人におすすめ!

スペシャルコンテンツ

キャンプ場経営の夢に向け、10年以内に500万円を準備したい! 再婚夫婦でお互い養育費の収支がある2児のママ、ちょこさんの家計改善

スペシャルコンテンツ

夫が転勤になり自分が仕事を辞めることになっても、お金の不安なく暮らしたい! 世帯年収1,300万円の2児のママ、ゆみさんの家計改善

スペシャルコンテンツ

定年までにあと400万円貯めたいけど、毎月の収支が赤字続き……。 社会人の子どもとふたりで暮らす、たっつーさんの家計改善

スペシャルコンテンツ

【マンガでわかる!】子どもの将来に備えたい! 教育資金を貯めるなら「つみたてNISA」

スペシャルコンテンツ

【マンガでわかる!】自分の可能性を広げたい! アプリで楽々管理「つみたてNISA」

スペシャルコンテンツ

年金はいくらもらえる? 老後資金はいくら必要? 年金試算シミュレーションでチェックしてみた!