前の記事

退職金、わたしはもらえる? 退職金制度を知り、将来に備えよう

2022.12.14 退職金のすべて。

退職金を受け取ったときにかかる税金は、所得税と住民税です。

所得税も住民税も「1年間の所得額(収入から必要経費を差し引いた額)の合計」に所定の税率をかけて算出します。

その名の通り所得額に応じて発生する税金です。

収入のすべてが課税対象になるわけではなく、各種所得控除によって差し引かれた後の「課税所得」に対して税金が発生します。

居住する都道府県や市区町村に収める税金です。住民税は、その時の1月1日時点に居住していた場所に納税します。

住民税も所得税同様、所得金額に応じて金額が変動し、前年の所得額に応じて税率が変わる「均等割」と、一律10%の「所得割」で構成されています。

東日本大震災からの復興を目的とした施策を実施するために施行された税金で、2013年1月1日から2037年12月31日までに生じた所得に対して発生する税金です。

復興特別所得税は、所得税率に2.1%をかけることで計算できます。

退職金を一度にまとめて(一時金として)受け取るのか、分割して(年金として)受け取るのかによって課税方法が異なるため、以下の表にまとめました。

このように、受け取り方によって「退職所得」か「雑所得」かに分類されます。 細かい計算方法や、受け取り方による税金額の違いについては後述しますが、いずれにしても「退職金には税金がかかる」ということを覚えておきましょう。

退職金には所得税や住民税といった税金がかかりますが、社会保障的な役割を持っているため、税制上の優遇措置があります。

どのように優遇されているのか、また実際の税金の計算はどうなっているのかを確認していきましょう。

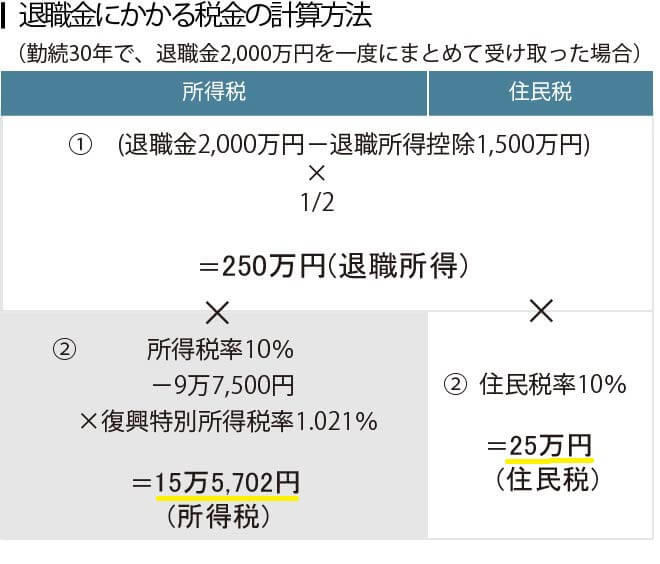

上記の計算例では、退職金を一時金で受け取った場合の税金は、合計40万5,702円(所得税15万5,702円+住民税25万円)でした。

計算式を見ると、まず「退職所得控除額」が1,500万円差し引かれた上で、2分の1にする計算になっているため、退職金2,000万円全体に税金がかかるわけではなく、課税所得が250万円に軽減されているのがわかります。

退職所得控除とは、「課税対象の所得」から差し引ける金額のことで、一言で説明すると「税金がかからない部分」です。では、所得税と住民税の計算方法についても改めて確認してみましょう。

この例の場合、課税所得は250万円となりますので、所得税は以下の計算式で求めることができます。

(課税所得250万円 × 所得税率10% - 9万7,500円)× 復興特別所得税102.1%

= 15万5,702円

住民税は課税所得に対して10%がかかりますので、この場合は25万円がかかります。これらを合計すると、退職金2,000万円にかかる所得税・住民税の合計額は合計40万5,702円となるのです。

このように退職金の計算では、差し引ける控除額が大きくなっているため、退職金にかかる税金を抑える課税体系になっているのです。

退職金そのものの計算方法はこちらの記事で解説していますので、あわせて確認してください。

【関連記事】退職金、いくらもらえる? 自分で計算して老後の生活を考えよう

先ほどの計算からわかるとおり、退職金にかかる税金は税制上優遇されています。

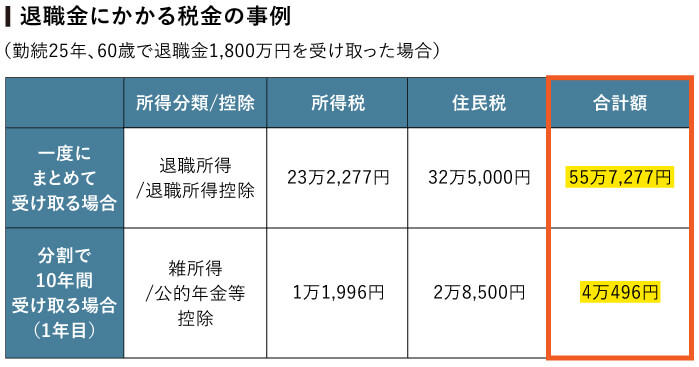

ただ、退職金を一時金で受け取るか、年金として受け取るかによって課税方法が異なるため、納める税金は変わってきます。結論から言うと、多くの場合は年金形式で受け取るよりも、一時金として受け取ったほうがかかる税金を抑えられる可能性が高いといえるでしょう。それでは、具体的に税金額がどう変わるのか、以下の事例を参考に見てみましょう。

一見すると、「年金で受け取るほうが、税金は安い」と感じるかもしれません。

たしかに、退職金を年金で受け取った場合、初年度については公的年金の受給がない分、税金額は少なめになっています。

しかし、今後65歳から公的年金の受給が開始すれば、初年度以降の税金額は変わってきます。また、退職金の残額は預金として保管されるわけではなく、運用されます。残額の運用が好調だと、受け取る退職金の総額は増えるため、それに比例して税金額も増えてしまいます。運用が不調でも、受け取る退職金額が減らない仕組みを導入している企業が多いです。

退職金を年金で受け取る場合は、退職後の生活によって毎年の税金が変動します。税金は、退職金の運用状況、公的年金の受給額、扶養親族の有無、医療費控除など各種控除の適用など、さまざまな要素で決まります。

これから先10年分の税金を正しく計算することはできませんし、税金額だけで一時金形式と年金形式とを比較するのは困難です。

一時金か年金かで悩んだら、税金額で比較するより、「退職金をどのように使っていきたいのか」を考え、適した方法を選ぶのがおすすめです。

一時金でも年金でも、退職金にかかる税金は、それぞれ以下の条件を満たせば確定申告は不要です。

確定申告が不要でも、確定申告すれば税金がお得になるケースがあります。

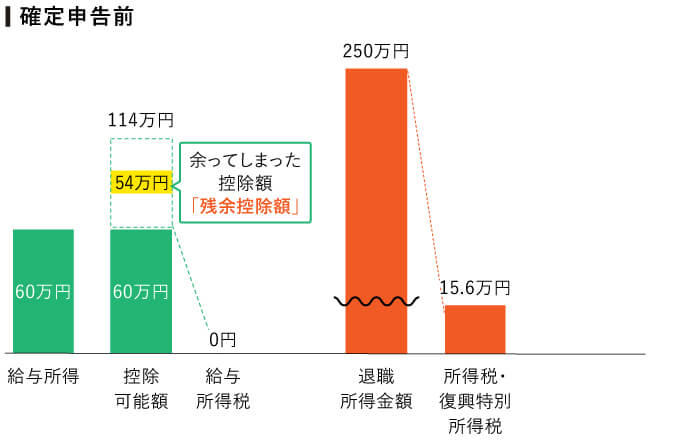

「退職所得の受給に関する申告書」を提出し、退職金の納税が済んでいる方でも、退職した年の給与所得が少ない場合は、確定申告で源泉徴収された所得税の一部が戻ってくる可能性があります。

税金が戻ってくる可能性があるのは、その年の給与所得から「各種控除(扶養控除や配偶者控除など)」を引ききれなかった場合で、かつ、所得税のみが対象です。

たとえば、妻と子どもを扶養している方が1月に退職し、給与所得が60万円だった場合、その方が差し引ける控除額は最低でも114万円※あります。

本当は114万円引けるのに、給与所得が60万円だと、使いきれない控除額が54万円余ってしまいます。

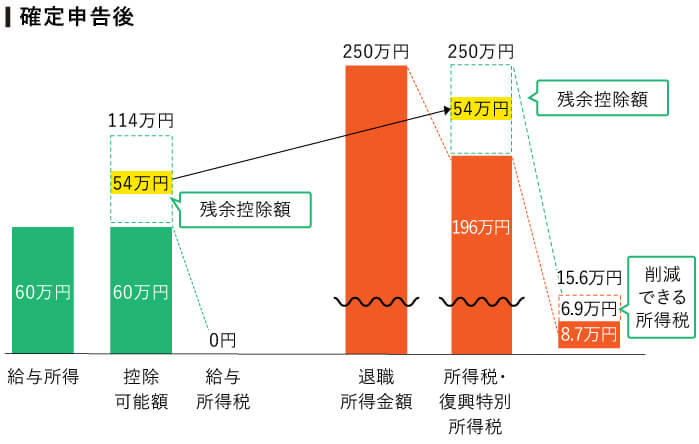

その54万円を退職所得に充てれば、退職金から源泉徴収された税金の一部が戻ってくるのです。

退職所得金額が250万円の場合、所得税・復興特別所得税の合計額は約15万6,000円です。しかし、54万円の控除を充てれば退職金の課税所得は196万円になるため、所得税と復興特別所得税の合計額は約8万7,000円です。

つまり、所得控除54万円の適用で、退職金にかかった所得税が約6万9,000円(15万6,000円−8万7,000円)戻ってくる計算になります。

このように、退職月によってその年の給与所得が少なくなる方は、確定申告をすれば源泉徴収された税金(所得税)が戻ってくる可能性があるので、覚えておきましょう。

退職金を年金で受け取り、所得税が源泉徴収されている方でも、以下のケースに該当すれば、税金が安くなる可能性があります。

もしいずれかに該当する場合は、確定申告で正しい課税所得を申告すれば、払いすぎた所得税が戻り、翌年の住民税を軽減できる可能性があります。

税金を取り戻す申告のことを、「還付申告」と呼びます。

退職金を一時金で受け取る場合も、年金で受け取る場合も、還付申告は確定申告時期と関係なく、その年の1月1日から5年間有効なので、覚えておきましょう。

還付申告で所得税を戻してもらう手続きをすれば、住民税の申告も自動的に行われます。

退職金を受け取るときは、所得税と住民税がかかります。

いずれも退職金をまとめて受け取るか、分割で受け取るかによって課税方法が異なる点に注意しましょう。

所得税や住民税の計算は複雑ですし、納税する方の状況によって税金額は変わります。そのため、どちらの方法が良いとは一概に言えません。

退職金にかかる税金で大切なポイントは、

の3つです。

これらを参考に、ご自身の税金について考えてみてください。

また、退職金をどのように受け取り、どのように活用するのかは老後の生活を送るうえでとても重要です。三井住友銀行では、退職金の運用に関する相談やお得な運用プランをご用意しておりますので、ご検討されている方はぜひ以下のページもご参照ください。

▼三井住友銀行でお得に退職金を運用!

退職金の運用は資産づくりセットで

: 三井住友銀行

服部 椿(はっとり つばき)

ファイナンシャル・プランナー。金融代理店での勤務経験と、自身の投資経験を活かしたマネーコラムを多数執筆中。子育て中のママFPでもあるため、子育て世帯向けの資産形成、ライフプラン相談が得意。ファイナンシャル・プランニング技能士2級。