�O�̋L��

�ސE���̕��ρE����́H �Α��N���E��ƋK�́E�Ǝ�E�w��ʂɏЉ�

2022.12.14 �ސE���̂��ׂāB

�́i1997�N���j�́A��ЂɑސE�����x�����邱�Ƃ�������O�ł����B

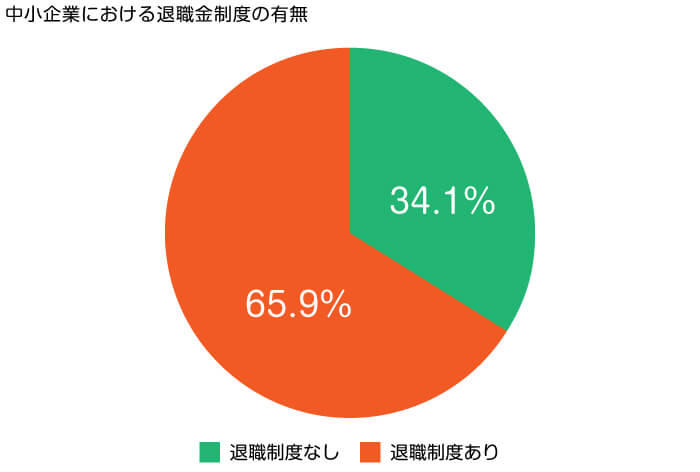

�������A�����s�Y�ƘJ���ǂɂ��ƁA2020�N�̒�����Ƃɂ�����ސE�����x�����Ă��Ȃ���Ƃ̊�����34.1%�ɂ̂ڂ��Ƃ����������ʂ�����܂����B�ސE�����x�̂Ȃ�������Ƃ̊������A���悻3�Ђ�1�Ђقǂ���Ƃ������Ƃł��B

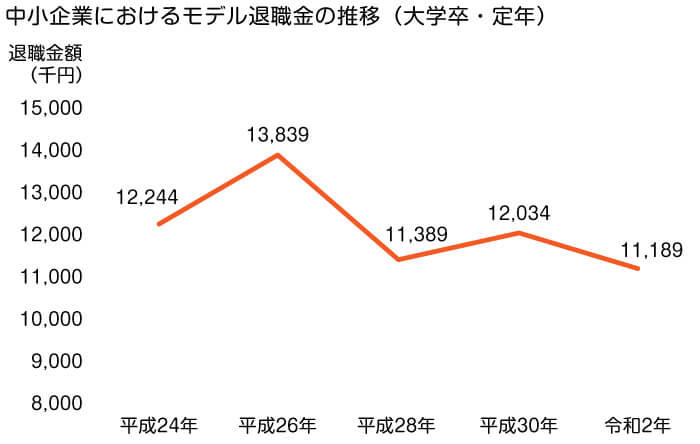

�܂��A�ސE�����x�������Ă��ސE�����������X�ɒቺ���Ă����Ђ������Ȃ��Ă��܂��B

�u�����̉�Ђɂ͑ސE�����x���Ȃ��̂ŁA��@�ł́H�v�Ǝv���������������邩������܂��A�@���ł̎x�����`���͂Ȃ��̂ň�@�ł͂���܂���B

�������A��Ђ̋K���Ɂu�ސE�����x����v�ƋL�ڂ�����ꍇ�ɂ͎x�����`��������܂��̂ŁA�C�ɂȂ���͏A�ƋK�����m�F���܂��傤�B

�ސE�����x�����Ă���A���邢�͎x���z�������Ă��Ă������ŁA��ƌ^�m�苒�o�N���iDC�j�����Ă����Ƃ͑����Ă��Ă��܂��B��ƌ^�m�苒�o�N���ɂ��ďڂ����m�肽�����́A�ȉ��̋L�������Гǂ�ł݂Ă��������B

�y�֘A�L���z�ސE���Ɗm�苒�o�N���̈Ⴂ�H �ސE�����炦�Ȃ��ƂȂ�O�ɐ��x�⊈�p���@�𗝉����悤

���O��Z�F��s�̊�ƌ^���o�N����m�肽����

��ƌ^�m�苒�o�N��

�F �O��Z�F��s (smbc.co.jp)

�Ȃ��ɂ́A�u�ސE�����x���Ȃ���Ђœ����Ȃ�đ����v�Ǝv���������������邩������܂��A�����Ƃ�����܂���B�ȉ��ł́A�ސE���̂Ȃ���Ђœ����ۂ̃����b�g���݂Ă݂܂��傤�B

�ސE�����x�̂����Ђ́A�ސE�����x�������߂ɖ����́u���^�v��u�ܗ^�v���������A���̕���ʂɐςݗ��Ăď������Ă��܂��B

�ސE�����x�̂Ȃ���Ђł͂��̕K�v���Ȃ����߁A���^��ܗ^�������X���ɂ���܂��B

�ސE���́A������ЂŒ��������قǂ��炦����z�������Ȃ�܂��B

�t�ɓ]�E�������i����j���ɂƂ��ẮA�]�E�������_����ސE���̐ςݗ��Ă��X�^�[�g����̂ŁA���炦����z�����Ȃ��Ȃ�܂��B

�]�E�������i����j���́A�ސE�����Ȃ��Ă����^��ܗ^�����߂̉�Ђœ����A�����őސE����p�ӂ�����������ƌ����܂��B

�ސE�����x�������Ă��A��Ђ́u�Ɛш����v��u�|�Y�v�Ȃǂ̗\�����ʎ��Ԃɂ��A�ސE���J�b�g�⌸�z�ɂȂ邱�Ƃ�����܂��B

�ŏ�����ސE�����x���Ȃ���Ђœ����Ă���A���̂悤�Ȃ��Ƃɉe������邱�Ƃ͂���܂���B

�ސE�����x���Ȃ��ꍇ�A�V��̐����͔N���Ƃ���܂ł̒��~����������ɂȂ�܂��B���ώ��������тĂ���W��A�V��Ɏg���邨�����ސE���Ƃ��Ďx������Ȃ����Ƃɂ��ẮA�傫�ȉe��������ƍl���Ă悢�ł��傤�B

�ސE�����x������Ȃ��ꍇ�A�N���͂�������炦��̂��A�V��̐�����͂ǂ̂��炢�Ȃ̂�����������m�F���Ă����܂��傤�B

�ȉ��̃y�[�W�ŏ����̔N���z�����Z���邱�Ƃ��ł��܂��̂ŁA���Њ��p���Ă݂Ă��������B

���N���z���V�~�����[�V�������Ă݂悤�I

�O��Z�F��s�F�N���V�~�����[�V����

��ЂɑސE�����x���Ȃ��ꍇ�A�V�㐶�����s���ɂȂ���������ł��傤�B

�����ł����ł́A�V��̎��x����̓I�ɃV�~�����[�V�������Ă����܂��傤�B

����́A2�l��炵�̕v�w���ɂ��܂��B

�܂��́A�v�w�����炦��N���z�ɂ��Čv�Z���܂��傤�B

����̗�ŁA�v�w������N�����z�͉��L�̒ʂ�ł��B

�@+�A+�B=6,013.8���~�c�C

������N�������炦��̂��̏ڍׂ́A������̋L�����Q�l�ɂ��Ă��������B

�y�֘A�L���z�N���̎z�`�킽���͂�������炦��H�N��E�N���E�E�ƕʂɉ���`

���ɁA�v�w2�l�̐�����ɂ��čl���܂��B

�����ی������Z���^�[�̒����ɂ��ƁA�v�w2�l�̘V����Œ����퐶����́A������22.1���~�ł��B

�������Œ���̐�����Ɓu�l�t�������v��u��v�Ȃǂ̗]��I�Ȃ��Ƃ͍l������Ă��܂��A�˔��I�ȏo��ɂ��Ή�����K�v������̂ŁA������x�̗]�T����������K�v������܂��B

������65�Έȏ�̕v�w�̐�����̕��ς͖�27���~�ł��B

����̗�ł́A2�l�Ƃ����{�l�̕��ώ����ŖS���Ȃ邱�Ƃ�z�肵�Ă���̂ŁA�v�̒�N�ォ��2�l�ňꏏ�ɐ�������̂�21�N�Ԃł��B

���̂��Ƃ���A�v�w���ꏏ�ɉ߂���21�N�Ԃ̘V��̓��퐶����́A���L�̒ʂ�ł��B

{�i27���~/���j�~12����}�~21�N=��6,804���~�c�D

��������X�ɁA�v���S���Ȃ��Ă���Ȃ�1�l�Ő������邱�Ƃ��l����K�v������܂��B

������65�Έȏ�̒P�g�̐�����̕��ς͖�16���~�ł��B

���̂��Ƃ���A�c���ꂽ�Ȃ�1�l�Ő�������̂ɕK�v�ȋ��z�͉��L�̒ʂ�ł��B

{�i16���~�j�~12����}�~11�N�ԁ���2,112���~�c�E

�����܂��A�v�w���V��ɂ����璙�����Ă����K�v�����邩�Ƃ����ƁA

�i�D�v�w2�l�̐�����6,804���~ + �E�Ȃ̐�����2,112���~�j- �C�N�����z6,013.8���~

=��2,902.2���~�ł��B

����̗�͂����܂ŕ��ϒl�Ƃ��ĎQ�l�ɂ��Ă��������B

���ώ����܂Ő������ꍇ�A���x�V�~�����[�V����������ƃ}�C�i�X�ɂȂ邱�Ƃ��킩��܂����B

������ƌ����Ĕߊς���K�v�͂���܂���B

�}�C�i�X��₤���@�̂ЂƂƂ��āA�����Ŏ����̘V�㎑����p�ӂ���uiDeCo�i�C�f�R�j�v�Ƃ������x������܂��B�������̂́u�l�^�m�苒�o�N���v�ł��B

iDeCo�́A�����Ŋ|�����x�����A�����ʼn^�p���@��I�сA����60�Έȍ~�ɐςݗ��Ċz�����܂��B�|���͌�5,000�~�����Ƃ���y�ŁA�|�����x�������Ƃ����A�^�p�����A���Ƃ��ɂ��ŋ��������Ȃ邱�Ƃ��ő�̃����b�g�ł��B

�^�p���@�͒���a����ی������łȂ��A�����M���̂悤�ȓ��������i���I�Ԃ��Ƃ��ł��A�^�p���ʂɂ�茳�{�i�|���̑��z�j�����藘�v���o��\�����A������đ������Ă��܂��\��������̂Œ��ӂ��K�v�ł��B

���̂��߁A�u���i�i�^�p���@�j�v��u���Z�@�ցv�̑I�ѕ��͂ƂĂ���ł��B�܂��͏��i�����߁A���̏��i����舵���Ă�����Z�@�ւŌ������J���悤�ɂ��܂��傤�B

���i�Ƌ��Z�@�ւ̑I�ѕ��̏ڍׂ͂�����̋L���Ő������Ă��܂��B

�y�֘A�L���ziDeCo�i�C�f�R�j�ł������߂̏��i�E���Z�@�ւ͂ǂ�H ��̓I�ȑI�ѕ������

������ł��킩��₷������I

�O��Z�F��s��iDeCo

�����ŘV�㎑����p�ӂ�����@�Ƃ��āAiDeCo�����Љ�܂������A���ɂ����L�̂悤�ȏ������@������܂��B

��N��ɂ��炦��ސE�����Ȃ��V�㎑���ɕs�����c��ꍇ�́A�����̂������畛�Ƃ�_�u�����[�N�Ȃǂ��s���Ď�����ꏊ�𑝂₷���Ƃ��d�v�ł��B

���C�e�B���O��WEB�f�U�C���ȂǁA�X�L��������������̂�A���������T�C�g��|�C���g�����ȂǃX�L�}���Ԃ��g���Ď��g�ނ��Ƃ��ł�����̂�����܂��B

���܂łɂ����璙�߂�A�Ƃ����ڕW�𗧂ĂāA���g�݂₷�����̂�����Ύ��g��ł݂�̂��悢�ł��傤�B

�ی���Ђɖ����|�������A��ʓI��65�Έȍ~�Ɂu�ꎞ���v�܂��́u�N���v�Ƃ��Ă�������邱�Ƃ��ł��܂��B��������炦��N���i���I�N���j�ɑ��āA���I�N���Ƃ������܂��B

iDeCo�Ǝ��Ă��܂����AiDeCo�͉^�p����ŋ��z���ς�邽�߁A�������Ɂu������������炦�邩�v���킩��܂���B

�~���Ă̌l�N���ی��ł���A�������Ɂu������������炦�邩�v���킩��܂��B�~���ĂƂ́A���{�~�ŕی������x�����A���{�~�ŔN������邱�Ƃ������܂��B

���l�N�����l���������

�O��Z�F��s�̌l�N���ی�

�I�g�ی��͐����ی��̈��Œ��~��������A���Ɖ��Ԗߋ���������̂��قƂ�ǂł��B���̉��Ԗߋ���V�㎑���Ƃ��Ċ��p���邱�Ƃ��\�ł��B

��������̂��Ƃ��������ۂ̕ۏ���ꐶ�U�m�ۂł���I

�O��Z�F��s�̏I�g�ی�

�݂���NISA�Ƃ́A2018�N1�����X�^�[�g�������z������ېŐ��x�ł��B���z����ϗ��������n�߂邱�Ƃ��ł��邽�߁A�����o���̏��Ȃ��l�����Y�^�p���n�߂₷����ېŐ��x�ł��B�����E�ϗ��E���U�����ɂ���ă��X�N��}�����^�p���ł��邱�Ƃ������ł��B

iDeCo�̂悤�ɖ����̓������\�ŁA�Œᓊ�����z�͋��Z�@�ւɂ��قȂ�܂��B

�N�Ԃ̓�������z��40���~�ł��B

�ςݗ��Ă������́A�V�㎑���Ƃ��ė��p���邱�Ƃ��ł��܂����A�^�p���Ԃ�20�N�ȓ��ł���_�ɒ��ӂ��K�v�ł��B

iDeCo�Ƃ̎�ȈႢ�́A���L�̂Ƃ���ł��B

������ɂ��Ă��A�ސE���Ƃ��Ď����ł�����p�ӂ���ꍇ�A�J�n�����͑�����Α����قǗǂ��ƌ����܂��B

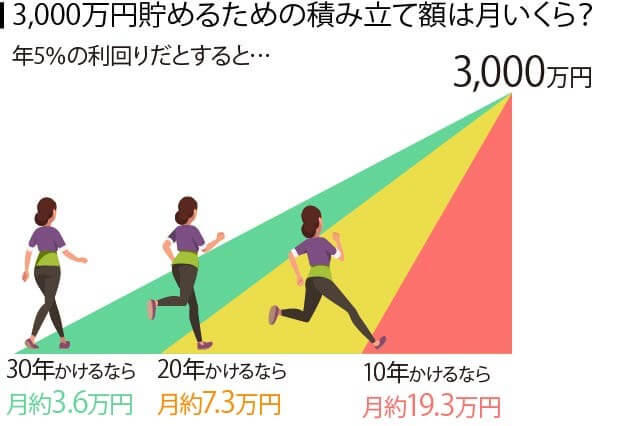

�ȉ��̐}�����Ă��炤�ƁA�������z�߂�ꍇ�A������������n�߂����������Ȃ����߂��邱�Ƃ��킩��܂��B

���u�݂���NISA�v���x�̃|�C���g���ڂ����m�肽������

�O��Z�F��s�݂̂���NISA

����́A�ސE���Ȃ��̉�Ђœ����ꍇ�̃����b�g��A�ǂ��������������K�v���ɂ��ĉ�����܂����B

�u�����̉�Ђ͑ސE�����Ȃ����瑹���I�v�ƈ�T�ɔ��f�����A ���^��ܗ^�A�������ԂȂǂ𑍍��I�Ɍ��Ĕ��f���邱�Ƃ��K�v�ł��B

�\�����ʓ|�Y�E�Ɛш����Ȃǂ�����܂�����A�ނ����Ђ���x�������ސE�����ŏ����炠�Ăɂ����ɁA�����ŘV�㎑����p�ӂ���������ʓI�ɗǂ������Ƃ������ƂɂȂ邩������܂���B

�ސE�����x�̂Ȃ���Ђœ������́A iDeCo�i�C�f�R�j�Ȃǂ����p���đ��߂ɘV�㎑���̏������͂��߂܂��傤�B

���쎛 �����i���̂ł� �Ȃ�݁j

2���̕�̌o������A�ƒ�̐ߖ�p�ȂǂӂƂ���t�@�C�i���V�����v�����i�[�B��w����ɂ͒n���w���U���A�}�[�P�e�B���O�ɂ��Ă̌������s���B���̎��̌o������h�����u�ڋq�����߂���͉̂����H�v�u�ǂ̂悤�ɍœK�Ȍ`�ɂ��邩�H�v�Ƃ��������́E�l�����ӂƂ���B�t�@�C�i���V�����E�v�����j���O�Z�\�m2���B

�ސE���̂��ׂ�

�ސE���A�킽���͂��炦��H �ސE�����x��m��A�����ɔ����悤

�ސE���̂��ׂ�

�ސE���ɂ��ŋ���������I �����ɂ��Ⴂ��T���ɂ��ĉ��

�ސE���̂��ׂ�

�ސE���̕��ρE����́H �Α��N���E��ƋK�́E�Ǝ�E�w��ʂɏЉ�

�ސE���̂��ׂ�

�Α�3�N�̑ސE���͂�����H �����v�Z���@���Љ�I

�ސE���̂��ׂ�

�n���������E���ƌ������̑ސE������̌v�Z���@�H ����͂ǂ��Ȃ�H

�ސE���̂��ׂ�

������Ƃ̑ސE������́H ����͂ǂ��Ȃ�H