前の記事

投資信託とは?基本的な仕組みからメリット・デメリットまで徹底解説

2024.6.27 投資初心者 はじめの一歩

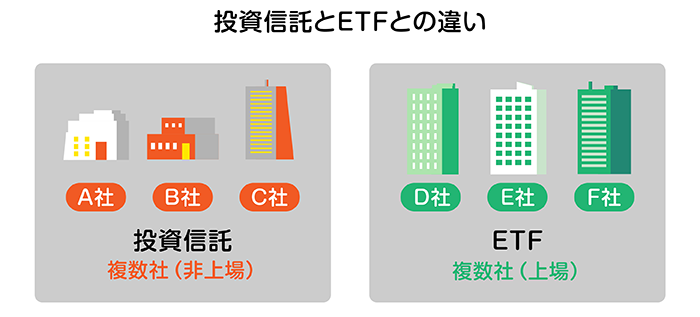

まずは投資信託とETF(上場投資信託)がどういう金融商品なのか、それぞれの概要を確認していきましょう。

投資信託とは、多くの利用者から集めた資金をまとめ、運用の専門家がその資金を使って株式や債券などのさまざまな資産に分散投資・運用する金融商品です。

投資信託の運用成果が分配金という形で支払われたり、再投資されたりするため、投資信託の購入は資産形成に役立ちます。また、投資信託の価格が購入時よりも上がった際に売却して得られる売却益を期待することもできます。

なお、投資信託のことをファンドともいいます。投資信託について詳しく知りたい方は「 投資信託とは?基本的な仕組みからメリット・デメリットまで徹底解説 」もチェックしてみてください。

ETFは「Exchange Traded Funds(エクスチェンジ・トレーデッド・ファンズ)」の略で、日本語では「上場投資信託」といいます。一般的にアルファベット3文字でETFと呼ばれるためどのような商品かイメージしにくいですが、その名のとおり、証券取引所に上場している投資信託のことです。

つまり、ETFは投資信託の一種であり、前述した投資信託同様、運用の専門家が利用者から集めた資金でさまざまな資産に分散投資・運用する金融商品です。なお、ETFを購入または売却する際には、株式売買と同じように証券取引所を介して行います。

共通点もある投資信託とETFですが、両者の間には下表で示すような違いがあります。

下の表は横にスクロールできます

| 投資信託 | ETF(上場投資信託) | |

|---|---|---|

| 上場有無 | していない | している |

| 販売会社 | (その投資信託を取り扱う)証券会社・銀行など | 証券会社 |

| 取引価格 | 発注後に1日1回計算される基準価額 | 場中リアルタイムで変動する市場価格 |

| 取引可能時間 | 販売会社が決める時間 | 取引所立会時間 |

| 発注方法 | 基準価額がわからない状況で注文 | 成行/指値注文ができる |

| 購入時手数料 | かからないもの(ノーロード)もある | 原則かかるが、かからない証券会社もある |

| 信託報酬 | ETFより高め | 非上場の投資信託より低め |

| 最低購入金額 | 100円(※1)から | 取引価格×1取引単位(※2) |

| 分配金 | 普通分配金・特別分配金 | 普通分配金のみ |

これらの中でも特に知っておくべき違いについて、以下で説明します。

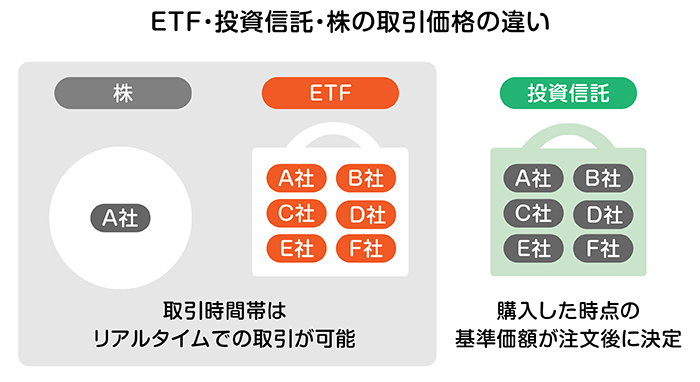

投資を行う際には通常「価格」をもとに購入や売却の注文を行いますが、この価格の決まり方が投資信託とETFでは異なります。

投資信託では、この価格を「基準価額」と呼び、投資信託が組み入れている株式や債券などの時価評価額をもとに1日1回算出されます。基準価額が算出・公表されるのは取引の申し込みを締め切った後であるため、利用者が取引の注文をする時点では実際の取引価格(基準価額)はわかりません。このように、適用価格が未確定の状態でファンドを購入もしくは換金する方法をブラインド方式といいます。

一方、ETFは、株式と同じように市場が開いている時間中はリアルタイムで価格が変動します。そのため価格の変動を見ながらリアルタイムで売買を成立させたり、「○円で購入」というように価格を指定して取引を発注する指値(さしね)注文したりできます。

投資信託、ETFのどちらに投資をする場合でも基本的に「購入時」「保有期間中」「売却時」の3段階で手数料がかかります。

投資信託では「ノーロード」といって、購入時にかかる購入時手数料が不要なものも多くあります。とりわけ新NISAのつみたて投資枠での投資対象となっている投資信託はノーロードのものに限られています。

一方、ETFでは購入時にかかる手数料は株式投資の場合と同じで、証券会社が定める売買委託手数料がかかります。また保有している間にかかる信託報酬は、投資信託やETFの銘柄ごとに異なりますが、一般的にはETFの方が安い傾向にあるようです。

これは、ETFのほとんどが日経平均株価やTOPIX(東証株価指数)など指数の動きに連動するように運用されているため、運用にかかる費用を抑えやすいというのが理由のひとつです。銘柄や保有期間にもよりますが、保有期間中は信託報酬がずっとかかることを考慮すると、ETFでの運用の方が低コストで運用ができる傾向にあります。

分配金の有無や金額は分配方針および決算の結果で決まりますが、投資信託とETFのどちらも、基本的に運用で得られた利益は「分配金」として支払われる仕組みがあります。この分配金には「普通分配金」と「特別分配金(元本払戻金)」の2種類があり、それぞれ以下の特徴があります。

投資信託の場合、普通分配金の他に特別分配金(元本払戻金)が支払われることがあります。つまり、運用成果が基準価額を下回っていても分配金を受け取れる場合があります。一方、ETFでは特別分配金がなく、利益分の分配としての普通分配金のみ支払われます。

ここからは、投資信託とETFのそれぞれについて、メリットとデメリットを確認していきましょう。まずは、投資信託の主なメリット・デメリットを紹介します。

投資信託は最低購入金額が低く、少額からの投資が可能です。具体的には金融機関によって異なりますが、中には100円から購入できる投資信託もあります。少額で投資を始められるため、損をするのが怖い、投資に回せる資金が少ないという方でも始めやすいでしょう。

投資信託は、証券会社や銀行、郵便局など、多くの金融機関で購入できます。ネットバンキングやネット証券でも購入できますが、銀行や証券会社の窓口で購入すれば、担当者から商品選びに関してアドバイスをもらえるでしょう。そのため、普段利用している金融機関で相談しながら選べるメリットがあります。

投資信託の取引では、購入した時点の価格(基準価額)は注文後に決まるため、ETFや株式のようにリアルタイムで価格を見ながら取引注文をすることや、価格を指定して注文することができません。いわば、値段がわからないまま買い物をするのと同じで、予想した価格とかけ離れている可能性もあります。

なお、購入口数や購入金額の指定ができる場合もありますので、購入前に金融機関で確認しましょう。

続いてETFの主なメリット・デメリットを紹介します。

ETFはリアルタイムで値動きを知ることができます。そのうえ特にインデックスETFは、日経平均株価などの指標と連動した投資成果を目指しているため値動きがわかりやすい特徴があります。そのため投資初心者にも取り組みやすいでしょう。

ETFは株式と同様に、取引時間帯はリアルタイムでの取引が可能です。1日のうちに何度でも取引できるため、当日中に利益を確定させることもできます。また、実際の手元資金よりも多くの金額を取引する信用取引も可能です。

投資信託は、分配金を受け取らずに自動的に再投資させることができ、その場合、利息に利息がつく「複利効果」が期待できます。しかしながら、ETFの分配金は現金で支払われ、自動で再投資される仕組みがないため複利効果は期待できません。

これまで説明してきたように、投資信託とETFにはメリットとデメリットがあり、どちらを選べば良いか迷われる方もいるかもしれません。それぞれどのような方におすすめかを、以下にまとめましたので参考にしてください。

少額から始められる投資信託は、投資初心者の方や投資経験が浅い方、少額から積立投資をしたい方におすすめです。また、投資信託は積立投資および、NISAやiDeCoなどの税優遇制度にも広く対応しています。これらを活用しながらコツコツと資産形成していきたい方にも向いています。

ETFは指標に連動する運用を基本としていますので、相場動向に合わせて取引をしたい方におすすめです。値動きも把握しやすいため投資初心者にも取り組みやすく、投資信託よりもコストは低めです。

投資信託とETFには違いも多々ありますが、どちらも運用の専門家が株式や債券などのさまざまな資産に分散投資・運用してくれる金融商品であるため、投資初心者が取り組みやすい商品であると言えるでしょう。どちらかを選ぶ際には、価格が決まるタイミングや手数料、分配金などの特徴の他、新NISAやiDeCoなどの税優遇制度が利用できるかどうかも考慮して検討すると良いでしょう。なお、これらの違いは「どちらが良い」というのではなく、どのように投資をしていきたいかによって向き・不向きが変わってきます。まずは少額で投資信託を買ってみて、慣れてくればETFに投資をしてみるなど、両者を組み合わせて資産形成に取り組むのもおすすめです。

投資を始めてみようと考えている方は、投資信託とETFの組み合わせに加え、三井住友銀行×SBI証券の組み合わせもおすすめです。三井住友銀行のOliveを通じてSBI証券の口座を開設すると、Vポイントが貯まりやすくなります。SBI証券は投資信託とETFの取り扱い商品が豊富で、投資信託は100円からの少額投資ができるなどのメリットがあります。これからの資産形成にこれらの組み合わせをぜひお役立てください。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。