前の記事

特定口座とは?一般口座との違いや確定申告について解説

2024.7.25 投資初心者 はじめの一歩

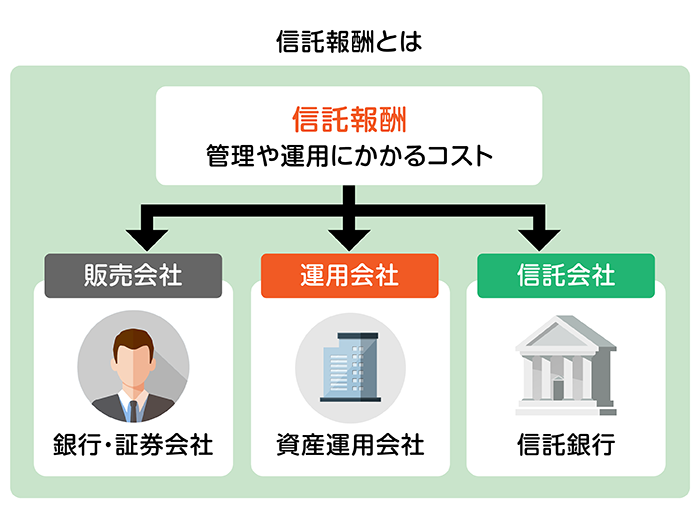

信託報酬とは、投資信託にかかる手数料の一つです。投資信託は投資・運用の専門家が利用者から集めた資金を使って株式や債券、その他さまざまな資産に投資・管理し、運用益を利用者に還元する仕組みの金融商品であり、その管理や運用にはさまざまなコストがかかっています。

利用者は、保有している投資信託の管理や運用をしてもらう代価として、信託報酬を支払います。信託報酬は定額で別途支払うものではありません。投資信託の純資産額にあらかじめ設定された年率を乗じて算出されます。投資信託財産の中から差し引かれる形で間接的に支払います。

差し引かれた信託報酬は、投資信託を販売する「販売会社」、運用の指示を出す「運用会社(委託会社)」、運用会社の指示を受けて信託財産を管理・運用する「信託銀行(受託会社)」の3者に分配されます。

投資信託について詳しく知りたい方は、「 投資信託とは?基本的な仕組みからメリット・デメリットまで徹底解説 」を参考にしてみてください。

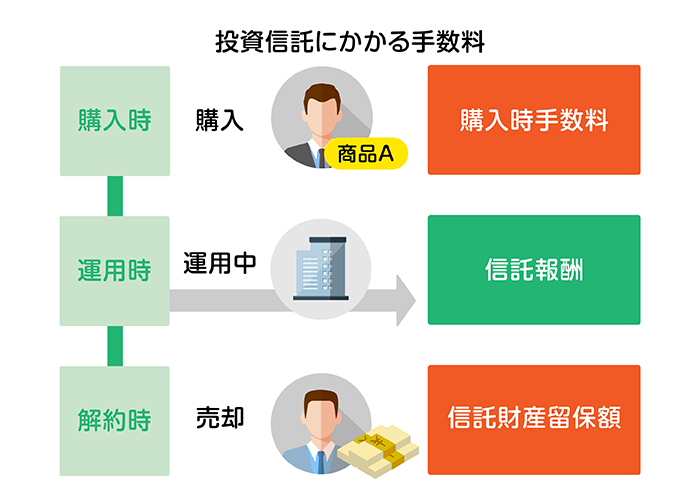

投資信託には、信託報酬の他にも「購入時手数料」や「信託財産留保額」などの手数料もかかります。

購入時手数料は、投資信託を購入する時に銀行や証券会社などの投資信託の販売会社に支払う手数料で、「販売手数料」と呼ばれることもあります。

信託財産留保額は、投資信託の解約(売却)時に支払う手数料です。ただし、運用会社や投資信託の解約手続きをする金融機関に支払うのではなく、解約財産から差し引かれます。なお、購入時手数料や信託財産留保額は、金融機関や購入する投資信託によってかからないものもあります。

その他、監査費用や売買委託手数料といった手数料もあります。

信託報酬が手数料として投資資産から差し引かれると、その分資産形成にも影響が及んでしまいます。投資信託での投資に取り組む際には、信託報酬の相場を知っておくことも大切です。

信託報酬の額の一般的な目安は「純資産総額に対して年率0.2%〜2.5%」と言われておりは、投資信託(ファンド)によって差があります。また、信託報酬には10%の消費税がかかります。

なお、個々のファンドの信託報酬は、投資信託の「交付目論見書」に料率(利用者が負担する料率)とともに、「販売会社」「委託会社」「受託会社」の支払先ごとに料率の内訳も記載されています。購入前に必ず確認するようにしましょう。

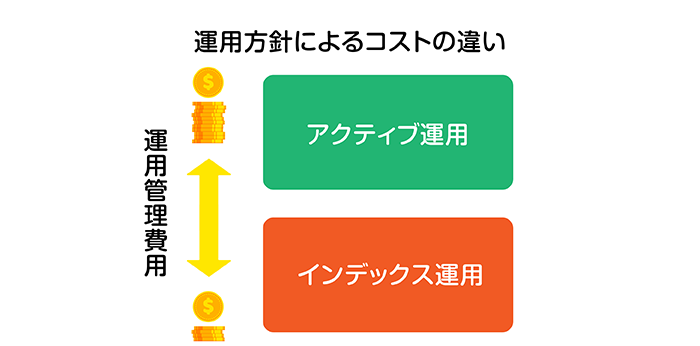

一般的な目安として紹介した信託報酬の水準「純資産総額に対して年率0.5%〜2.5%」でも信託報酬の差には2%の幅があります。これは、投資信託の運用方針・運用方法によって、運用にかかる手間やコストが異なるからです。

例えば、日経平均株価やTOPIX、S&P500など、特定の指数に連動する運用を目指すインデックスファンドの場合は銘柄選定などの運用にかかる手間やコストが小さいため、信託報酬も低めのものが多い傾向です。

一方、市場平均を上回る運用成果を目指すファンド(アクティブファンド)の場合には、銘柄調査や分析、ファンドに組み入れる銘柄の選択、組み入れ比率の検討などファンドマネージャーやアナリストの手腕がより問われ、人的コストがさらにかかります。その分、インデックスファンドに比べて信託報酬が高めになる傾向です。

信託報酬は投資信託財産の中から差し引かれる旨前述しましたが、差し引かれるタイミングも「交付目論見書」に記載されています。基本的に信託報酬は毎営業日に日割で計算されます。投資信託の基準価額が更新される際に信託報酬額が差し引かれます。

効率的な資産形成という点で考えると、運用にかかる手数料はできるだけ低い方が望ましいでしょう。特に信託報酬は投資信託を保有している間、毎日差し引かれますから長期で保有するほど利用者が負担する手数料は増えます。

しかしながら、必ずしも信託報酬が安ければよいわけではありません。信託報酬が安いからといって安易に投資信託を購入すると、「想定していた運用方針と実際は違っていた」というケースも起こり得ます。一般的な信託報酬の目安を基準にしつつ、自分が期待したいリターンや運用スタイルに応じて選ぶようにしましょう。

インデックス型、アクティブ型など、運用方針や運用スタイルが似ているファンド同士でも信託報酬に差がある場合があります。自分がどのようなタイプの投資信託がよいか分かっていれば、同じタイプの中で信託報酬の年率が低いファンドを選ぶとコスト面で有利になります。

しかし、信託報酬だけにとらわれず、実際の運用パフォーマンスも確認することが大切です。アクティブファンドは、インデックスファンドと比較して運用コストが高くなる傾向があると言われています。しかし、市場平均を上回るリターンを目指して運用されるアクティブファンドが高いコストを上回るパフォーマンスを実現できていれば、そのコストは利用者にとって価値のあるものだと言えるでしょう。

なお、運用パフォーマンスを比較する際には、インデックス型かアクティブ型かだけでなく、できるだけ同じ投資対象、同じ投資地域のファンド同士で比べることや、長期間のパフォーマンスを確認することも重要です。

投資信託での投資に取り組む際に、新NISAを利用する人もいるでしょう。新NISAでは投資信託の分配金や売却利益は非課税ですが、信託報酬は新NISAを利用する・しないにかかわらず、通常の金融商品と同様に投資信託財産から差し引かれます。新NISAを利用する場合にも必ず信託報酬を確認し、比較した上で投資信託を選択するようにしましょう。また新NISAでは、信託報酬以外にも通常の金融商品と同様の手数料がかかることは忘れてはいけません。

投資するファンドを選ぶ際は、投資目的に応じて信託報酬を意識しつつファンドを選びましょう。例えば、できるだけ低コストで投資したければ、信託報酬が比較的低いインデックスファンドから選ぶ方法があります。信託報酬が低く抑えられていれば、長期投資により信託財産が増加した場合でも、運用コストを最小限に抑えることができ運用成果を高めることができます。

インデックスファンドよりもリスクを取ってリターンを重視したい場合は、アクティブファンドを選択し、将来性の高い企業や産業に集中投資することで、インデックスファンドを上回る高い成長率を目指すことが可能です。長期投資の場合、信託報酬の総額は大きくなりますが、NISAの「成長投資枠」を利用することで、非課税のメリットを最大限に活かすことができます。

運用コストとパフォーマンスのどちらも重視したいという場合には、新NISAの非課税投資限度枠をうまく活用するのもおすすめです。非課税保有限度枠は再利用ができるため、運用中の商品を売却すると買付額ベースの枠が空き、翌年以降は空いた分の枠を利用して非課税で投資できます。

運用パフォーマンスを重視する場合、選択肢として挙がるファンドの信託報酬が比較的高くなる傾向があります。信託報酬は投資信託を保有し続けるほど負担が増えるため、ある程度のパフォーマンスを確保できれば信託報酬の高いファンドを売却し、新たなファンドに切り替えるという方法もあります。このような場合に非課税保有限度枠を再利用できるのは効果的です。

ただし、つみたて投資枠と成長投資枠のそれぞれで定められている年間投資額を超えて購入することはできないので注意してください。

投資信託で投資に取り組む際には信託報酬を意識することが大切です。信託報酬は、投資枠の運用・管理にかかる手数料として投資信託財産から毎日差し引かれます。信託報酬の目安はありますが、ファンドによって異なります。資産形成の効率を上げるためにも信託報酬が安い方が望ましいものの、必ずしも信託報酬が安いファンドが良いわけではないため、運用パフォーマンスも比較しながら自分の運用スタイルに合うファンドを選びましょう。

運用コストとパフォーマンスのどちらを重視するかによって新NISAのつみたて投資枠と成長投資枠を使い分けるのもおすすめです。どちらも重視したい場合には、非課税保有限度枠の再利用も検討するとよいでしょう。

新NISAで資産形成をするなら、三井住友銀行のOlive×SBI証券をご検討ください。Oliveを通じてSBI証券の口座を開設すると、Vポイントが貯まりやすくなります。貯まったポイントで投資信託などの購入もできるため、投資信託のコストパフォーマンス向上が期待できます。三井住友銀行アプリからSBI証券の投資サイトに遷移して取引が可能です。運用状況や信託報酬をみながらファンドの切り替えもしやすくなるのでおすすめです。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。