前の記事

信託報酬とは?手数料の相場やファンドを選ぶポイントを解説

2024.8.1 投資初心者 はじめの一歩

S&P500(エスアンドピー500)の正式名称は、「Standard & Poor's 500 Stock Index(S&P500種指数)」です。まずは、このS&P500について理解を深めましょう。

S&P500は、米国の代表的な株価指数の1つで、米国の大手企業約500社の時価総額をもとに算出されています。ニューヨーク証券取引所やNASDAQに上場しているこれらの企業は、時価総額や流動性、業種などを考慮して選ばれています。S&P500は米国株式市場の時価総額の約80%をカバーしており、同国の経済動向を反映する重要な指標といえるでしょう。また、S&P500に連動するインデックスファンドは、低コストで分散投資ができる金融商品として人気を集めています。

S&P500の構成銘柄として選ばれるためには、いくつかの厳しい基準をクリアする必要があります。まず、時価総額が82億ドル以上、浮動株(市場で売買されている株)比率は50%(41億ドル)以上であることが求められます。加えて、直近4四半期連続で黒字を維持していることも重要な条件の 1つです。これらの基準を満たしたうえで、S&P500独自のセクターバランスを考慮して銘柄が選定されています。

S&P500の構成上位10銘柄(2024年5月31日現在)

下の表は横にスクロールできます

| 銘柄 | 業種 |

|---|---|

| マイクロソフト | 情報技術 |

| アップル | 情報技術 |

| エヌビディア | 情報技術 |

| アマゾン・ドット・コム | 一般消費財 |

| メタ・プラットフォームズ | コミュニケーション・サービス |

| アルファベット(クラスA) | コミュニケーション・サービス |

| アルファベット(クラスC) | コミュニケーション・サービス |

| バークシャー・ハサウェイ | 金融 |

| イーライリリー | 医薬 |

| J.P.モルガン・チェース | 銀行 |

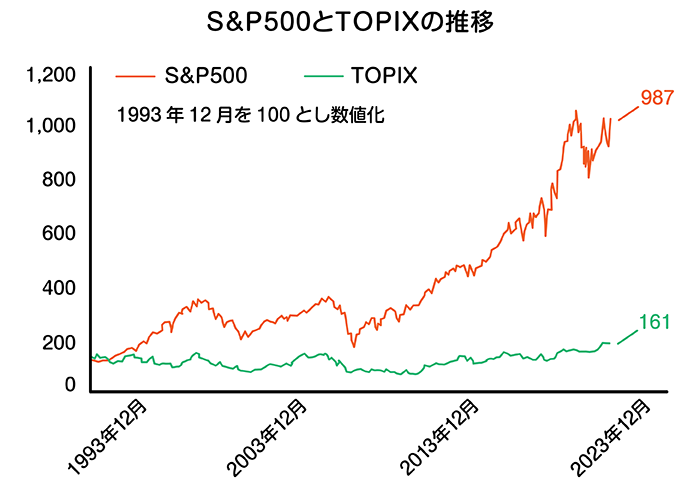

S&P500は、過去30年間で大きな成長を遂げてきました。S&P500の過去の推移を、TOPIXと比較して見てみましょう。TOPIXは、日本の株式市場全体の動向を把握する上で代表的な株式指標です。

グラフは、1993年末の株価を100とした場合のS&P500とTOPIXの推移を示しています。この期間、日本のTOPIXが約1.6倍の上昇にとどまったのに対し、S&P500は約10倍の上昇を記録しています。

ITバブル崩壊やリーマンショック、チャイナショックといった危機的局面では一次的に下落したものの、S&P500は長期的には上昇トレンドを維持してきました。

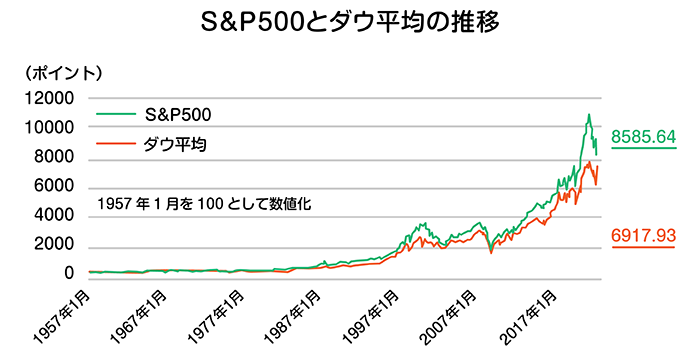

ここではさらに、S&P500と、ダウ平均株価(以下ダウ平均という)そして日経平均株価(以下日経平均という)を比較してみましょう。

ダウ平均は、正式名称を「ダウ・ジョーンズ工業株価平均」といい、米国の代表的な30社の株価から算出される指数です。S&P500とは算出方法が異なりますが、ダウ平均の構成銘柄はS&P500から選ばれているため、両者の動きはおおむね似ています。

チャートを見ると、ITバブル崩壊やリーマンショックなどの危機的な局面では両指数とも下落していますが、全体的には右肩上がりの上昇トレンドです。ただし、ダウ平均は個別銘柄の影響を受けやすいため、特定の銘柄の変動が指数全体に大きな影響を与えることがあります。

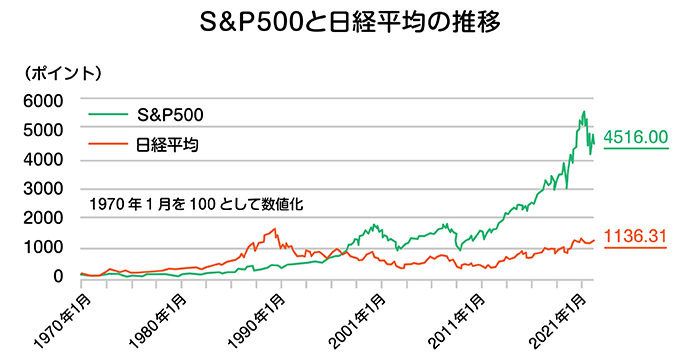

日本の代表的な株価指数である日経平均と、S&P500の過去30年の動きをチャートで比べてみましょう。

日経平均は、東証プライム上場銘柄の中から選ばれた225銘柄の平均株価を示しています。チャートを見ると、S&P500が長期的な上昇トレンドを維持しているのに対し、日経平均はほぼ横ばいの推移です。この差は、特に直近10年間で拡大しています。

この結果は、日本と米国の経済状況の違いを反映しており、米国では増配を長期間続ける企業が多いことも特徴の1つです。

S&P500に投資する方法として、投資信託やETF(上場投資信託)などを購入することが挙げられます。

投資信託は非上場の金融商品で、証券会社や銀行などの金融機関で購入することができます。

投資信託の大きな特徴は、少額から投資を始められることです。多くの投資家から集めた資金を一括して運用するため、個人の資金が少なくても効率的な投資が可能です。

ETFは投資信託の一種ですが、取引所に上場しているため、個別株式と同様に証券会社を通じてリアルタイムで売買できます。これにより、投資する方は自分が望む価格で発注し、取引することが可能です。また、ETFの価格は取引時間中に需給によって変動するため、市場の動向を見ながら柔軟に売買判断を行うことができます。

一方、ETFには上場株式のような「市場価格」と投資信託のような「基準価額」の2つの価格が存在します。需給バランスによっては、これらの価格に乖離が生じる可能性があることにも注意が必要です。

ETFについて詳しく知りたい方は「 ETF(上場投資信託)ってなに?仕組みやメリット、活用術をご紹介! 」も参照してください。

投資信託とETFは、いずれもプロのファンドマネージャーが運用する点では共通していますが、いくつかの重要な違いがあります。

最も大きな違いは上場しているか否かです。

また、投資信託は銀行や証券会社、郵便局などでも取扱いがあるのに対し、ETFは証券会社のみの取扱いとなります。

さらに、取引価格と取引タイミングにも違いがあります。投資信託は1日1回算出される基準価額で取引されますが、注文時点では価格がわかりません。一方、ETFは株式と同様にリアルタイムで価格が変動し、指値注文や成行注文ができます。

新NISAでもS&P500に連動する投資信託やETFに投資することが可能です。新NISAは、成長投資枠とつみたて投資枠の2つの枠で構成されています。両枠を合わせた非課税保有限度額は1,800万円です。成長投資枠では、年間240万円、つみたて投資枠では、年間120万円まで投資可能です。

新NISAについて詳しく知りたい方は「 新NISAの始め方は?|運用のポイントと合わせて解説 」も参照してください。

新NISAで投資をするなら、クレカ積立がおすすめです。クレカ積立とは、毎月決まった日に一定額をクレジットカードで自動決済し、投資商品を購入する仕組みです。投資を行いながらクレジットカードのポイントも獲得できます。

ただし、クレカ積立では定期的な購入のみが対象で、任意のタイミングでの購入には利用できないことに注意しましょう。S&P500に連動するインデックスファンドなど、長期的・継続的な投資に向いた商品と組み合わせるのが効果的でしょう。

クレカ積立について詳しく知りたい方は「 クレカ積立って何?メリット・デメリットやカードの選び方など詳しく解説 」参照してください。

S&P500は、米国経済を代表する約500社の株価から算出される重要な株価指数です。過去30年間、危機的局面でも力強く回復し、長期的な上昇トレンドを維持してきました。S&P500に連動するインデックスファンドは、低コストで分散投資ができる金融商品です。新NISAを活用すれば、連動する投資信託やETFに投資することが可能です。長期的な資産形成を目指す方にとって、有力な選択肢の1つと言えるでしょう。

SBI証券では、三井住友銀行提供のデジタル口座「Oliveフレキシブルペイ」を利用して、月々最大10万円までのクレカ積立ができます。お得なポイント還元を受けられ、貯まったポイントを投資商品の購入に充てることもできます。ぜひご検討ください。

黒髪りの

金融ライター。FP資格や投資経験をもとに、資産運用や生命保険、不動産関連の記事を執筆。半導体・自動車業界で16年にわたり技術翻訳を担当していた経験から、英語学習の記事執筆も行う。

保有資格:2級ファイナンシャル・プランニング技能士、日商簿記2級、英検準1級、TOEIC885点など