前の記事

インデックスファンドってなに?メリット・デメリットや始め方を詳しく解説!

2024.8.8 投資初心者 はじめの一歩

為替ヘッジとは、投資における為替変動の影響を抑える仕組みのことです。海外資産に投資する投資信託などでは為替ヘッジを行うものがあり、新NISAやクレカ積立の対象となる投資信託銘柄でも為替ヘッジ「あり」または「なし」のどちらかを選択するケースがあります。適切に選択できるように為替ヘッジの意味や仕組みを知っておきましょう。

海外の株式や債券等に投資するには、基本的にはその国の通貨で投資を行います。例えば米国株式への投資なら米ドルで、英国株式なら英ポンドでの投資です。しかし、日本で投資する方は、投資する際や換金する際の金額を日本円に換算するため、為替の影響を受けることになります。つまり、仮に株式や債券の価格が変わらなくても、為替レートの変動によって日本円に換算したときの価値が変わるのです。

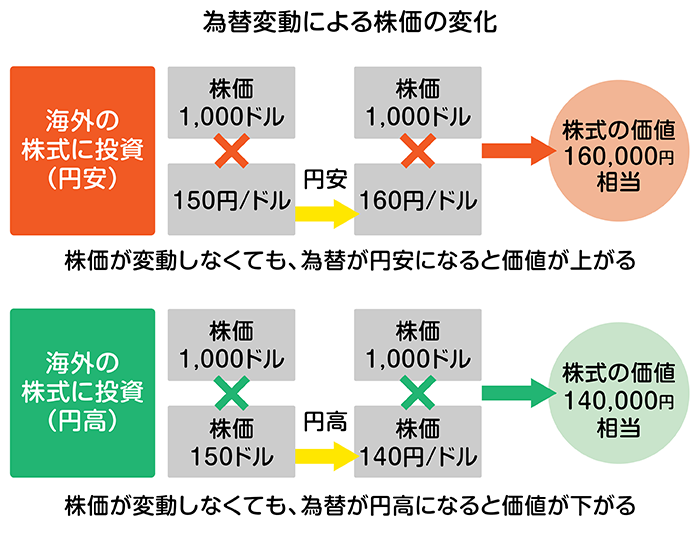

例として、米国株式を1,000ドル分購入した場合でみてみましょう。手数料等は考慮しないものとします。

購入時の為替レートが1ドル=150円の場合、支払う代金は15万円です。1年後、株価が変わらず為替レートが1ドル=160円と円安になった場合、購入した株式の価値は16万円になります。しかし、逆に購入時と株価が変わらず、為替レートが1ドル=140円と円高になった場合、購入した株式の価値は14万円です。その際、売却すると1万円の損失が出てしまいます。

投資には値動きによるリスクはつきものですが、外国資産への投資では、値動き以外に為替レートの変動も投資の結果に影響を与えます。基本的に購入時よりも円安になればプラスの影響が、円高になればマイナスの影響があります。

投資家が海外の株式や債券に直接投資をしなくても、株式、債券、不動産など海外資産を対象に投資している投資信託を購入する際にも、同様の影響を受けます。

為替ヘッジとは、円高・円安などの為替変動による円ベースでの損益を回避する方法です。ヘッジ(hedge)は直訳すると「避ける」ですが、リスクを回避・軽減するという意味で使われます。

為替ヘッジを行うためには、為替予約取引を利用します。為替予約取引とは、将来の外国通貨取引において、あらかじめ定められた数量・為替レートを現地点で予約する取引のことです。実際の取引日には、予約した条件で取引が行われるため、たとえ為替レートが変動していたとしても、取引は為替変動の影響を受けません。

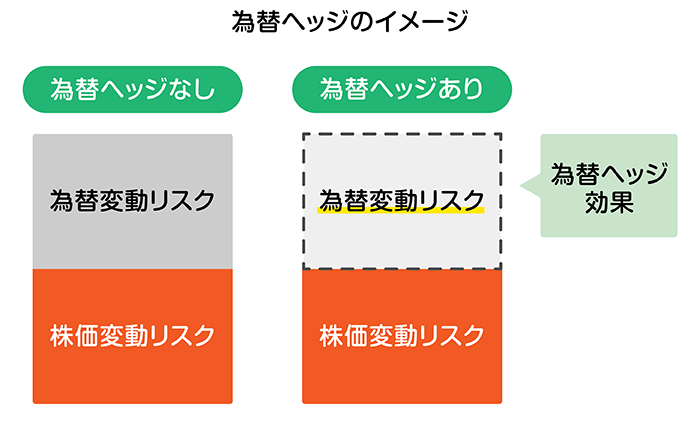

つまり、為替ヘッジを行うことで為替変動リスクを抑えることが可能です。多くの投資信託は、海外の株式や債券などの外国資産に投資をしています。これらのなかには、為替変動によって円ベースでの価値が減少することを回避するために、為替ヘッジを行うコースを選べるものが多くあります。

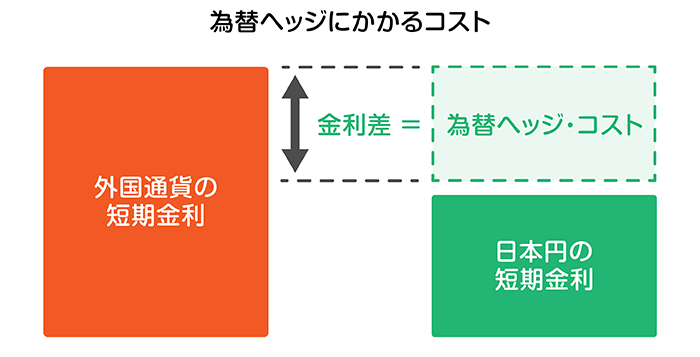

為替ヘッジを行うと、為替予約をするためのヘッジコストが発生します。

ヘッジコストは、おおむね二国間の短期金利差に相当します。為替予約では、円と相手国通貨の短期金利を比べ、それぞれ一定期間運用した場合の収支が同じになるように調整されます。

そのため、日本よりも短期金利の高い国の資産に対して為替ヘッジをする場合、二国間の金利差をヘッジコストとして支払います。

一方、日本よりも短期金利が低い国の資産に対して為替ヘッジをする場合、二国間の金利差をヘッジプレミアムとして受け取ります。

下の表は横にスクロールできます

| 二国間の短期金利差が…… | ||

|---|---|---|

| 「外国>日本」の場合 | 「外国=日本」の場合 | 「外国<日本」の場合 |

| ヘッジコスト | コストなし | ヘッジプレミアム |

短期金利は日々変動しているためあらかじめ見積もるのが難しいですが、金利差が大きくなるほどヘッジコスト(プレミアム)も大きくなります。ヘッジコストは信託財産から差し引かれますので、その分、運用成績に影響を与えます。

為替ヘッジがあり・なしの主な違いは、投資信託に投資をした際の損益が為替変動の影響を受けるかどうかです。

投資信託の基準価額はさまざまな要因で変動しますが、海外資産への投資では、為替変動も要因の一つです。先に説明したとおり、為替ヘッジを行うことで為替変動リスクを抑制し、円高・円安を要因とした損益を限定的に抑えることができます。

下の表は横にスクロールできます

| 為替ヘッジあり | 為替ヘッジなし | |

|---|---|---|

| 為替変動リスク | 抑制される | あり |

| 為替変動による損益 | 限定的 | 発生する |

| ヘッジコスト | あり(二国間の金利差) | なし |

しかしながら、為替ヘッジを行っても、完全に為替の影響を回避できるとは限りません。また、投資信託の基準価額は為替以外にもさまざまな要因で変動するため、為替変動リスクを抑えたとしても、損失のリスクがなくなるわけでもないことに注意しましょう。

投資信託のなかには「為替ヘッジあり」と「為替ヘッジなし」のものがあり、同じ銘柄でもどちらかを選べるようにしているものもあります。どちらを選べばよいか迷う際の選び方のポイントを紹介します。

為替ヘッジ「あり」の投資信託が適している場合は、以下のようなケースが挙げられます。

為替変動は投資をする際のリスク要因の一つです。リスク許容度は人によって異なるため、先々の為替の動きに不安を感じる場合は、為替ヘッジ「あり」を選ぶとよいでしょう。また、ヘッジコストはかかっても運用の安定性を重視したい場合は、為替ヘッジ「あり」の方が適しているかもしれません。日本との金利差が少ない通貨や短期的な運用を検討している場合には、ヘッジコストの影響も限定的になる可能性があります。

為替ヘッジ「なし」の投資信託が適している場合は、以下のようなケースが挙げられます。

為替を活用した投資では、円安方向に動くと為替差益を得られます。しかし、為替ヘッジを行うと、そのメリットが享受できなくなります。円安傾向が続くと考えている場合や、為替変動リスクを許容できる場合には、為替ヘッジ「なし」を選ぶとよいでしょう。また、老後資金準備など長期的な運用を目的としている場合、ヘッジコストによる運用効率の低下を考えると、為替ヘッジ「なし」の方が適しているかもしれません。

投資信託を活用した資産形成を行う際には、為替ヘッジの仕組みを理解しておくことが大切です。為替変動リスクを抑制できることは、状況によっては好ましい場合もありますが、必ずしも運用成果が良くなるとは限りません。

投資リスクを抑えるためには、少額での投資や分散投資などの方法もあります。特に、毎月一定額を継続的に積み立てる積立投資は、外貨の平均購入単価を平準化する効果があり、為替変動による影響の低減を期待できます。積立投資を活用すれば、あえてヘッジコストのかかる「為替ヘッジあり」を選ばなくてもよいかもしれません。

投資信託はクレカ積立をすることも可能です。入金の手間がかからず、ポイントが貯まるなどのメリットもがあるため、おすすめの方法の1つです。

興味をお持ちの方は、「 クレカ積立って何?メリット・デメリットやカードの選び方など詳しく解説 」もご覧ください。

海外資産を対象にした投資信託には、為替ヘッジ「あり」と「なし」の二種類があります。為替ヘッジありの投資信託では為替変動による損益回避を期待できる一方、ヘッジコストがかかることで運用成果が下がることもあるかもしれません。

為替ヘッジあり・なしのどちらが適しているかは、投資家個人のリスク許容度や投資目的、為替動向の見通しによって異なります。そのため、為替ヘッジの仕組みやメリット・デメリットを理解しておくことが大切です。

ヘッジコストを回避しつつ投資リスクを軽減するには、クレカ積立を利用した投資信託への積立投資がおすすめです。積立投資では、外貨の平均購入単価が平準化されるため、為替変動リスクの低減が期待できます。さらに、クレジットカードのポイントが貯まるメリットもあります。

これからクレカ積立を始めてみようと思われる方は、三井住友銀行×SBI証券がおすすめです。三井住友銀行のOliveを通じてSBI証券の口座を開設すると、Vポイントが貯まりやすくなり、貯まったVポイントを投資信託の購入に充てることもできます。新NISAにも対応していますので、非課税効果と合わせて投資効率を高めることも期待できます。

ぜひ、三井住友銀行が提供しているOliveアカウントからお申し込みください。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。