前の記事

【投資初心者向け】ポイント運用とは?メリットや始め方を解説!

2024.8.29 投資初心者 はじめの一歩

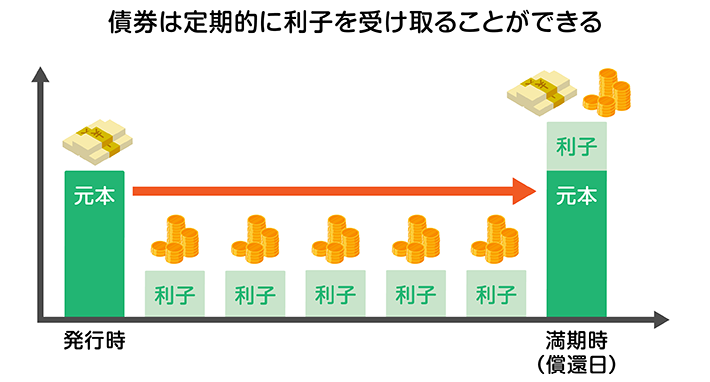

債券は、国や地方自治体、民間企業などが必要な資金を調達するために発行する有価証券の一種です。債券の購入は、債券を発行した国や地方自治体、民間企業などに資金を貸し付けることを意味します。その見返りとして、債券を購入した方は、一定期間ごとに利子を受け取ることができます。

あらかじめ定められた満期日には、債券の額面金額(元本)が払い戻されます(これを「償還」と呼びます)。債券の利回りは、発行体の信用力や償還期間などによって異なります。

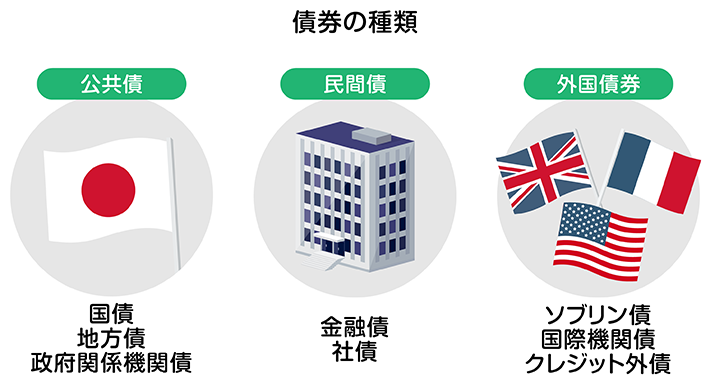

債券は、発行体の種類や償還期間、利率などによって、さまざまな種類に分類されますが、大きく分けると国内債券の公共債および民間債、そして外国債券の3種類です。

公共債は、国や地方公共団体、政府関連機関などが発行する債券です。国債は、国が発行する債券で、国の信用力を背景に安全性が高いとされています。地方債は、都道府県や市町村などの地方自治体が発行する債券で、地域の公共事業や財政運営に使われます。

政府関係機関債は、政府関連機関が発行する債券で、国の信用力に準じた安全性が期待されています。これらの公共債は、民間企業が発行する社債と比べて、一般的に信用リスクが低く、安定的な利回りが期待できます。

民間債は、民間企業が発行する債券の総称で、大きく金融債と社債に分類されます。金融債は、銀行や保険会社などの金融機関が発行する債券で、比較的安定した利回りが期待できます。一方、社債は、一般企業が発行する債券で、発行企業の信用力に応じて利回りが決まります。

民間債は公共債と比べると、一般的に利回りが高い傾向にありますが、信用リスクも相対的に高くなります。

外国債券は、外国の政府や企業などが発行する債券の総称です。そのなかでも、外国政府や政府機関が発行する債券をソブリン債と呼びます。ソブリン債は、国の信用力に基づいて発行されるため、一般的に安全性が高いとされています。

また、世界銀行などの国際機関が発行する国際機関債も外国債券の一種です。一方、外国の民間企業が発行する債券はクレジット外債と呼ばれ、発行企業の信用力によってリスクとリターンが異なります。外国債券は、国内債券と比べて為替リスクがあるものの、分散投資の観点から重要な投資対象となっています。

米国債券について詳しく知りたい方は、「 【初心者向け】米国国債とは?特徴や日本国債との違いを解説! 」も参照ください。

ここでは、債券投資の3つの魅力について詳しく説明します。債券投資をする際は、収益性・安全性・流動性等のポイントに着目しますが、すべてに優れた債券は存在しないため、これらの特徴のバランスを考慮し、適切な債券を選ぶことが重要です。

債券は、一定の利率で定期的に利子を受け取ることができる投資商品であり、安定した収益性が特徴の1つです。

債券の利子は、発行時に決められた利率(クーポンレート)に基づいて支払われるため、投資したい方はあらかじめ利子収入を計算することができます。

また、債券には満期日が設定されており、満期時(償還日)には投資した元本が戻ってきます。このときのお金を「償還金」と呼びます。

このように、債券は利子と元本を受け取れることがあらかじめ決まっているため、キャッシュフローが見通しやすく、安定的な収益を得ることができます。

債券は、他の投資商品に比べて安全性が高いといわれていますが、安全性は発行体の信用力によって異なります。一般的に、信用力の高い国や大企業が発行する債券は、元本と利息の支払いが滞るデフォルトリスクが低いため、安全性が高いと考えられています。

債券は満期まで保有することで、利子と元本を確実に受けることができます。たとえ債券の価格が変動しても、満期時には約定された額面金額が償還されます。ただし、発行体の信用状況が大きく悪化した場合には、利子や元本の支払いが滞るリスクがあるため、投資を行う方は発行体の信用力を慎重に見極める必要があります。

流動性とは、換金(現金化)のしやすさのことです。債券は、有価証券として流通市場で取引されるため、多くの銘柄で流動性が高いといえます。前述したように、債券投資ではあらかじめ利子と元本を受け取れる時期が決まっています。しかしそれより早く現金が必要となった場合などには償還日の前に市場で債券を売却し、現金化することが可能です。

ただし流動性は銘柄によって異なります。一般的に、国債や大企業の発行する債券は流動性が高い傾向にありますが、地方自治体や中小企業の発行する債券は流動性が低い場合があります。また、市場環境によっては、売却価格が購入価格を下回るリスクもあるため、注意が必要です。

債券は比較的安全性の高い投資商品といわれていますが、リスクがないわけではありません。債券投資には、主に4つのリスクが存在します。

信用リスクは、債券の発行体である国や企業などの財務状況悪化や経営不振などにより、利払いや元本の償還が滞るリスクです。

債券は、発行体に資金を貸し付ける形態の投資商品であるため、発行体の信用力が重要となります。もし発行体が財務状況の悪化などにより、借りた資金を返済できないデフォルト(債務不履行)に陥った場合、利息の受け取りや元本の回収が困難になる可能性があります。

したがって、債券投資を行う際は、発行体の財務内容や経営状況、格付けなどを十分に確認することが大切です。

価格変動リスクとは、売却時の価格が購入時の価格より上がっているか、下がっているかがわからないというリスクのことです。債券を満期前に売却する場合、価格変動リスクが発生します。債券の市場価格は、金利変動や発行体の信用力などの要因により常に変動しているため、売却時の価格が購入時の価格を下回る可能性があります。

例えば、金利上昇局面では、これから新たに発行される債券の金利はすでに発行された債券よりも高くなります。それによって、すでに発行された債券の価格は下落する傾向です。

また、発行体の信用力が低下した場合も、債券価格は下落します。ただし、満期まで保有する場合は、価格変動リスクの影響を受けずに額面金額で償還されるため、このリスクを回避することができます。

為替変動リスクとは、売却時の為替レートが購入時より円安になっているか、円高になっているかわからないことです。例えば、購入時に比べて償還時の為替レートが円安になれば、外貨建ての利子や満期時の償還金を円に換算した金額が増えるため、為替差益を得ることができます。

しかし、逆に円高になった場合は、円ベースで受け取る金額が減ってしまい、為替差損が発生するリスクがあります。

外国債券は、その国の通貨建てで発行され、利子や償還金は外貨で支払われるため円ベースでの価値は為替レートの変動に大きく左右されます。そのため、外国債券に投資する際は、為替変動リスクに注意が必要です。

途中償還リスクとは、債券が満期前に発行者の都合で償還されるリスクのことです。一部の債券には、発行者が特定の条件を満たした場合に、満期前に債券を償還できる条項(コール条項)が付されています。もし発行者が途中償還を選択した場合、投資した方は満期までの利子収入を得ることができなくなります。

企業へ投資する方法には、債券と株式の2つがあります。債券投資をすると企業に資金を貸すことになり、株式投資をすると企業の所有者となります。

債券投資と株式投資には、投資収益、元本の保証、リスク特性の点で以下のような違いがあります。

下の表は横にスクロールできます

| 債券投資 | 株式投資 | |

|---|---|---|

| 投資収益 | 利息(クーポン)の支払い時期と金額は確定している。発行体が債務不履行に陥らない限り、確実に受け取れる。 | 企業の判断で、業績に応じた配当金を受け取ることができる。 |

| 元本保証 | 発行体が債務不履行に陥らない限り、満期日に投資元本の全額が返済される。 | 返済される元本の金額は、株式を売却する時点の株価によって決まる。 |

| リスク特性 | 比較的低い | 比較的高い |

このような違いから、投資を始めてみたいけれども価格変動があって不安という方や、できるだけ元本割れを避けたいという方は債券投資から取り組んでみるといいでしょう。

ここでは、債券投資を始めるための大まかな流れを解説します。詳しい手続き方法は、各証券会社の公式ページで確認しましょう。

まず証券会社で証券口座を開設します。手続きは、オンラインまたは証券会社の窓口で行うことができます。所定の申込書に必要事項を記入し、本人確認書類を提出します。審査を経て、口座が開設されます。

債券を購入するには、証券口座に十分な資金を入金しておく必要があります。銀行口座から証券口座へ振込みを行うか、証券会社の窓口で現金を入金しておきます。

証券会社が取り扱っている債券の種類を確認します。国債、地方債、社債など、さまざまな種類の債券があります。

証券会社の取扱い債券のなかから、投資したい銘柄を決定します。利回り、償還期間、発行体の信用力などを考慮して選びましょう。銘柄が決まったら、証券会社のWEBサイトやアプリ、電話、窓口などで発注します。

発注が完了したら、注文結果を必ず確認しましょう。証券会社のWEBサイトやアプリ、取引報告書などで、注文が正しく処理されたかどうかを確認します。万が一、注文内容に誤りがある場合は、速やかに証券会社に連絡します。

債券を所有している間は、定期的に利子が受け取れます。利子は、証券口座に自動的に入金されるか、指定した銀行口座に振り込まれます。

債券投資は、利払いと償還があらかじめ決まっているため、将来のキャッシュフローを予測しやすく初心者でも取り組みやすい投資方法です。一般的に債券利回りは、株式投資と比べると相対的にリスクが低く、預金金利を上回る傾向にあります。そのため、安全性を重視しながらも預金よりも高い収益を目指す投資をしたい方にとって、債券投資は有力な選択肢の1つといえるでしょう。

ただし、債券投資には発行体の債務不履行によるデフォルトリスク、金利変動にともなう価格変動リスク、外国債券への投資における為替変動リスクなどがあることを理解しておく必要があります。自身のリスク許容度を踏まえ、これらのリスクを十分に理解したうえで投資を行うことが重要です。

債券投資を始めようと思われた方は、三井住友銀行アプリからSBI証券の証券口座を開設されてはいかがでしょうか。開設後は三井住友銀行口座からSBI証券の口座へ、手数料無料で即時に資金入金ができます。投資をしたあとも、1つのアプリで両口座の管理を一括で行える、Vポイントが貯まりやすくなる、貯まったVポイントを投資に使えるなどのメリットがあります。三井住友銀行×SBI証券をぜひ皆さまの資産形成にお役立てください。

黒髪りの

金融ライター。FP資格や投資経験をもとに、資産運用や生命保険、不動産関連の記事を執筆。半導体・自動車業界で16年にわたり技術翻訳を担当していた経験から、英語学習の記事執筆も行う。

保有資格:2級ファイナンシャル・プランニング技能士、日商簿記2級、英検準1級、TOEIC885点など