前の記事

40代の貯金はいくら必要?老後資金準備と貯金するポイントを解説

2024.10.17 年代別×貯金方法〜これからの時代の資産形成

50代になり、年収の減少が気になる人もいるのではないでしょうか。まずは国税庁の「民間給与実態統計(令和4年分)」より、50代前半と後半に分けてそれぞれの年収の平均値を確認してみましょう。

50代前半の2022年分の平均年収は、男女合わせて536万8,000円です。男女別では、それぞれ以下のとおりとなっています。[注1]

同じく、50代後半では546万4,000円となっており、50代前半と比べて10万円程度増えています。男女別では、それぞれ以下のとおりです。[注2]

男性は50代前半よりも増えていますが、女性は10万円程度下がっていることがわかります。

ここからは、金融広報中央委員会の「令和5年(2023年)家計の金融行動に関する世論調査」を参考に、気になる50代の貯金額の実態を見ていきましょう。単身世帯か2人以上世帯かによって額は異なりますが、50代の平均貯金額は1,000万円を超えています。

【50代の平均貯金額と中央値】[注3]

下の表は横にスクロールできます

| 平均値 | 中央値 | |

|---|---|---|

| 単身世帯 | 1,391万円 | 80万円 |

| 2人以上世帯 | 1,147万円 | 300万円 |

しかし、平均値は集計するデータのなかに飛び抜けて大きいまたは小さい数値があると、その影響を受けやすくなります。必ずしも実態を反映した結果とはならないため、貯金額が普通より多いのか少ないのかを知りたいときには中央値を参考にしましょう。

なお、中央値とは調査データを大きいほう(または小さいほう)から順に並べたときに中央にくる値のことです。先に紹介した貯金額の平均値と中央値には、貯金がない人も含まれています。貯金がない人の割合は、単身世帯で38.3%、2人以上世帯で27.4%となっています。

一方で、貯金が1,000万円以上あるという人も少なくありません。単身世帯では全体の22.7%、2人以上世帯で29.7%の人が1,000万円以上の貯金をしています。

ここで、50代の人は手取り収入からどの程度のお金を貯金に回しているのか確認してみましょう。

【年間手取り収入(臨時収入を含む)からの貯蓄割合(金融資産保有世帯)】[注3]

下の表は横にスクロールできます

| 貯蓄に回した割合 | 単身世帯 | 2人以上世帯 |

|---|---|---|

| 5%未満 | 5.8% | 6.9% |

| 5〜10% | 10.6% | 15.7% |

| 10〜15% | 14.2% | 20.2% |

| 15〜20% | 4.4% | 5.2% |

| 20〜25% | 8.0% | 8.3% |

| 25〜30% | 3.1% | 1.7% |

| 30〜35% | 7.1% | 5.7% |

| 35%以上 | 11.9% | 8.1% |

| 貯蓄しなかった | 35% | 28.1% |

ここでは単身世帯と2人以上世帯別に50代の人の平均貯金額を確認してみましょう。[注4]

下の表は横にスクロールできます

| 貯金(金融資産)なしを含む | 貯金(金融資産)ありのみ | |

|---|---|---|

| 単身世帯 | 1,391万円 | 2,288万円 |

| 2人以上世帯 | 1,147万円 | 1,611万円 |

続いて、単身世帯と2人以上世帯別に50代の人の貯金額の中央値も確認してみましょう。[注5]

下の表は横にスクロールできます

| 貯金(金融資産)なしを含む | 貯金(金融資産)ありのみ | |

|---|---|---|

| 単身世帯 | 80万円 | 555万円 |

| 2人以上世帯 | 300万円 | 745万円 |

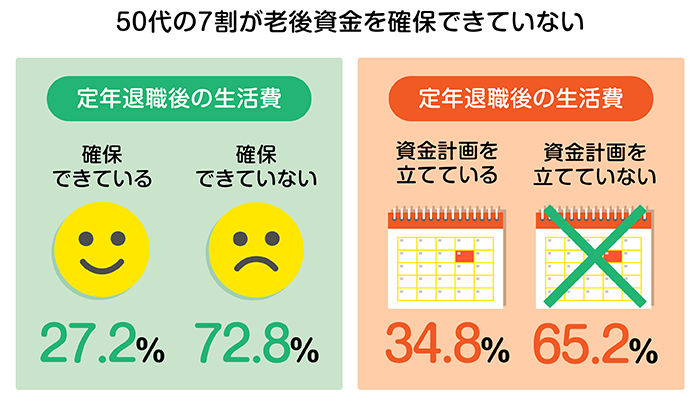

金融広報中央委員会が実施している「金融リテラシー調査(2022年)」によると、50代で今後必要となる資金準備として「定年退職後の生活費」を意識している人のうち、その資金が確保できているという人の割合は27.2%、確保できていないと回答した人が72.8%です。

また、「定年退職後の生活費」の準備の必要性を意識しながらも資金計画を立てている人は34.8%で、残りの65.2%の人は資金計画も立てられていない状況です。

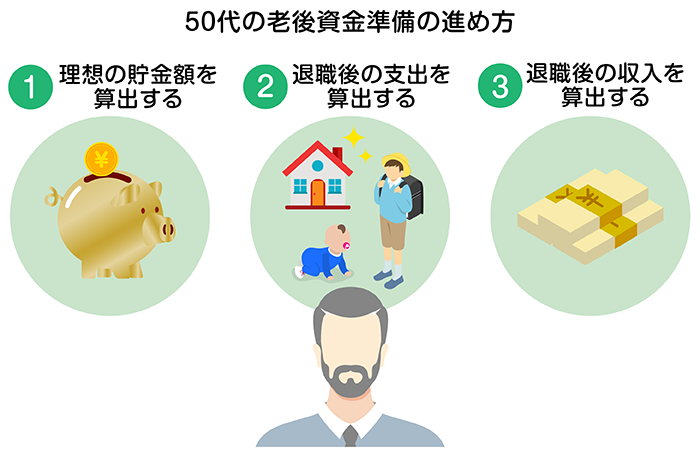

定年退職後も働き続ける人は増加傾向にありますが、50代は老後資金の準備にラストスパートをかけたい年代です。準備不足という人は、次の手順で進めていきましょう。

昨今ではますます平均寿命が延びる一方で、インフレなどで生活費が上昇しています。これらを考慮すると、老後の生活資金は予想以上に必要になる可能性があります。できるだけ余裕を持たせた理想の貯金額を算出し、老後資金の準備を進めていきましょう。

厚生労働省によると、2023年の日本人の平均寿命は男性が81.09年、女性が87.14年です。仮に65歳でリタイアする場合、老後生活期間は16年〜22年間と計算できます。

公益財団法人生命保険文化センターの「生活保障に関する調査(2022年)」によると、経済的にゆとりのある老後生活費」は月額で平均37.9万円です。

生活費以外の出費がいくらかかるのかも算出してみましょう。例えば、自宅のリフォーム資金や子どもの結婚や出産など、さまざまなイベントでかかる費用を援助することがあるかもしれません。これらの発生しそうな出費を書き出し、どの程度かかるのか計算してみましょう。その金額を老後の生活費に足せば、老後の支出額の目安がわかります。

ここまで算出した金額をすべて準備しなければならないわけではありません。退職金や年金など、退職後に見込まれる収入もあるため、収入を差し引いた残りの分を老後までに準備するのが理想です。そのためにも退職金や年金などの収入見込み額がいくらぐらいあるのか、できるだけ早いうちに確認することが大切です。

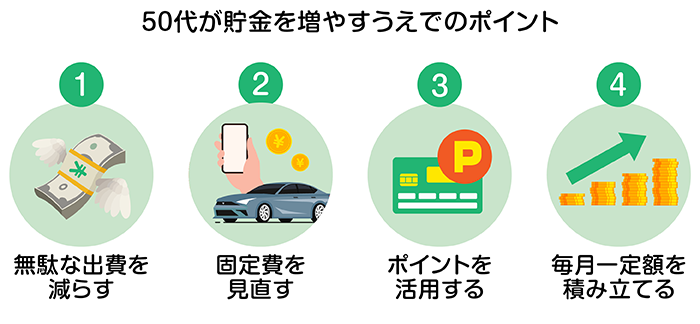

老後に向けて確実に貯金を増やすためには、今から支出を減らすことが大切です。以下のような方法で支出を減らし、老後資金準備に取り組んでいきましょう。

家計簿や預金通帳、クレジットカード明細などで家計のお金の流れを把握して、無駄な支出を減らしましょう。削減できた支出分はきちんと貯金に回しましょう。

保険料やサブスクリプションサービスの料金、自動車維持費など、毎月一定額を支払う固定費に無駄がないか確認しましょう。固定費は一度削減すればその後も効果が続くため、効率的に節約できます。また、支出を抑えた生活スタイルが身につけば、退職後の生活費もスリム化が期待できます。節約できた分はきちんと貯金に回しましょう。

クレジットカード利用などで積極的にポイントを貯め、生活で必要な支出に活用しましょう。現金の節約ができ、その分を貯金に回せるようになります。ただし、ポイントを貯めるために買い物をしすぎないことも大切です。ポイント還元率が高いカードを選んだり、買い物時に還元率がアップする店舗を選んだりして支出額を増やすことなく賢く貯めるようにしてください。

「 ポイ活とは?ポイント活動の魅力や効果的に行うコツを解説 」の記事もぜひ参考にしてください。

毎月給料が入ればすぐに一定額を差し引き、貯金に回しましょう。貯蓄を差し引いた残りで生活費をやりくりする習慣がつけば、自然に無駄な支出をしなくなることが期待できます。

効率よくお金を増やしていくためには、新NISAとiDeCoなど税制優遇制度の利用もおすすめです。それぞれの違いを理解しておきましょう。

下の表は横にスクロールできます

| 新NISA | iDeCo | |

|---|---|---|

| 年間投資上限額 |

360万円

(つみたて投資枠120万円、成長投資枠240万円) |

公的年金制度の区分等により、14万4,000円〜81万6,000円 |

| 投資方法 |

|

積立 |

| 運用商品 |

|

定期預金、投資信託、保険商品 |

| 税制メリット | 運用益が非課税 |

|

| 資金の引き出し | いつでも可能 | 原則60歳まで不可 |

| 途中解約 | いつでも可能 | 原則不可 |

50代になり子どもの教育費がかからなくなってきた人や、退職金の運用方法を考え始める人には、新NISAを活用して資産運用に取り組むのもよいでしょう。つみたて投資枠(年間最大120万円)と成長投資枠(年間最大240万円)を合わせて、毎年360万円を非課税で投資することができます。

投資期間に制限がないため、定年退職後も長期にわたって運用を続け、少しずつ取り崩していくようにすれば資産の寿命が延びやすくなります。

新NISAについて詳しく知りたい方は、「 新NISAとは|これまでの制度との違いや注意点をわかりやすく解説! 」もぜひお読みください。

iDeCo(個人型確定拠出年金)は、公的年金を補填する目的で作られた制度です。自分で運用する商品を選び、定期的に掛金を拠出、運用し、原則60歳以後に年金または一時金で受け取ります。

拠出額は、加入している公的年金の種類や職業、会社の企業年金制度などによって、年間上限額が14万4,000円〜81万6,000円の間で決められています。原則60歳まで引き出すことができないため、老後資金準備がしやすいメリットがあります。一方で、途中解約も原則できないため、家計の状況をよく確認したうえで始めることが大切です。

iDeCoについては「 iDeCo(イデコ)とは?〜基本の仕組みや特徴を理解しよう〜 」の記事で詳しく説明しています。ぜひお読みください。

資産運用にはリスクもあるため、しっかりと資産状況を管理することも大切です。そこで、三井住友銀行が提供している総合金融サービスOliveを活用してみてはいかがでしょうか。Oliveならアプリから簡単にSBI証券の口座開設ができるうえ、SBI証券のかんたん投資サイトにログイン、投資信託の購入が可能です。銀行および証券口座の管理や資産運用が1つのアプリで完結するため管理が簡単、便利です。また、OliveからVポイントも効率よく貯めることができるため、家計の節約にも役立つでしょう。

くわしく知りたい方は こちら をご覧ください。

50代は老後への準備を本格化させる重要な時期です。まずは、現在の貯金額を正確に把握しましょう。データでは貯金をしていない世帯もありますが、ゆとりのある老後生活を目指し、ご自身にとって理想的な貯金額を算出してみてください。

また、効率よくお金を増やすためには、非課税投資ができる新NISAなども検討してみましょう。三井住友銀行が提供しているデジタル口座のOliveの活用もご検討ください。支出管理や貯金の状況、資産運用状況が確認しやすくなり、資産づくりに役立ちます。

續恵美子

ファイナンシャルプランナー(CFP®、ファイナンシャル・プランニング技能士)

生命保険会社にて15年勤務したあと、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。

渡仏後は2年間の自己投資期間を取り、地元の大学で経営学修士号を取得。地元企業で約7年半の会社員生活を送ったあと、フリーランスとして念願のファイナンシャルプランナーに。生きるうえで大切な夢とお金について伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。