Kさん

66歳/経営者

2人の子どもも独立し、61歳の妻と2人暮らし。60歳で定年退職した後、仕事で付き合いがあった気心の知れた仲間とともに起業してゆるやかに働いている。

2022.9.14 ゆとりシニアに聞いた! ”備えあれば憂いなし”

66歳/経営者

2人の子どもも独立し、61歳の妻と2人暮らし。60歳で定年退職した後、仕事で付き合いがあった気心の知れた仲間とともに起業してゆるやかに働いている。

——定年後に起業されたそうですが、バリバリ働いているのですか?

Kさん:今は在宅勤務が基本で、出社は週に1回程度。残業なしの6時間勤務です。 仕事を続けている一番の理由は、社会とつながっていたいということです。その次が、収入ですね。 以前の仕事仲間に声をかけられて始めたので、気心も知れているしのんびりやっています。

——休日は何をされていますか?

Kさん:今は家庭菜園と旅行が趣味です。現役時代はゴルフに夢中でしたが、定年後いつでも行けるようになったら逆に行く回数が減って(笑)。

——新鮮な野菜が採れて、節約にもなって一石二鳥ですね。

Kさん:ええ。定年後、ずっと乗りたかった車にお金を使ったので、それ以外は節約を心がけています。

——年金や仕事での給与など、毎月の収入はどれくらいありますか?

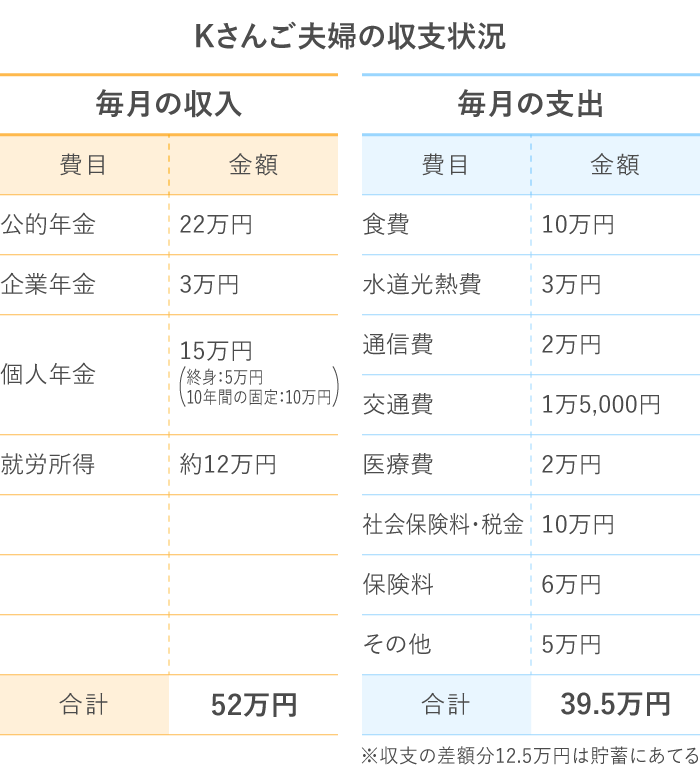

Kさん:私の 厚生年金が月22万円程度 。企業年金と、個人年金保険が2つ、仕事の収入を合わせて、毎月52万円くらいですね。

——毎月の生活費は、どれくらいかかっていますか?

Kさん:月34〜35万円程度ですね。自動車保険、火災保険、生命保険、将来の介護に備えて夫婦で民間の介護保険にも入っています。 毎月、少し余裕がありますので、残りは旅行に使ったり、孫にランドセルや学習机をプレゼントしたり。

公的年金の受取は原則65歳から。

Kさん夫婦が満額で公的年金を受給できるのは4年後からですが、

本の個人年金保険

や

就労所得

のおかげで、ゆとりのある暮らしができています。

個人年金保険には、終身で受け取れるタイプと一定期間受け取ったら終了するタイプがあります。加入している人は、受取期間や金額を再確認しておきましょう。

——今は株式を運用されていますが、いつから資産運用を?

Kさん:新卒で入社してすぐ、会社の先輩から「少しでもいいから株式を買って、毎日、新聞の経済欄を読むように」とアドバイスをもらいました。 30代半ばからは、老後に備えて 個人年金保険に3本 入りました。当時は保険の予定利率が5%台と良かったので、 保険料が月に6〜7万円 でしたがなんとかやりくりしていました。

——30代で老後の準備を始めたのですね?

Kさん: 35歳で家を建てた時に、老後のことを考えました。 子どもが大学を卒業する頃には自分は55歳ですが、そこから老後資金を貯めて間に合うのか、と。だから、 住宅ローンも55歳に完済するように20年で組みました。 そして、 公的年金だけに頼らず、自分で備えておくべきだと考え、条件が良かった個人年金保険にも入ったんです。

——マイホームが、老後の準備を始めるきっかけになったんですね!

Kさん:建てた家には、両親と私たち夫婦、子ども2人の6人で暮らしていました。私は、両親が歳を取ってから生まれた子どもだったので、親の介護についても若いうちから覚悟していたんです。 同居していたこともあり、 両親の金融資産について把握できていた ので、実際に介護費用を出すときに助かりました。

マイホーム購入をきっかけに、老後を見据えて準備を始めたKさん。

親の介護に向けても資産を把握するなど、計画的に準備をしてきました。

これから親の介護に備える方は、Kさんのように親と同居していなくても、

日頃からなるべく会話を心掛け、年金収入額や金融資産、年金で生活費がまかなえているのかなどを聞いてみましょう。

介護が必要になった際に慌てずにすみます。

——ご両親の介護は、いつ頃始まったのですか?

Kさん:

40代の半ばから、父と母の介護がほぼ同時期に始まり、約10年続きました。

その少し前に母の姉が介護認定を受け、

公的介護保険で車いすやベッドを

1割負担で借りられたと聞いていたので、両親も納得して介護認定を受けてくれました。

認定は両親ともに「要介護2」。当初は自宅で生活できていたのですが、母が倒れて入院したら、あっという間に父の認知症が重くなって。

母が入院して半年後に父は介護施設に入り、そこで9年間過ごしました。

母は入院して2年後に亡くなりました。

——約10年の介護は、きっと長かったですね。

Kさん:一番大変だったのは、父が施設に入るまでの数ヵ月でした。父は家族に暴力的になり、昼夜逆転して夜中に徘徊することも。でも、すぐには介護施設には入れず、昼間だけ預かってもらったりしながら乗り越えました。 施設に入居した後は面会に週に2回程度行って、甘いものが好きだった父にいろいろ持っていきましたね。

——費用は、どれくらいかかりましたか?

Kさん: 当初2年間は、母の医療費と父の介護費用で 自己負担が月20万円程度。 母が亡くなってからは、父の介護費用が月10万円。それが4年ほど続いた頃、役所からのアドバイスで世帯分離※をし、その後は半額程度になりました。 私がまだ現役で世帯収入が高かったので、親と世帯を分けることで費用を抑えることができたんです。

両親ともに国民年金で、年金額は2人合わせて月7〜8万円。足りない分は負担せざるを得ませんでした。 10年間で総額1,300万円くらい かかったと思いますが、半分程度は両親の預金でまかなえました。

——介護中に一番不安だったことは何ですか。

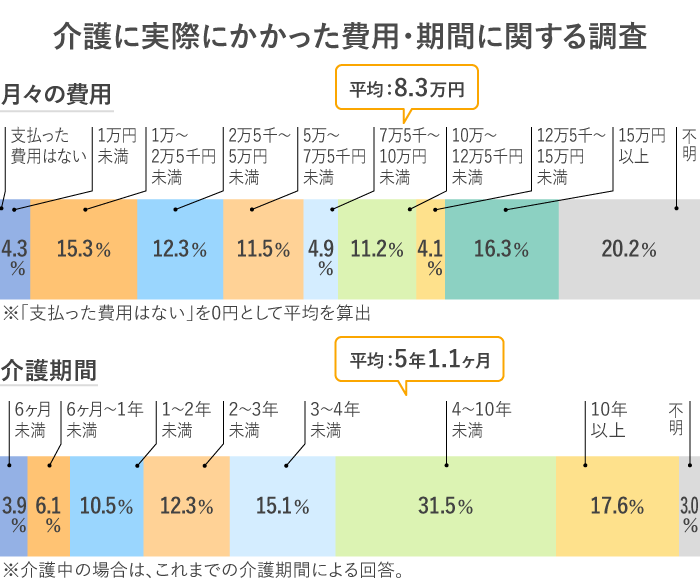

Kさん: やはり、お金のことですね。 子どもの学費であれば、「大学卒業まで」など区切りがあります。でも、 親の介護はいつ終わるかわかりません。 「もし、自分が定年した後まで続いたら……」と考えると、すごく不安でした。

——ご両親の介護について、親族間で話し合いはされましたか?

Kさん:私には姉が1人いますが、介護が必要になった際に両親の貯蓄額を知らせ「介護費用に使うよ」と伝えました。 結局、両親の貯蓄では足りなかったので、父の介護費用を私たち夫婦が出しながら、自分たちの老後のために個人年金の保険料も払い続けました。妻にもパートに出てもらい、夫婦でなんとかやりくりしていこうと決めたんです。

介護認定を受けることに抵抗を感じる高齢者もいるようですが、

介護の基本は、公的介護保険で利用できるサービスを使うことです。

公的介護の負担額は「高額介護サービス費制度」で上限が定められています。Kさんは介護の途中で世帯分離を行いました。公的介護の費用は、世帯の所得も考慮されます。本人に年金しか収入がなかったとしても、現役で所得が多い子どもと同居して世帯が同じだと高くなるのです。同じ住所でも世帯を分けることができ、これを世帯分離といいます。世帯分離により介護費用は下げることができますが、子世帯の所得税などが増えるデメリットも考えられるので、慎重に検討を。

また、

親の介護費用は、親の収入や資産でまかなうのが基本的な考え方。

とはいえ、年金収入や金融資産が充分にある親ばかりではありません。

足りない分の補填や施設を訪ねる際の交通費など、ある程度の出費を想定しておきましょう。

出典: <公益財団法人生命保険文化センター「生命保険に関する全国実態調査」/2021年度>

——ご両親の介護を経験して、ご自身の介護にはどんな備えをしていますか?

Kさん:介護には知識と技術が必要で、 プロに任せるのが親子お互いのため だと感じました。 私たち夫婦もそれぞれが民間の介護保険に入り、「介護状態になったら施設に入ろうね」と話し合っています。

——介護費用の目途はついているんですか?

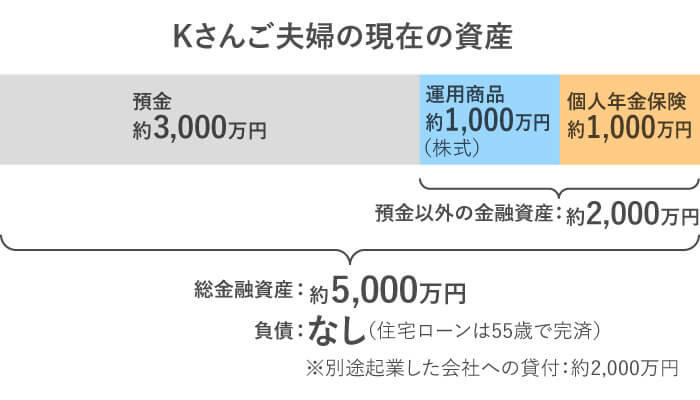

Kさん:公的年金が夫婦で月30万円程度、介護状態になったら月額6万円の給付金がもらえる民間介護保険に夫婦で入っています。合計42万円で介護施設の家賃と生活費をまかない、足りない分は金融資産から取り崩していけばなんとかなると思っています。

——お子さんにも、そのことを伝えていますか?

はい、もちろん。私たちが使っている金融機関と支店名もメモをして共有しています。

私たちは公的年金も“逃げ切り世代”ですし、個人年金保険も利回りが良かったですが、今30代の子どもたちの老後はどうなるかわかりません。

預金も保険も低金利だから、

運用は必須

。私がアドバイスして、

子どもたちは2人ともiDeCo(個人型確定拠出年金)も始めています。つみたてNISAも検討しているようですよ。

メリットを確認! iDeCOやつみたてNISA積立をシミュレーション

iDeCo、NISA、つみたてNISA、どれが得? 併用できる? 違いは?

——お子さんたちも、老後の準備を始められたんですね。Kさんも、ご夫婦でまだまだ楽しみたいことがあると思いますが?

Kさん:新型コロナが収束したら、旅行に行きたいですね。今、一番行きたいのは遠野。日本の原風景みたいな場所が好きなんです。

Kさんが現役時代を過ごした頃とは異なり、今は預金や個人年金保険の金利は下がっています。 一方で、利益にかかる税金が非課税になるNISAやつみたてNISA、私的年金を作れるiDeCoといった制度が利用できるようになりました。 時代に合った方法で資産形成をして、公的年金+αの老後資金の準備をしておくことがポイントですね。

収入が多い現役時代親の介護を経験し、親の介護費用も負担したKさん。 出費が多い時期にも自分たちの老後資金の準備を止めませんでした。そのことで、今、自分たち夫婦の介護費用は自分たちでカバーする目処がついたと言います。

介護費用 は、人によって幅があり一概には言えませんが、 目安は1人あたり300〜500万円。 親の介護は、 親の年金や資産の範囲内で行うのが基本的な考え方 ですが、交通費や差し入れなど介護費用以外のお金がかさむ場合もあります。

また、介護認定を受けるための手続きや施設への入居の手続きなど、子どもが行うこともいろいろとあります。まだ介護が必要でない状況でも、 公的介護保険の仕組みや利用できる介護サービスについて、親子で調べておくと安心です。

また、Kさんが親の介護を比較的スムーズに行えた要因として、親子でお金の話を共有していたことが挙げられます。 親が使っている金融機関が分からないと介護費用の支払いのみならず、相続の手続きもできません。 少なくとも、 金融機関と支店名までは親子で共有しておきましょう。 ざっくりで良いので残高も伝えておければ理想です。

そして、 自分に介護が必要になったらどうしたいかについても、あらかじめ考えて決めておき、子どもに伝えておきたいですね。

坂本 綾子 (さかもと あやこ)

CFP® /1級FP技能士。大学在学中より雑誌の編集に携わり、卒業後に取材記者として独立。1988年より女性誌、マネー誌などで金融に関する記事を執筆。家計管理、保険、資産運用に関する記事をはじめ、銀行の商品・サービスについても雑誌やWeb媒体で多数執筆。執筆に加え生活者対象のセミナー、家計相談も行っている。著書に「今さら聞けない お金の超基本(朝日新聞出版)」「まだ間に合う!50歳からのお金の基本(エムディエヌコーポレーション)」、「年収200万円の私でも心おだやかに毎日暮らせるお金の貯め方を教えてください!(SBクリエイティブ)」など 。