Mさん

65歳女性/契約社員

66歳の夫と長男と3人暮らし。60歳で正社員を定年退職した後、同じ会社で継続雇用、その後は非常勤職員に。70歳まで今の形態で働けるが、あと1年程度で完全リタイアする予定。

2022.9.21 ゆとりシニアに聞いた! ”備えあれば憂いなし”

65歳女性/契約社員

66歳の夫と長男と3人暮らし。60歳で正社員を定年退職した後、同じ会社で継続雇用、その後は非常勤職員に。70歳まで今の形態で働けるが、あと1年程度で完全リタイアする予定。

——Mさんは、ずっと共働きだったんですね?

Mさん

はい。60歳で定年退職した後、 なるべく仕事の時間を減らしたくて今は非常勤職員です。 週4日勤務ですが、有給消化で週3日になることも。仕事が終わるとまっすぐ家に帰りますが、夫が夕飯をつくってくれることもあります。

——休日の楽しみは?

1人で自転車に乗って散策したり、インテリアショップをのぞいたり。実家を建て替え直していて来年には引っ越す予定なので、これが一番の楽しみです。息子ももう大人なので、それぞれ自由に“付かず離れず”の生活ですね。

——年金は、一部だけを受け取っているんですね。

Mさん

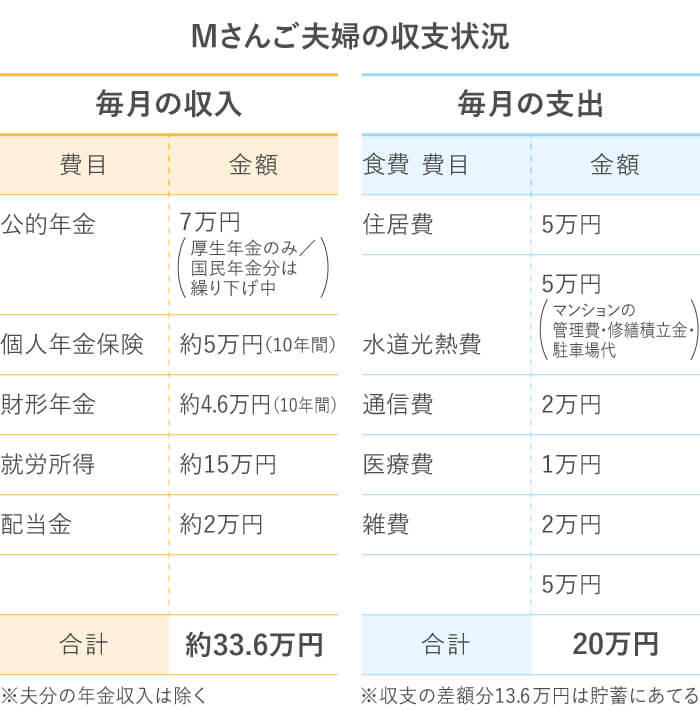

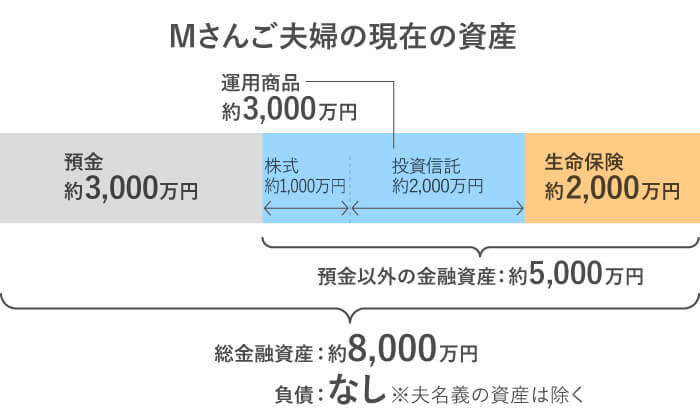

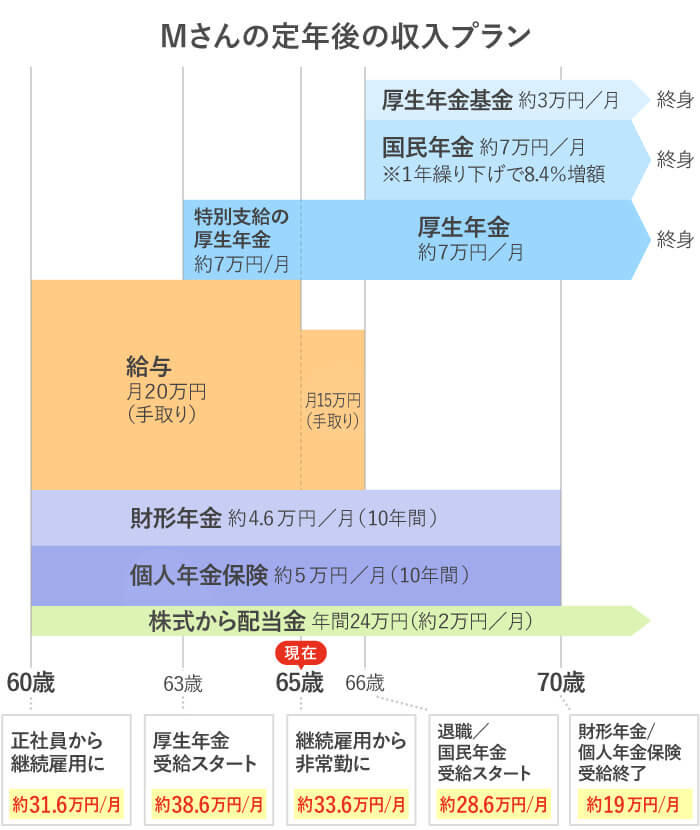

特別支給の厚生年金として、63歳から月7万円程度をもらっていますが、 国民年金は繰り下げ受給 をします。 給与、10年固定の個人年金と財形年金、株式の配当金 を合わせると、 今の収入は月平均34万円弱です。ここから毎月20万円程度を私が出す生活費として使っています。 夫も年金をもらっていますが、金額は把握していません。

——今はかなり余裕がありますね。

Mさん

だから、働くよりものんびりしたいんです(笑)。旅行が好きで、定年直前に1人でアンコールワットに行きました。 海外の一人旅は体力がいるんです。新型コロナが収束したらあと何度かは行きたいので、体力が落ちないように食事や運動に気をつけています。

夫婦で厚生年金をもらえる

のは、共働きだったMさん世帯の強みですね。

今は厚生年金の加入範囲がパートまで広がっているので、厚生年金に加入して将来の年金を増やすという選択肢も広がっています。

ただし、受給年齢には注意が必要です。Mさんは60代前半に特別支給の厚生年金をもらえる世代ですが、

2022年の年齢が男性は61歳(1961年4月2日以降生まれ)、女性は56歳(1966年4月2日以降生まれ)以下の世代は、厚生年金も国民年金も原則として65歳から。

それより前に受け取る場合は、繰り上げになることを覚えておきましょう。

——財形年金も受け取っていますね。

Mさん

仕事を始めたときから、 財形貯蓄 ※ はフル活用 しました。 給与天引きなので手間いらずで、財形住宅と財形年金には利子が非課税になる特典もある。こんなにいい制度を利用しない手はないと(笑)。毎月ずっと6〜7万は積み立ててきました。 財形住宅貯蓄は今住んでいるマンションの頭金に、財形年金貯蓄は定年後に受け取っています。一般財形は現在の預金のベースになっています。

——財形貯蓄は先取り貯蓄の一つで、王道ですね!

Mさん

ずっと 私の貯蓄方法は“先取り” です。残ったお金でやりくりするというシンプルな考え方ですが、おかげで自然と倹約が身につきました。 コンビニは行かず、安いスーパーを探したことも。子どもの教育費にはかなり使いましたが、それ以外は食べ物にも洋服にも、あまり興味がなくて(笑)。

——財形年金に加えて、 個人年金保険も積み立てた んですね?

Mさん

加入した当時は金利がよかったので。保険は他にも入っていて、あと何年かしたら満期金が受け取れます。 非課税とか、金利がいいものは使わないともったいない ですよね。今、 私が若かったら、iDeCoやつみたてNISAを検討したと思います。

▼「iDeCo(イデコ)」が選ばれる理由とは

▼みんなが選んでいる「つみたてNISA」とは

——株式投資をはじめたのは、いつ頃ですか?

Mさん

定年の少し前です。父が入院しベッドの上で新聞の株価を見ていたときに興味を持って。父の株式を相続し、自分のおこづかいでも少しずつ買い足しました。株式からの配当金が月あたり2万円程度もらえます。同じころ、投資信託でも投資を始めました。

▼投資信託とは?

投資信託、いつがはじめどき? どんなファンドを選べばいい? ギモン解決集

——定年後に向けて、お金の準備を意識されたんですか?

Mさん

実はあまり考えていなかったんです。でも、親が自営業だったせいか、 倹約意識は若い頃から持っていました。 借金は好きではないし、手数料を払うのも嫌い。 なるべくお金がかからない方法を探す習慣がついていたのが良かった のかもしれません。

——ご自身でお金の勉強をされてきたんですね。

ええ。父が亡くなった後は、母から私たちへの二次相続について税理士さんに相談したり、税金や年金について調べて勉強したりしました。

財形年金は55歳未満なら利用することができ、満60歳以降に

老後の年金として受け取れば、利益にかかる税金が非課税(預金なら元本で550万円まで)になります。同様に自分で積み立てる年金として、

税制優遇のあるiDeCo

もあります。働いて厚生年金に加入していれば(自営業などの場合は国民年金に任意加入していれば)65歳まで積立ができ、50代でも始めやすくなりました。

利益にかかる税金が非課税に、掛金は所得控除できるので所得税・住民税も節税可能です。

どちらも一度申し込めば自動的に貯まっていき、引き出しにくいので取り崩しを防止できます。

▼iDeCoでどれくらい税金を軽減できる?シミュレーションしてみよう

——国民年金を繰り下げ受給した理由は?

Mさん

今は仕事もしていますし、財形年金や個人年金もあります。国民年金は、

1年繰り下げると8.4%増えた年金が終身でもらえるので、早く受け取って預金するより良いと思ったんです。

厚生年金も繰り下げたかったのですが、特別支給の厚生年金は繰り下げられないと聞き、国民年金だけにしました。

そろそろのんびりしたいので66歳で完全リタイアし、国民年金を受け取る予定です。企業年金である厚生年金基金もあるので、終身でもらえる年金は月17万円ほどになります。

Mさんは、仕事をして収入が確保できている間は国民年金を繰り下げました。先述のように これから定年を迎える方は、60代前半の特別支給の厚生年金は受け取れない場合が多いので、厚生年金と国民年金を併せて繰り下げるのが良いでしょう。 別々に繰り下げることもできるので、仕事や私的年金の受け取り状況に合わせて検討しましょう。

——仕事を辞めた後は、どう過ごされますか?

Mさん

母が高齢者施設に入ったので、 空き家になった実家を建て替えて家族3人で引っ越すことを決めました。 今、住んでいるマンションは賃貸に出して家賃収入を得よう と思っています。 借り手が見つからなければ売却すれば良いかな、と。

——不動産にはメンテナンス費用もかかりますね。

Mさん

はい。 マンションと実家の今後のリフォーム費用を残しておきたいので、無駄遣いはしません。 旅行は、友達と一緒でも、1人でも大好きなので、旅費は惜しみませんけど(笑)。

——使いどころと抑えどころのメリハリが大事ですよね。相続対策もしていますか?

Mさん

実は、実家の建て替えは相続対策なんです。賃貸併用にすることで評価額を下げるつもりです。これも不動産事業者さんや税理士さんに相談して決めました。

——しっかりと資産計画を立てられていて、すばらしいですね!

資産といえば金融資産のみを思い浮かべがちですが、不動産も資産です。50代の二人以上世帯の持ち家率は80%以上。 退職後の計画を立てるときは、固定資産税など自宅の維持費はもちろん、リフォーム費用も考えておきたいですね。

▼定年後の住まい、あなたはどうする?

定年後の住まい、リフォームから住み替えまでかかる費用をシミュレーション

また、親の家をどうするかという問題もあります。家族で話し合ったり、必要に応じてプロの力を借りたりして、納得がいくプランを検討していきましょう。

入社直後から定年退職の60歳まで、 毎月7〜8万円の先取り貯蓄 を続けてきたMさん。この効果は大きいですね。ぜひ、50代からでも先取り貯蓄を始めてください。 先取り貯蓄の金融商品として、掛金を毎月口座から引き落として積み立てる iDeCoも候補 になります。

▼話題の「iDeCo」について知るなら

▼話題の「iDeCo」はどう選べばいい?

今は、70歳まで働ける環境が整えられつつあり、社員が働くことを希望すれば企業は何らかの形で対応することが努力義務となっています。なるべく長く働き、公的年金を繰り下げて増やすことは、老後の生活にゆとりを生み出す方法の1つ。 公的年金は2022年4月からの改正で75歳まで繰り下げられるようになりました。1ヵ月繰り下げると0.7%増額され、5年では42%、10年では84%の増額です。そして、増額された年金は終身受け取れます。

繰り下げによって年金の手取りで生活費をまかなえるようになれば、手持ちの金融資産を切り崩さずにすみます。 節約も同時に行う必要があるかもしれませんが、“入ってきたお金で暮らす”ことを基本にやりくりすれば、金融資産はいざというときに使うことができて安心です。

坂本 綾子 (さかもと あやこ)

CFP® /1級FP技能士。大学在学中より雑誌の編集に携わり、卒業後に取材記者として独立。1988年より女性誌、マネー誌などで金融に関する記事を執筆。家計管理、保険、資産運用に関する記事をはじめ、銀行の商品・サービスについても雑誌やWeb媒体で多数執筆。執筆に加え生活者対象のセミナー、家計相談も行っている。著書に「今さら聞けない お金の超基本(朝日新聞出版)」「まだ間に合う!50歳からのお金の基本(エムディエヌコーポレーション)」、「年収200万円の私でも心おだやかに毎日暮らせるお金の貯め方を教えてください!(SBクリエイティブ)」など 。