Yさん

63歳/会社員

60歳の妻と2人暮らし。子どもはいない。60歳で定年退職した後、同じ会社で継続雇用。新型コロナウイルス蔓延の影響もあり、週に3日はリモート、残りの2日は出勤している。

2022.10.4 ゆとりシニアに聞いた! ”備えあれば憂いなし”

63歳/会社員

60歳の妻と2人暮らし。子どもはいない。60歳で定年退職した後、同じ会社で継続雇用。新型コロナウイルス蔓延の影響もあり、週に3日はリモート、残りの2日は出勤している。

——今、一番の楽しみはなんですか?

Yさん

花火大会の追っかけですね。 60歳で退職した後も、同じ会社の継続雇用で働いているので、行くのは主に週末です。ほぼ毎週、妻と一緒に花火を見るために全国を回っています。

——花火大会の追っかけは、定年後に始めたのですか?

Yさん

いえ。各地を回るようになったのは20年ほど前からです。結婚して最初に住んだ家が多摩川の近くで、多摩川の花火大会を見て感動しました。目の前で打ち上げられるので迫力が違います。そのうち、花火を観るために、全国各地を回るようになりました。その土地のおいしいものを食べるなど、旅行も兼ねていますね。

——退職後も現役時代の趣味を変わらずに続けているんですね。

Yさん

そうですね。花火を観ることに一番お金を使いたいので、普段から無駄遣いはしませんよ。

——メリハリは大事ですよね。毎月の家計の収支はどのような感じですか?

Yさん

継続雇用で収入がかなり減ったので、ほぼ給与を使い切って生活しています。だから、宿泊して大きな花火大会に行くときは貯蓄から出すことも。 ただ、 まだ貯蓄に余裕もあるし、現役時代に積み立ててきた企業型DC(確定拠出年金)にも手をつけていないので、不安はない ですね。

継続雇用では、会社にもよりますがかなり収入がダウンします。どれくらいの水準になるか事前に確認しておきたいですね。Yさんは、まだ住宅ローンの返済が残っていて、週末はほぼ出かけているにも関わらず、基本的には毎月の収支のバランスが取れています。 楽しくお金を使うところと、優先順位が低くて節約できるところのメリハリがついているからですね。

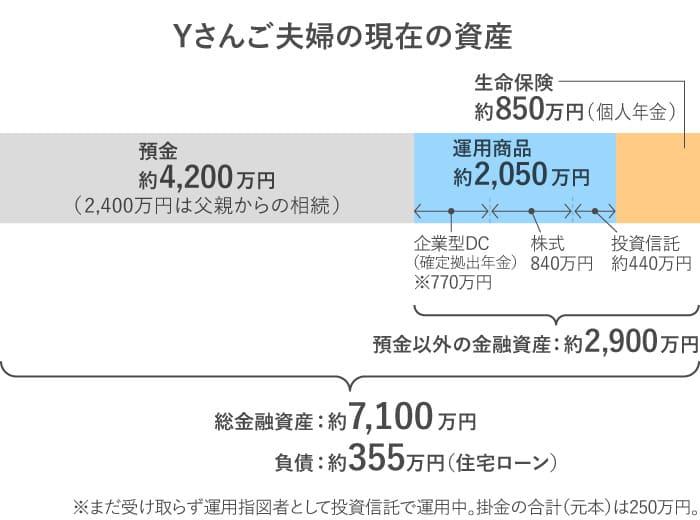

——金融資産の約6割が貯蓄ですね。意識してそうされているんですか?

Yさん

預金約4,200万円のうち、2,400万円は昨年亡くなった父からの相続です。実家が大阪で、今は母が1人で暮らしているので、 何かあったらすぐに動けるよう流動性の高い預金を多めにしています。

——勤務先の企業型DCは、受け取らずに運用を続けているんですね。

Yさん

はい。会社に導入されたのが50歳の頃で、加入期間は10年ほどです。実は45歳の時に、当時入っていた生命保険の更新時期を迎え、保険会社の営業員からいろいろと提案を受けたのですが、「本当にその商品が良いのか?」と疑問も出てきまして。自分でしっかりと検証して納得して選べるよう、 金融商品の勉強をしました。

FP資格のテキストも読むなど投資について勉強していたので、企業型DCでは自分でいくつか投資信託を選びました。 外国株の投資信託ですが、結果的に掛金の累計約250万円に対して、現在の評価額は約770万円と、約3倍に増えました。今もそのまま運用を続けています。 ある程度の金融資産を持っているので、すぐに受け取る必要はないし、手数料を払っても運用益の方が大きいと考えているからです。

——他に現役時代から運用していたものはありますか?

Yさん

入社してすぐに持株会に入りました。一時期はかなり株価が低迷していましたが、損をしない水準に戻ったので 3分の1は売却し、残りは今も持っています。配当金が入るので助かっています。

——企業型DC以外にも投資信託をお持ちですね。

Yさん

現役時代から持っていた分に加え、 退職金で一般NISAを使って投資信託や株式を購入しました。 投資信託は米国株のインデックスファンドです。NISAの残り期間があと3年あるので、今後も非課税枠の範囲で、手持ちの預金から買い付けるつもりです。あわてて買うつもりはないけれど、もう少し投資商品の比率を高めても良いと思っているので。

NISAとは? (一般NISA・つみたてNISA)

Yさんは40代半ばで金融商品についてしっかり勉強し、企業型DCも自分で選びました。こういった運用経験があったことが、定年後の投資信託や株式の運用にもつながっています。Yさんが取り入れている 企業型DCとNISAは、利益にかかる税金が非課税になり、利益が大きいほど、節税効果は大きくなります。 Yさんのように、すぐに受け取らなくても生活に差し障りがなければ、定年後に運用を続けるのも良いでしょう。企業型DCは75歳まで運用可能です。同様に税制優遇を受けられる制度として、個人型の確定拠出年金(iDeCo)もあります。

▼「iDeCo(イデコ)」が選ばれる理由とは

▼話題の「iDeCo」はどう選べばいい?

——今はまだ住宅ローンの返済を続けていますね。

Yさん

ええ。定年時には、住宅ローンの残債約900万円で、金利は1.25%。返そうと思えば退職金で一括返済できましたが、 団体信用生命保険(団信)を生命保険代わりに活かしたいこと、手元の預金を減らしたくなかったこと、投資での運用益が住宅ローンの利息分以上に得られていたことなどの理由から一括返済はしませんでした。

——なんとなくではなく、明確な理由があったんですね。

Yさん

これまでも、住宅ローンの借り換えなど色々と画策してきました。ローンを組んだのは、1998年です。頭金1,200万円、住宅ローン3,600万円で4,800万円の物件を購入しました。

当時の住宅ローンの金利は6%台と高かったので、一度繰り上げ返済をして、その後

金利が下がってきたので地元の信用金庫で借り換え

をして、今の金利1.25%になりました。固定金利なので、今後払う利息も把握できています。

継続雇用で65歳まで働く予定で、完済も65歳の予定。給与をもらえる間に完済できる目処が立っていることも、一括返済しなかった理由です。

▼住宅ローンを借り換えたらメリットはある? シミュレーションしてみよう

住宅ローンの繰り上げ返済を行うと、借り入れている元本が減り、今後払う予定の利息を減らすことができます。繰り上げ返済の効果(減らせる利息)は、残高が多く、金利が高く、残りの返済期間が長いほど大きくなります。

60歳の退職時に住宅ローンが残っていた場合、退職金で一括返済するか、そのまま返し続けるかの選択肢があります。一括返済しないで返し続ける選択をする際のポイントは3つ。

1つ目は、仕事を続けていて収入で住宅ローンを含めた生活費がまかなえること、2つ目は住宅ローンの金利が低いこと、3つ目は完済に充てる予定の資金を運用できることです。

Yさんのように働いていて、運用経験があり、住宅ローン残高が1,000万円未満、金利が1%前後なら、そのまま返済を続ける選択もあります。

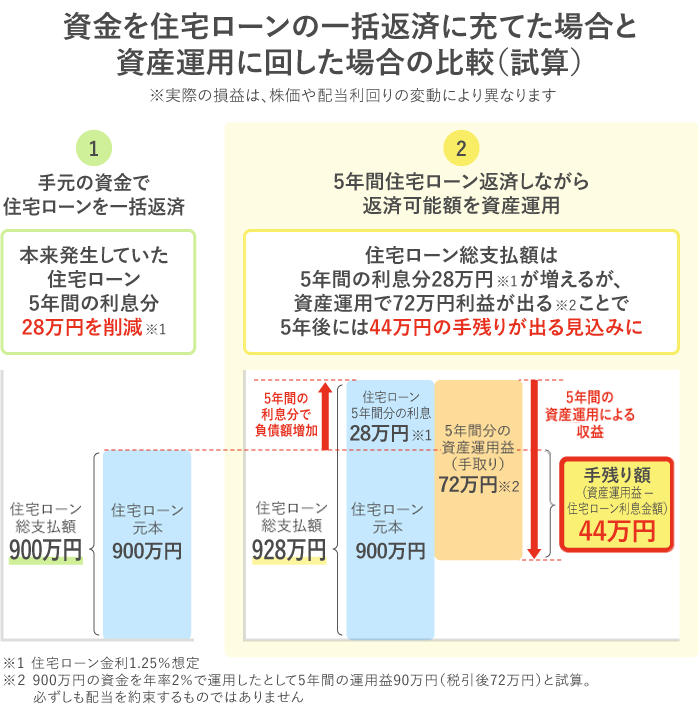

手持ちの資金を住宅ローンの一括返済に充てた場合、資産運用に回した場合を比較してみました。

仮に60歳時点で住宅ローンの元本が900万円、返済期間が残り5年とします。日本株の平均配当利回りは2%前後なので、年率2%で運用したと仮定してシミュレーションしてみると、

60歳の定年時、手元の資金900万円を使って住宅ローン(元本約900万円)を一括返済した場合、今後5年間で支払う予定だった約28万の利息を支払わなくてよくなります

。一方、

住宅ローンの支払いは続けつつ、手元の資金900万円配当金年率2%の商品で5年間運用した場合、約28万円の住宅ローンの利息を払っても、44万円の手残りが出る

という試算になります。

これは、住宅ローンの金利よりも運用の利回りの方が高いからです。 ただし、運用の利益からは20.315%の税金を引かれる ので、税引き後の手取りで考える必要があります。手取りの運用利回りは、引かれる税金の分約20%を考慮して、0.8をかけることで概算できます。運用の利回りが2%なら手取りでは約1.6%。住宅ローンの金利1.25%よりも高いことが分かります。もし、 住宅ローンを一括返済せずにその資金を運用したいなら、運用で得られそうな手取りの利回りが住宅ローンの金利を超えていることが、利益を得られる条件です。

——仕事を完全リタイアされる65歳以降の生活はどのように考えていますか?

Yさん

公的年金の受給額は、ねんきん定期便で確認しています。継続雇用で65歳まで働くことで厚生年金も少し増やせる予定です。 住宅ローンの返済も終わるので、公的年金と私的年金(企業型DC)で生活費は賄えると計算しています。 元気な間はこれまで通り、花火大会の追っかけを続けたいですね(笑)。

——現在お住まいの東京のマンションにはそのまま住み続ける予定ですか?

Yさん

今後、何事もなければ住み続ける予定です。東京は全国の花火大会を見て回るには良い場所なんです。ただ、 離れて住む母の状況によっては、介護のために大阪に通うことになるかもしれません。向こうに住むかどうかは、その時に考えます。預金を多めにしているので、なんとか対応できると思います。

——しっかり考えられていて、すばらしいですね!

退職時には住宅ローンを一括返済しなかったYさんですが、年金生活に入る前には完済する予定です。 今後受給する公的年金額も確認し、65歳以降の生活の収支についても心づもりをしています。 これから先の可能性を想定して計画立てている姿勢は参考になります。

▼将来もらえる年金額はいくらになる?

退職金で住宅ローンを一括返済すべきと考える人もいるかと思いますが、そうしない方が有利になるケースもあります。あくまで自分の状況に合わせて、冷静に判断を。

その判断をするためには、 できれば現役時代のうちから、資産や収支を把握しておくのはもちろん、お金に関する知識をつけておきたいもの です。基本的なお金の知識があるかどうか、資産運用の経験があるかどうかで、選択に差がついてくるでしょう。

Yさんは40代半ばで真剣にお金の勉強をし、50歳から企業型DCで投資信託の運用を経験したことが、その後の金融資産の増加に結び付きました。

人生100年時代。50歳はまだ折り返し地点です。現役時代からの選択次第で、老後の生活は大きく変わります。今回、紹介したゆとりシニアの方のリアルな選択を参考にしながら、働き方やお金の貯め方・増やし方も含めて、60歳の定年、そしてその先の未来を見すえて現役時代から計画しておきましょう。

▼自分のマネープランに迷ったら

5分で診断&アドバイスがもらえる! ミライのお金が「みえる」「わかる」オーダーメードのマネープランニング

坂本 綾子 (さかもと あやこ)

CFP® /1級FP技能士。大学在学中より雑誌の編集に携わり、卒業後に取材記者として独立。1988年より女性誌、マネー誌などで金融に関する記事を執筆。家計管理、保険、資産運用に関する記事をはじめ、銀行の商品・サービスについても雑誌やWeb媒体で多数執筆。執筆に加え生活者対象のセミナー、家計相談も行っている。著書に「今さら聞けない お金の超基本(朝日新聞出版)」「まだ間に合う!50歳からのお金の基本(エムディエヌコーポレーション)」、「年収200万円の私でも心おだやかに毎日暮らせるお金の貯め方を教えてください!(SBクリエイティブ)」など 。