前の記事

クレジットカードの作り方|受け取るまでの流れや必要なものを詳しく解説!

2024.6.20 知っておきたい!クレジットカードのお役立ち情報

クレジットカード会社やカードの種類を問わず、クレジットカードの発行には必ず入会審査があります。

入会審査を行う主な理由は、カード利用者が支払能力以上に利用するのを防ぐとともに、カード会社の貸し倒れリスクを避けるためです。その審査を通過した利用者にのみクレジットカードが発行されます。

クレジットカードの支払いは後払い方式が採用されています。利用者がクレジットカードで商品を購入すると、カード会社が代金を一時的に立て替えています。カード会社が立て替えた代金を返済する能力が利用者にあるかどうか判断されるのです。

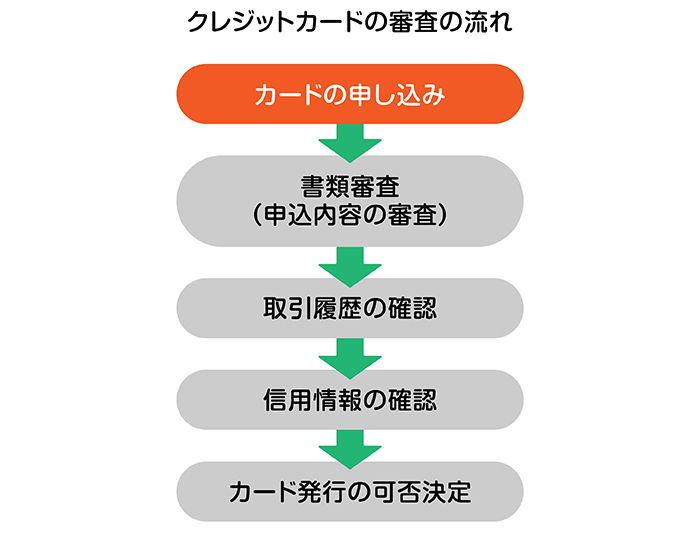

一般的にクレジットカードの審査は、書類審査、取引履歴の確認、信用情報機関の利用の順番で実施されます。各ステップの流れは以下の通りです。

最初の書類審査では、氏名や住所、勤務先など申込者が入力(記入)した内容を確認します。そしてそれが間違いなく本人が申込んだものか、本人の申告どおりに勤務しているかなどを確かめる在籍確認などが行われます。また、信用情報確認としてカード会社自社における取引有無や取引履歴、他社での取引履歴等の確認が行われます。自社での取引履歴は自社内のデータで確認できますが、他社の履歴に関しては信用情報機関を利用しチェックが行われます。

詳しい審査の流れやクレジットカードの作成方法については、「 クレジットカードの作り方|受け取るまでの流れや必要なものを詳しく解説! 」を参照してください。

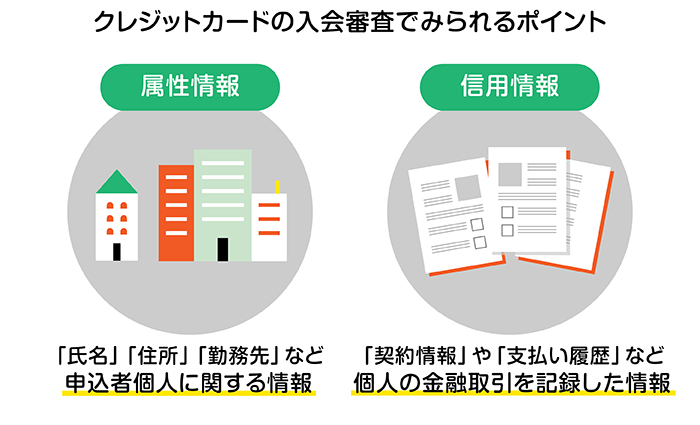

クレジットカードの入会審査で重視されるのは、申込者の属性情報と信用情報です。それぞれ具体的にどのような情報が審査されるのか解説します。

属性情報とは、氏名・住所・勤務先など、申込者個人に関する情報のことです。前述した審査において、クレジットカードを申し込む際に申し込みフォームに記入した内容が本人のものであるかどうかを確認するために必要となる情報です。申し込みフォームに誤った情報を記入してしまうと、カード発行が遅れたり、審査を通過しない可能性があるため、記入ミスがないように注意しましょう。

具体的には、属性情報として次のような項目が確認されます。

信用情報とは、クレジットヒストリーとも呼ばれ、住宅ローン・カードローンなどのローンや、クレジットカードなどの契約情報や支払履歴など、これまでの個人の金融取引を記録した情報のことです。これらの情報は信用情報機関に登録されています。

カード会社は審査の最終ステップとして、加盟している信用情報機関を通して申込者の過去および現在の取引情報を照会します。

信用情報として登録されているのは次のようなデータです。

信用情報機関を通して各カード会社や金融機関で信用情報を共有しているため、クレジットカードやローンの支払いに滞納があると、国内の各信用情報機関の審査に影響を及ぼす可能性がある点には注意が必要です。

クレジットカード審査の難易度は、カード会社とクレジットカードのランクによって異なります。各カード会社の審査基準は公表されていません。クレジットカードには一般カード、ゴールドカード、プラチナカードといったランクが存在し、ランクが上がるごとに利用限度額が増え、審査が厳しくなる傾向にあります。

一方、一般カードは広く18歳以上の成人を対象としていたり、無料のものもあったりと、ゴールドやプラチナカードに比べて審査の難易度が低く、多くの人が取得しやすいと言えます。

クレジットカードの審査期間は、カード会社や申し込むカードによって異なります。即日で審査が完了するカードもあれば、2週間程度かかる場合もあります。申請書類や本人確認書類に不備があると審査が遅れることがあるので、申し込みの際には記入漏れや不備がないように注意しましょう。

また、カード会社によっては申込者へ申込意思確認や、申込者の勤務先へ申込者の在籍を確認する在籍確認を行うことがあります。これらの確認が取れない場合、カード発行が遅れる可能性があります。カードを申し込んだ後はカード会社からの着信がないか定期的に確認しましょう。

各クレジットカードの審査基準は明らかにされていませんが、審査を通過しなかった場合の考えられる要因はある程度予想できます。一般的には次のような要因が考えられます。

前述の通り、信用情報機関には、クレジットカードやローンの契約、申し込み、利用状況などに関する情報が記録されており、カード会社は加盟する信用情報機関に記録されているこれらの情報を確認しています。クレジットカードやローンの支払いの滞納など利用状況に問題があると、審査に影響を与える可能性があります。

申込内容の記載ミスや提出書類に不備があると審査が通過しないリスクが高まります。

例えば、提出した本人確認書類の住所や生年月日が申込内容と異なっていると審査が遅れてしまうことが考えられます。申し込みの際は、提出前に不備がないか慎重に確認しましょう。

同時または短期間に複数のクレジットカードを申し込むと、カード会社にお金に困っている印象を与え、支払能力が低いと判断される恐れがあります。

また、複数のクレジットカードを保有することでそれぞれのカードの利用限度額が合算されると、支払能力を超えたクレジット決済が行われるリスクが生じるため、カード会社としては代金を回収できず損失を被ることを懸念します。

さらに、複数のカード会社のクレジットカードを申し込んだ事実は、信用情報機関を経由して加盟するカード会社や金融機関で共有されており、多重申し込みと判断された場合、審査に影響を与えかねません。

ここでは、クレジットカード審査に関するよくある質問をまとめています。これからクレジットカードを申し込む方は、参考にしてください。

クレジットカードの更新時にも審査があります。通常、自動更新されるため特別な手続きは不要です。ただし、支払いの滞納や信用情報に問題がある場合、更新できない可能性があります。審査はクレジットカード発行時だけではありません。

クレジットカード作成後もカード支払いやローンの滞納には注意が必要です。

再審査は原則可能です。しかし、審査を通過しなかった原因を特定し、解決しなければ再度審査を受けても審査を通過しないでしょう。例えば、クレジットカードのキャッシング枠を高額に設定している場合はキャッシング枠を下げる、滞納している場合は速やかに支払うなど、審査に落ちた原因を解消する必要があります。

カード会社は、審査を通過しない理由を通知しません。原因に心当たりがない場合は、信用情報機関に信用情報の開示請求を行い、自身の信用情報を確認する方法があります。

年収は、返済能力を図る審査基準の1つではありますが、年収だけで審査の可否が決まるわけではないでしょう。各カード会社は独自の審査基準を持っており、その詳細は開示されていません。そのため、年収がどの程度審査に影響するのかは一般には知られていません。

クレジットカード会社やカードの種類を問わず、クレジットカードの発行には必ず審査があります。審査で重視されるのは、申込者の属性情報と信用情報です。

また、各カード会社や金融機関は、加盟する信用情報機関を通して個人の信用情報を共有しています。支払い・返済の滞納履歴がある、または、同時に複数のクレジットカードを申し込むと審査を通過しない可能性があるため注意しましょう。

カード更新時も審査が行われます。カード会社の審査基準を常に満たす金融取引を常に心掛けましょう。

クレジットカードの申込みを検討されている方には、三井住友銀行が提供しているOliveフレキシブルペイがおすすめです。クレジットカード機能に加えてデビットカード、ポイント払い、キャッシュカードが一体となったVisaで世界初のフレキシブルペイ機能を持つカードですので、取引金額や口座残高などに応じてフレキシブルに支払方法を変えることができ、滞納防止に繋げやすくなります。

黒髪りの

金融ライター。FP資格や投資経験をもとに、資産運用や生命保険、不動産関連の記事を執筆。半導体・自動車業界で16年にわたり技術翻訳を担当していた経験から、英語学習の記事執筆も行う。

保有資格:2級ファイナンシャル・プランニング技能士、日商簿記2級、英検準1級、TOEIC885点など