保険と税金

保険に関する税金の仕組み・特徴を知ることで、かしこく保険を活用することができます。

保険商品をお考えのお客さまは、

「保険商品のご検討にあたって」「当行の保険募集について(募集指針)」を必ずご覧ください。(PDF:262KB)

保険を上手に活用する

3つのポイント

保険は、保険料支払い時は、生命保険料控除が適用され、受け取るときには、受取人をどなたにするかにより、非課税枠を活用することができます。

さらに相続対策にもなるため、相続時の税金支払いを念頭に置いた保険選びも大切です。

ポイント1【保険料支払い時】

生命保険料控除制度の活用

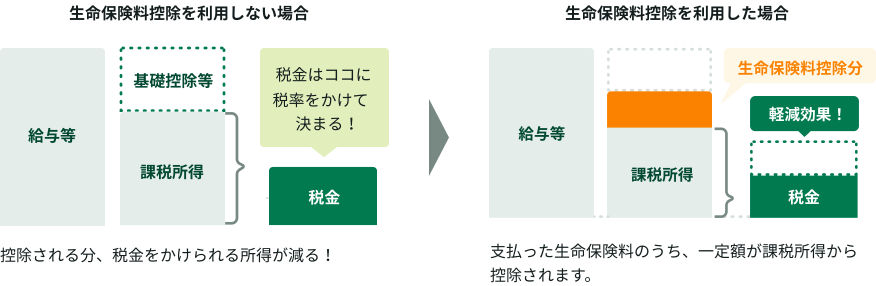

生命保険の保険料を支払うと、払い込んだ生命保険料に応じて、一定の金額が契約者の所得から差し引かれる「生命保険料控除」を受けることができます。

税率をかける前の所得が低くなりますので、所得税や住民税の負担が軽減されます。

各保険料控除枠と適用限度額の

くわしい説明はこちら

生命保険料控除を受けるには、10月頃に契約している保険会社から送られてくる「生命保険料控除証明書」を受け取って、年末調整や確定申告の手続をする必要があります。

引っ越し等でご自宅の住所が変更となった場合は、忘れずに住所変更の手続を行いましょう。

- ※記載の内容は2020年11月現在の税制によります。今後、税制の変更にともない、記載の内容が変わることがあります。なお、税務取扱に関してご不明点がある場合は、所轄の税務署や税理士等、専門家にご相談ください。

ポイント2【受取時】

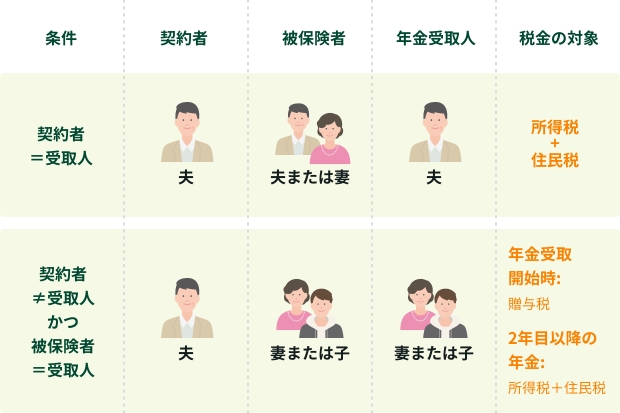

受取人と税金の違い

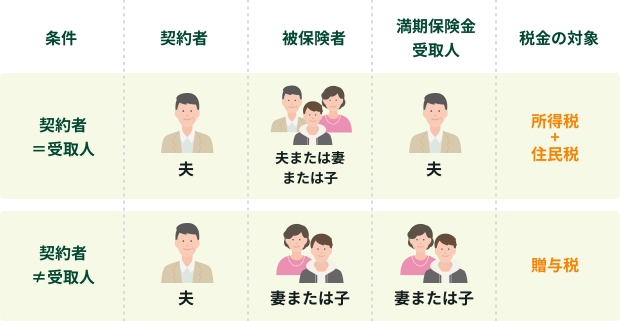

入院給付金や手術給付金、就業不能給付金には税金はかかりませんが、死亡保険金、解約返戻金、満期保険金は、契約者、被保険者、保険金受取人が誰であるかにより、所得税、相続税、贈与税のいずれかの課税の対象になり、保険金を受け取った人が税金を支払うことになります。

3人家族の場合

夫

(契約者)

妻

子

死亡保険金

満期保険金

個人年金

- ※一時所得の場合の課税所得金額の計算式 {(保険金−支払保険料)−50万円}×1/2

死亡保険金の非課税枠活用

死亡保険金には、遺されたご家族の生活保障という側面があるため、受け取る人が法定相続人の場合は、一定額が非課税とされています。

生命保険を検討する際には、相続時の課税関係も念頭に入れておくと良いでしょう。

-

保険金を受け取る時を思い浮かべて、課税関係もしっかり調べた上で契約しましょう。

ポイント3円滑な相続のための対策

生命保険は大切なご家族に資産を遺すだけでなく、相続発生時にも有効です。

非課税枠を活用できます

死亡保険金であれば「法定相続人数」×「500万円」まで非課税でお金を遺す事ができます。

お金に名前を付けて遺せます

契約者(=本人)の意思であらかじめ死亡保険金の受取人が指定できるため、保険金を遺してあげたい方に直接財産を遺す準備ができます。

スムーズに現金化することができます

死亡保険金は、預金等と異なり保険金受取人の「固有の財産」という扱いになるため、受取人が生命保険会社に請求すれば一週間程度で指定口座に支払われ、生活資金はもちろん、49日の法要や10ヵ月後に必要な相続税納税資金その他の資金としても十分使えます。

- ※記載の内容は2020年11月現在の税制によります。今後、税制の変更にともない、記載の内容が変わることがあります。なお、税務取扱に関してご不明点がある場合は、所轄の税務署や税理士等、専門家にご相談ください。

銀行なら相続に関するご相談も承っております。

保険のご相談は

三井住友銀行にお任せください

-

オンライン面談・店舗でご相談