- 24時間

いつでも申込可能 - 電話・メール等で

審査結果をご連絡!

住宅ローンの固定金利と変動金利の違いは?それぞれのメリット・デメリットや選ぶ際のポイントも紹介!

住宅ローンを検討する際、「住宅ローンの金利は、固定金利と変動金利どちらがよいのか」「住宅ローンの固定金利と変動金利にはどのようなメリット・デメリットがあるのか」など疑問に思われる方もいらっしゃるのではないでしょうか?

住宅ローンの借入額は数千万円と非常に多く、金利によって返済額も大幅に変わってしまうため、よく理解してから選択していきたいですよね。

この記事では、住宅ローンの固定金利と変動金利の違いについて解説します。固定金利と変動金利のそれぞれのメリットやデメリット、固定金利と変動金利を選ぶ際のポイントについてもご紹介していますので、参考にしてください。

住宅ローンにおける固定金利と変動金利の違い

住宅ローンの金利には、主に「固定金利」と「変動金利」の2つに分けられます。

さらに固定金利の中には、「固定金利期間選択型」と「全期間固定型」の2種類があります。ちなみに三井住友銀行では、期間選択型の固定金利を「固定金利特約型」、全期間固定型を「超長期固定金利型」と呼んでいるので、覚えておきましょう。

- 固定金利…一定期間または完済までずっと金利が変わらないタイプ

- 変動金利…銀行の短期プライムレートによって金利が変動するタイプ

固定金利は、決められた期間に関しては、市場金利の動きに関わらず金利が変わらないタイプです。

その中でも、一定の期間だけ金利が固定される固定金利期間選択型と、住宅ローンの全期間、金利が固定の全期間固定金利型の2種類に分かれます。

一方の変動金利は、市場金利の動向によって金利が変動するタイプです。

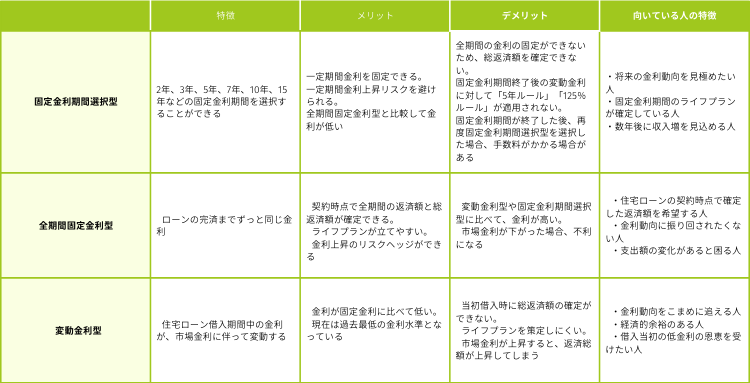

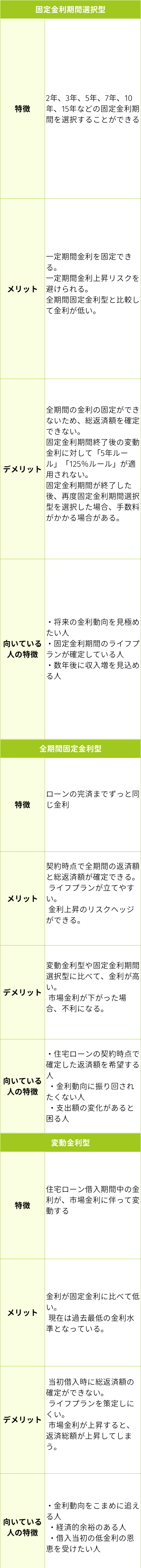

それぞれの金利タイプの特徴やメリット・デメリット、向いている人の特徴について表にまとめましたので、参考にしてください。

それでは、固定金利型と変動金利型の特徴などについて詳しく見ていきましょう。

固定金利期間選択型の特徴

固定金利期間選択型とは、借入する方が選択した期間中は、金利が固定されるタイプの住宅ローンです。2年、3年、5年、7年、10年、15年など、借入当初の固定金利期間を選択することができるのが特徴です。

選択できる期間は金融機関によって異なりますが、三井住友銀行の場合は2年、3年、5年、10年、15年、20年の中から選択できます。

一般的に、固定金利の期間が長いほど金利は高いです。

たとえば、借入時に「3年」の固定金利期間を選択したとします。その場合、3年間は金利が変わりません。

固定金利期間が終了した4年目からは、変動金利型となるのが一般的ですが、再び固定金利期間選択型を選ぶこともできます。

固定金利期間選択型のメリット

固定金利期間選択型の主なメリットは、以下の3つです。

- 一定期間金利を固定できる

- 一定期間金利上昇リスクを避けられる

- 全期間固定金利型と比較して金利が低い

固定金利期間選択型は、一定期間金利を固定できるため、住宅ローン借入当初の返済計画が立てやすいといった特徴があります。

また、固定金利期間中に市場金利が上がったとしても住宅ローンの金利は変わらないので、一時的な金利上昇リスクを避けることもできます。

一定期間は金利が変動しないため、ライフプランを立てやすいのも特徴です。

たとえば、「子どもがまだ小さく5年後に共働きに戻り収入が安定する見通しがあれば、5年間の固定金利期間を選ぶ」「子どもが8年後に大学へ進学するため、金利が変動するのは怖い場合に10年の固定金利期間を選ぶ」などのようにライフスタイルに合わせて選択できるといったメリットがあります。

また、同じ固定金利型の中でも、全期間固定金利型と比較すると金利が低いのもメリットのひとつです。

固定金利期間選択型のデメリット

固定金利期間選択型の主なデメリットは、以下の3つです。

- 全期間の金利の固定ができないため、総返済額を確定できない

- 固定金利期間終了後の変動金利に対して「5年ルール」「125%ルール」が適用されない

- 固定金利期間が終了した後、再度固定金利期間選択型を選択した場合、手数料がかかるケースがある

固定金利期間選択型は一定期間の金利は固定できますが、全期間の金利を固定するわけではないため、総返済額を確定できません。そのため、完済時までにわたる超長期的な資産計画は立てにくいです。

また、変動金利の場合に適用される5年ルールと125%ルールが、固定期間終了後の変動金利に対しては適用されません。

- 5年ルール…毎月の返済額が5年間固定され、金利変動があっても5年間は返済額が変わらないというルール

- 125%ルール…金利がどんなに上昇しても、5年に1度のタイミングの返済額は、それまでの25%以上にならないというルール

これらのルールが適用されないため、早々に毎月の返済額が高くなってしまったり、市場金利の変動幅によっては固定金利期間終了後に一気に返済額が増えてしまう可能性があります。

また、固定金利期間終了後に再度固定金利期間選択型を選択する場合、手数料がかかる場合があることにも注意が必要です。

参考:変動金利の「5年ルール」と「125%ルール」をわかりやすく解説 | あなたのファイナンシャルプランナー - FPrep -

固定金利期間選択型に向いている人

固定金利期間選択型は、一定の期間は安定したプランを立てつつ、将来の金利動向を見極めたい方に向いています。固定金利期間選択型の場合は、選択した一定期間は固定金利、その後は変動金利あるいは再度固定金利を選択できるためです。

また、近い将来のライフプランが確定している人にもおすすめでしょう。

例えば、メリットの箇所で紹介したような、子どもの教育計画などがある程度決まっている方などです。

更に、数年後に確実な収入増が見込める方も、固定金利期間選択型が向いています。

現在は子どもが小さくて共働きが難しい状況だが、数年後には共働きができる場合などが挙げられるでしょう。

先述したように、「近い将来大きな出費がある」「今は収入が安定していないが数年後にはある程度の安定した収入を得られることがわかっている」という場合には、固定金利期間選択型がおすすめです。

全期間固定金利型の特徴

全期間固定金利型は、ローンの完済までずっと同じ金利の住宅ローンです。

全期間返済額が一定なので、将来設計が立てやすいという特徴があります。

総返済額を借り入れ時に確定できるのも、全期間固定金利型ならではの特徴です。

シンプルでわかりやすいですが、金利に関しては、固定金利期間選択型や変動金利型に比べて最も高い傾向にあります。

全期間固定金利型のメリット

全期間固定金利型の主なメリットは、以下の3つです。

- 契約時点で全期間の返済額が確定できる

- ライフプランが立てやすい

- 金利上昇のリスクヘッジができる

全期間固定金利型は、契約時点で全期間の返済額が確定します。したがって、長期にわたってのライフプランが立てやすいといった点はメリットといえるでしょう。

また、ローンを借りている間に金利が上昇したとしても影響はありません。金利上昇のリスクヘッジができるのも、全期間固定金利型ならではのメリットです。

全期間固定金利型のデメリット

全期間固定金利型の主なデメリットは、以下の2つです。

- 変動金利型や固定金利期間選択型に比べて金利が高い

- 市場金利が下がった場合、不利になる

全期間固定金利型は、変動金利型や固定金利期間選択型の住宅ローンに比べて金利が高い傾向にあります。

また、完済時まで金利が変わらないということは、金利が下落した場合にも、返済額は下がらないということです。

一時的に市場金利が上がった場合は全期間固定金利型のメリットは大きいですが、逆に市場金利が下がった場合は不利になってしまいます。

全期間固定金利型に向いている人

子育て世代のように、教育費や子育て費用など長期にわたってかかる見通しのある方や、金利上昇に関わらず返済額が安定してほしい人には、全期間固定金利型がおすすめです。

全期間固定金利型は返済額がずっと変わらないため、生活費や税金などほかの支出と併せて長期にわたり計画的な返済をしたい人に向いています。金利が上昇するリスクに振り回されたくない方も、全期間固定金利型を選ぶとよいでしょう。

変動金利型の場合は短期プライムレートと連動し金利が上下するため、それらの市場動向を適宜チェックするのが苦手な人にも、全期間固定金利型がおすすめです。

変動金利型の場合は、金利が上昇した際の返済額も高額になってしまいます。そのため、収入に対して借入比率が高い人の場合は、安定した返済をおこなっていくためにも、全期間固定金利にしておいたほうがよいでしょう。

変動金利型の特徴

変動金利型は、住宅ローン借入期間中の金利が、市場金利に伴って変動する住宅ローンです。

一般的に、短期プライムレートと呼ばれる基準金利に連動し、半年に一度、適用金利の見直しがおこなわれます。

市場金利の変動に応じて返済額が上下するのが特徴ですが、住宅ローンの一般的な返済方法である元利均等返済の場合、通常5年ごとに返済金額は見直されます。

元利均等返済は、毎月の返済額が一定になるよう計算されたものです。

借入した金額に対し発生する利息を合わせ、均等に返済していきます。返済が進むほど利息は減り、元金の返済額は増えていく仕組みです。

なお、もう一方の元金均等返済は、元金の返済のみがずっと均等であり、返済が進み住宅ローン残高が減るほど利息額も減っていく仕組みとなっています。

変動金利型のメリット

変動金利型の主なメリットは、以下の2つです。

- 金利が固定金利に比べて低い

- 現在は過去最低の金利水準

変動金利は、固定金利に比べて金利が低く設定されているのが一般的です。

たとえば三井住友銀行の住宅ローンの場合、固定金利特約型5年の金利が年間1.650%〜、固定金利特約型10年の金利が年間1.790%〜なのに対し、変動金利型の借り入れ当初の金利は年間0.475%〜です。(2023年10月現在)

住宅ローンの借り入れ金額は一般的に高額になるため、1%程度の金利の違いでも返済総額は大きく変わります。

市場金利が下落したら返済額も下がる変動金利の場合、結果的に総返済額が済むことも珍しくありません。昨今のように、日銀のマイナス金利政策の影響により過去最低の低金利水準が続いているような状況では、有利に働きます。

また、変動金利型には支払額の激変緩和措置が設けられているため、金利が上昇したからといってすぐに返済額も上昇するわけではありません。

変動金利型のデメリット

変動金利型の主なデメリットは、以下の3つです。

- 当初借入時に総返済額の確定ができない

- ライフプランを策定しにくい

- 市場金利が上昇すると、返済総額が上昇してしまう

変動金利型は金利が上下するごとに返済総額が変わるため、借り入れ時に総返済額が確定できません。

将来どのようなタイミングで金利が上昇するのかは予測がつかず、長期的な資金計画・返済計画が立てにくくなります。毎月の返済額も変わってくるため、ライフプランを策定しづらいのもデメリットとなるでしょう。

先述したように、「5年ルール」「125%ルール」があるため、毎月の返済額が大幅に変わることはないものの、返済額のうち利息の占める割合が増加するため元金の返済が進まなくなる可能性もあります。

変動金利型に向いている人

変動金利型は、市場の金利に連動して金利が上下するため、金利動向をこまめに追える人にとってはメリットが大きいといえるでしょう。金利上昇局面で固定金利型に変更するなど、柔軟な対応も考えられます。

経済的余裕のある人も、変動金利型に向いています。もし金利が上昇したとしても、返済に余裕があれば、問題なく返済ができる可能性が高いためです。

また、経済的な余裕がある場合、繰り上げ返済を積極的におこない返済期間を短くすることも可能です。金利の低い変動金利型なら元本が減るのも早くなり、ローン残高を減らしやすくなります。

ここ数年は低金利水準が続いており、変動金利型による住宅ローンの総返済額は固定金利型に比べて少ない傾向となっています。将来の金利動向を予測することはできませんが、現状の低金利で借り入れをしたい方にとってもメリットとなるでしょう。

金利タイプを選ぶ際のポイント

先述したように、住宅ローンの金利には、固定金利型(固定金利期間選択型と全期間固定金利型)と変動金利型があります。

ここでは、金利タイプを選ぶ際のポイントについて解説します。

主なポイントは、以下の3つです。

- ライフプランに合わせて選ぶ

- 固定金利型と変動金利型のメリット・デメリットをしっかりと理解する

- 金利タイプごとに総返済額シミュレーションをしてみる

それぞれのポイントについて詳しく解説していきます。

ライフプランに合わせて選ぶ

住宅ローンの金利を選択するにあたって、ライフプランは非常に重要です。

たとえば、子供が大きくなってから共働きで世帯収入が増える見通しがあり、それまでは固定金利期間選択型にするという考え方です。

また、金利上昇で将来の返済額が増えた場合、毎月のローン返済が困難になる可能性がある場合は、全期間固定金利型を選ぶとよいでしょう。

変動金利型については、現在の金利が低水準であるため、将来的には金利上昇のリスクもあるものの、毎月のローン返済額を抑えられ、固定金利型に比べて金利が低いのがメリットです。

それぞれのメリット・デメリットをしっかりと理解する

固定金利型期間選択型と全期間固定金利型、変動金利型にはそれぞれメリット・デメリットがあることは、先にご紹介したとおりです。

金利タイプによってメリット・デメリットは大きく異なり、それぞれ向いている人の特徴も違います。

それぞれのメリット・デメリットをしっかり理解した上で、何を優先すべきか確認しながら、ご自身に合った方を選ぶようにしましょう。

しかし、ご自身でどの金利が適しているか選ぶのが難しいという人も多いのではないでしょうか。

どの金利が適しているかを相談して決めたい場合、三井住友銀行の住宅ローンであれば支店やローンプラザに出向かなくても電話やビデオ通話で気軽に相談できます。

まずは、リモートで気軽に相談をしてみてはいかがでしょうか。

金利タイプごとに総返済額シミュレーションをしてみる

金利タイプごとに総返済額をシミュレーションしてみるのもよいでしょう。

三井住友銀行の住宅ローンシミュレーションをはじめ、金利ごとにシミュレーションできるサイトは多々あるので、そのようなサイトを活用するのがおすすめです。

固定金利型と変動金利型を組み合わせたプランの作成もできますので、ぜひ試してみてください。

固定金利型と変動金利型はどちらがお得?

結論として、どちらにもそれぞれメリット・デメリットがあるため、どちらがよりお得かというのは一概にはいえません。

現在の金利水準から見ると、変動金利のほうが固定金利よりかなり金利が低いため、変動金利に魅力を感じる方が多いかもしれませんが、将来的に金利が上昇した場合に変動金利は負担が生じてしまう可能性も否めません。

固定金利は返済金額が確定するため安定感はありますが、その分変動金利より金利が高い傾向にあります。

このように固定金利型・変動金利型には一長一短があり、住宅ローンの返済は長期にわたるため、現在の状況からどちらがお得か判断するのは難しいでしょう。

ライフプランや考え方によって、選ぶ金利も変わってきます。

新規貸出額における金利タイプは変動金利が多数

新規貸出額における金利タイプは、変動金利が多数です。

2023年3月に発表された、国土交通省の民間住宅ローンの2021年度の実績によると、2021年度の個人向け住宅ローン新規貸出額における金利タイプの割合は、以下のような結果でした。

- 全期間固定金利型…3.4%

- 固定金利期間選択型…13.5%

- 変動金利型…76.2%

ちなみに、2017年度の変動金利型割合は50.7%、2018年度が60.5%、2019年度が63.1%、2020年度が70.0%と年々増えています。

近年で変動金利が選ばれている理由

近年、変動金利が圧倒的に選ばれている理由としては、日本で長らく超低金利が続いていることが挙げられます。さらに新型コロナウイルスの影響によって、日本銀行が金融緩和強化策を講じているのも原因の1つといえるでしょう。

金融緩和をおこなうと、市場金利は低下します。それに伴い、住宅ローンの金利も低下するのです。景気の見通しがよいとはいえない現状では、日銀の金融緩和はこの先も継続することが見込まれます。

直近で金利が上昇する可能性は低いと考えている人も多いのでしょう。

このような理由から、借入当初の金利が低く、また市場の動向に合わせて金利が変動する変動金利型が多く選ばれていると考えられます。

変動金利型を選択するリスク

変動金利型は、借り入れ当初は固定金利型よりも金利が低いです。

しかし変動金利は、市場金利の上昇に伴って、住宅ローンの金利も上昇するリスクがあります。

毎月の支出増を防ぐため、繰り上げ返済を優先させることもあるでしょう。そうなると、将来のライフプランへの影響も大きくなります。

長らく日本の金利は上昇していないので、変動金利の恩恵のみを重視している人が多いですが、今後金利が上昇した場合には、変動金利を選択するのは大きなリスクにもつながりかねません。

住宅ローンは借り入れ金額が大きいため、1%金利が違うだけで総返済額は大きく変わってしまいます。

将来まで想定した上で選択することが重要です。

住宅ローンの借り換えもできる!

金利や返済額を抑えるために、住宅ローンの借り換えをおこなうことも可能です。

住宅ローン契約時よりも現在の金利のほうが低いといったケースは多く、借り換えを検討している人もいるでしょう。

住宅ローンの借り換えでメリットが出る主なケースは、3つあります。

- 借り換え後の金利差が1%以上ある場合

- 住宅ローンの残債が1,000万円以上ある場合

- 残りの借入期間が10年以上ある場合

上記のケースに1つでも当てはまっている場合、借り換えのメリットを享受できる可能性がありますので、必要に応じて金融機関に相談してみましょう。

固定金利から変動金利に借り換える場合と、変動金利から固定金利に借り換える場合のメリット・デメリットについては、以下を参考にしてください。

【固定金利から変動金利への借り換え】

- メリット…借入金利を大きく下げられる可能性がある。現在は低金利が継続しているため、恩恵にあずかれる可能性は高い。

- デメリット…金利変動リスクが付きまとう。

- 注意点…金融機関によっては固定金利期間中のプラン変更ができないこともある。

他行への借り換えに際しては新たに手数料・諸費用がかかる。

【変動金利から固定金利への借り換え】

- メリット…安定的な返済計画ができるようになる。

- デメリット…金利負担が大きくなってしまう可能性がある。(現状では高い)

- 注意点…全期間固定金利型へのタイプ変更はできない金融機関が多い。他行への借り換えに際しては新たに手数料・諸費用がかかる。

まとめ

本記事では、住宅ローンの固定金利と変動金利について解説しました。住宅ローンの固定金利と変動金利にはそれぞれのメリット・デメリットがあります。ぜひ今回の記事を参考にし、ご自身に合った金利を選択していただければ幸いです。

とはいえ、なかなかご自身に合った金利を選択するのが難しいと思っている方も多いことでしょう。そんな方のために、三井住友銀行ではリモートでの住宅ローンの相談にも対応しておりますので、ぜひご活用ください。

三井住友銀行では、「Oliveアカウント」をお持ちで、三井住友銀行住宅ローンに新規ご契約をいただいた方に向けて、Vポイントが+1%還元されるお得なVポイントアッププログラムを実施中です。

もし住宅ローンをご検討されているのであれば、この機会にOliveアカウントとVポイントアッププログラムを活用いただくのがおすすめです。

https://www.smbc.co.jp/kojin/jutaku_loan/reason/

またOliveアカウントのお得な特典として、SMBCダイレクト(インターネットバンキング)における振込手数料無料などの基本特典や、毎月選べる特典(給与・年金の受取口座設定でVポイント200ptなど)をご用意しています。

お得なOliveアカウントの特典詳細は、サービス紹介ページでご確認ください。

2024年4月30日

新規お借り入れの方は

審査のお申込はWEBが便利!

借り換えの方は

借り換えは

WEBでかんたん審査申込

住宅ローンのちょっとした疑問から

保障や保険選びまで

お気軽にお問い合わせください!

-

WEBでご相談

-

24時間いつでもWEBで

簡単にご相談いただけます- ※WEBでのご相談はSMBCダイレクト(インターネットバンキング)でご利用いただけます。尚、日曜21:00〜月曜7:00はご利用いただけません。

-

お電話でご相談

-

- ネットローンプラザ(通話料無料)

接続後、音声ガイダンスに従って番号を選択ください。

受付時間:平日9:00〜19:00

土日・祝日10:00〜18:00

(一部メニューは営業時間が異なります)- ※12月31日〜3日と5月3日〜5日は除きます