- 24時間

いつでも申込可能 - 電話・メール等で

審査結果をご連絡!

住宅ローンのボーナス払いはお得?メリット・デメリットや注意点を解説

住宅ローンを契約する際、月々の支払いに加えて気になる費用が「ボーナス払い」です。

「住宅ローンのボーナス払いは、利用したほうが良いのだろうか」「住宅ローンのボーナス払いについてメリットやデメリットを知りたい」といった疑問・要望を持つ方も少なくないでしょう。

そこで本記事では、住宅ローンのボーナス払いについて解説します。

住宅ローンのボーナス払いにおけるメリット・デメリット、注意点などについてわかりやすく解説していきますので、ぜひ最後までご覧ください。

住宅ローンのボーナス払いがお得かどうかは人によって異なる

結論から申し上げますと、住宅ローンのボーナス払いがお得かどうかは人によって異なります。

住宅ローンの返済方法は、毎月払いまたはボーナス払いから選べるのが一般的です。

ボーナス払い(ボーナス併用払い)とは、毎月払いに加えて半年ごとに増額返済月を設定する返済方法となります。

ボーナスで返済する部分は、借り入れ金額の40%くらいまでを上限とする金融機関が多いです。ボーナス払いは毎月の返済額を抑えられるのがメリットといえますが、デメリットもあります。

ボーナス払いの特徴を理解した上で、ご家庭のライフプランや経済状況に応じて、毎月払いもしくはボーナス払いを選択するのがよいでしょう。

住宅ローンのボーナス払いの特徴|毎月払いとの違い

住宅ローンのボーナス払いは、その性質上、毎月払いとは異なる特徴を持ちます。

本項では、主に毎月払いのみで返済した場合と比較した際のメリット・デメリット、向いている人などについて見ていきましょう。

ボーナス払いのメリット|毎月の返済額をおさえられる

ボーナス払いの最大のメリットは、何よりも毎月の返済額を抑えられることです。

毎月の返済とボーナス払いとを併用していく場合、ボーナス月にはまとまった金額を返済する形となるため、ボーナス月以外の返済額は自ずと小さくなります。

たとえば、住宅ローン以外にも車など別のローンを抱えている場合や、子どもの習い事なども含め毎月それなりの支出費用がある場合には、ボーナス月以外の支出を抑えられる点は大きなメリットといえるでしょう。

ボーナス払いは毎月払いのみの場合と比較して早く完済できる可能性が高まるため、年収に占めるボーナスの割合が多い人や、確実にボーナスがもらえる人にとっては、返済しやすい返済方法であるといえます。

ボーナス払いのデメリット|ボーナス支給額に変動があると返済が苦しくなる

ボーナス払いのデメリットは、ボーナスの使い道があらかじめ決まってしまうことです。

また、ボーナスの時期に必ず一定の大きな支出金額として費用が固定されるのも、デメリットといえるでしょう。

それまでどおりボーナスが出ればよいですが、転職や業績不振などでボーナスが出なくなってしまう可能性も否定できません。その場合、返済が苦しくなってしまうこともあります。

このように、大きな生活環境の変化に対応しづらいのが、ボーナス払いの最大のデメリットといえます。

ボーナスの支給額に変動があっても原則として返済額は変わらないので、注意してください。

ボーナス払いを利用する際は、余裕資金の準備があると安心です。

住宅ローンでボーナス払いを利用する場合の返済額|毎月払いと比較

住宅ローンでボーナス払いを利用する場合の返済額について具体的なシミュレーションをおこないました。

毎月払いのみの場合と比較してみましょう。

なお、シミュレーションは2023年10月13日時点のものです。

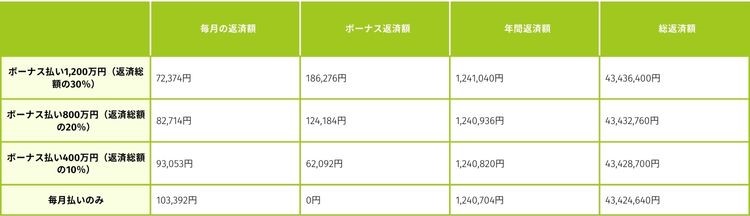

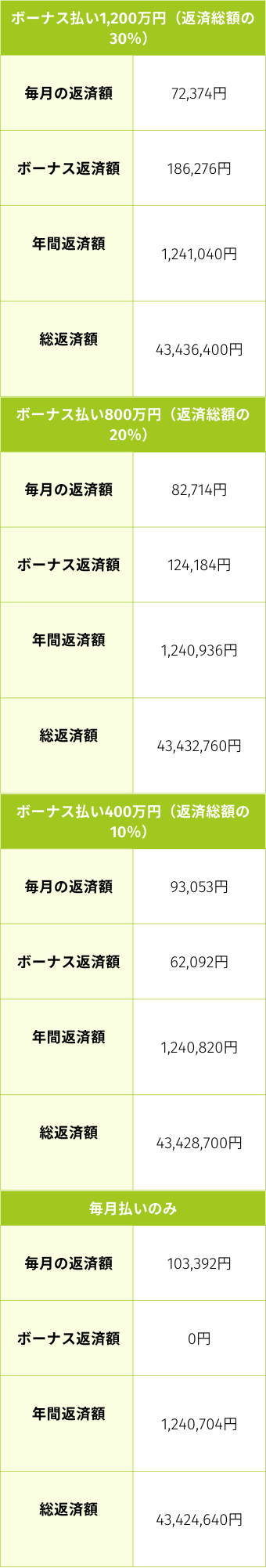

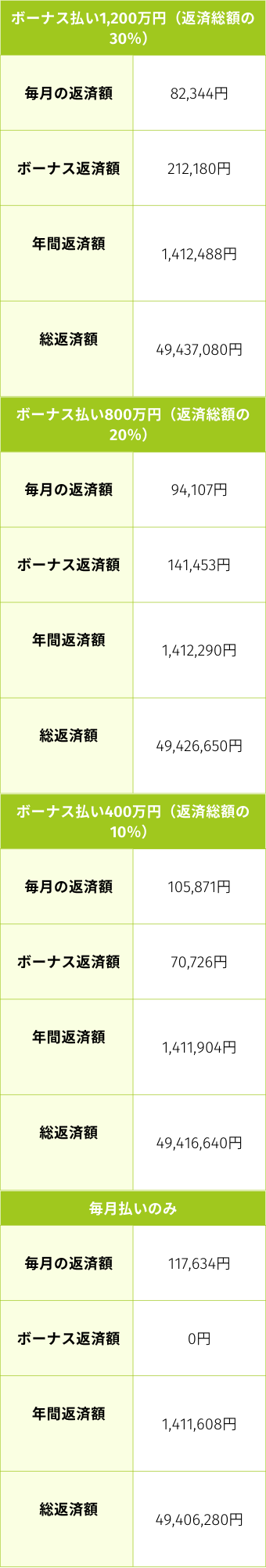

借入希望額4,000万円・変動金利0.475%・期間35年の場合

借り入れ金額が4,000万円で変動金利0.475%、返済期間が35年の場合でボーナス払いと毎月払いでシミュレーションした結果は、以下のとおりです。(元利均等返済で計算)

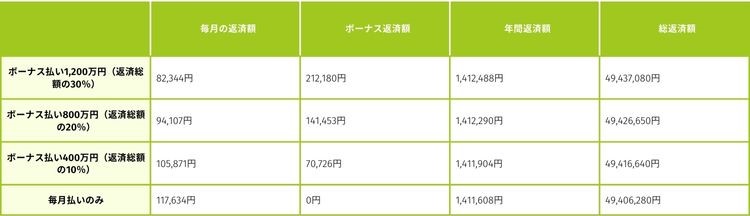

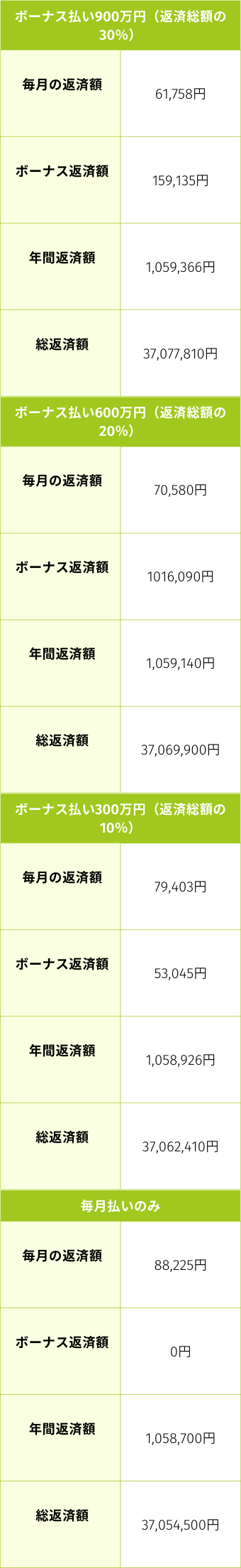

借入希望額4,000万円・固定金利特約型2年1.250%・期間35年の場合

借り入れ金額が4,000万円で、固定金利特約型2年1.250%、返済期間が35年の場合でボーナス払いと毎月払いでシミュレーションした結果は、以下のとおりです。(元利均等返済で計算)

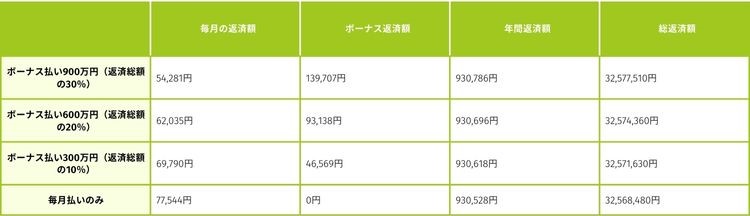

借入希望額3,000万円・変動金利0.475%・期間35年の場合

借り入れ金額が3,000万円で金利0.475%、返済期間が35年の場合でボーナス払いと毎月払いでシミュレーションした結果は、以下のとおりです。(元利均等返済で計算)

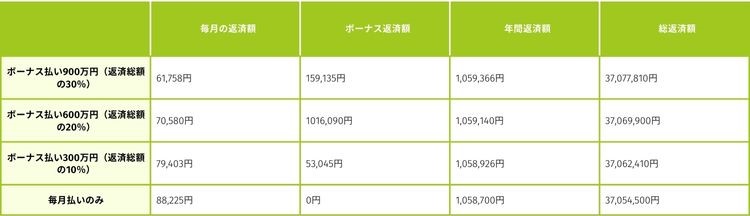

借入希望額3,000万円・固定金利特約型2年1.250%・期間35年の場合

借り入れ金額が3,000万円で固定金利特約型1.250%、返済期間が35年の場合でボーナス払いと毎月払いでシミュレーションした結果は、以下のとおりです。(元利均等返済で計算)

返済期間が変わらない場合、ボーナス払いの割合が多ければ多いほど返済総額が大きくなるのがわかります。

金利が低い状態であれば大きな差にはなりませんが、金利が高くなると大きな差としてあらわれるため、ボーナス払いを選択する際には注意しましょう。

住宅ローンでボーナス払いを利用する場合の注意点

住宅ローンでボーナス払いを利用する場合の注意点は、ボーナス支給額の変動を想定した返済計画を立てる必要があることです。

ボーナスは毎月の給料とは異なり、業績などによって大きく左右される傾向にあります。

ボーナスをあてにしすぎた返済計画では、万が一ボーナスが減ってしまったり、ボーナスがなくなったりした場合、返済に窮してしまうことにもなりかねません。

ボーナス払いを利用する際は、余裕を持った返済計画を立てるようにしましょう。

また、ボーナス払いを利用することによって、住宅ローン控除が受けられなくなってしまう可能性があります。

住宅ローン減税を受けるためには、住宅ローンの残存期間が10年以上必要です。

ボーナス払いの比率を多くして住宅ローンの残存期間が短くなると、住宅ローン減税の適用ができなくなってしまう可能性があります。ご注意ください。

住宅ローンのボーナス払いが苦しくなった場合は契約している金融機関に相談する

万が一、住宅ローンのボーナス払いの返済が難しくなった場合は、住宅ローンを利用している金融機関に、返済プランの見直しについて早めに相談するようにしましょう。

金融機関に相談することによって、返済に余裕を持たせられる可能性があります。

契約している金融機関に相談して返済方法や期間を変更する

契約している金融機関に相談して返済方法や期間を変更できれば、今後の返済計画に余裕が生まれます。

ただし返済方法の変更に手数料が必要であったり、審査が通らなかったりする可能性もあるので、注意が必要です。

また、返済期間はそのままでボーナス払いから毎月払いに変更した場合は、当然ながら、毎月の返済額が増えます。こちらもしっかりと認識するようにしましょう。

返済期間の延長に関しては、所定の審査に通過しなければならないため、簡単にはできません。安易に返済期間を延長すればよいと思わないようにしましょう。

難易度は高いが住宅ローンの借り換えという選択肢もある

ボーナス払いの返済が厳しくなった場合、難易度は高いですが、住宅ローンの借り換えという選択肢もあります。

ほかの金融機関が提供している低金利の住宅ローンに借り換えることによって、返済が楽になるという方法です。

ただし借り換えをおこなう際には、新たに手数料がかかることには留意しましょう。

また、一般的にボーナス払いによって返済が苦しくなっているということは、年収などが下がっている可能性が高いです。

そのような状況の場合、条件のよい住宅ローンへの借り換えの審査に通過する可能性は低くなってしまいますので、ご注意ください。

ボーナス払いだけではなく繰上返済も選択肢の一つ

ボーナス払いを安易に選択するのではなく、繰上返済を選択肢に入れるのも、1つの方法です。

繰上返済とは、あらかじめ決まった返済額以外に臨時で返済することです。

繰上返済をおこなうことによって、返済総額を抑えることができます。ただし、手元資金がなくなってしまうことはデメリットとなるでしょう。

繰上返済はご自身の好きなタイミングでできるため、ボーナス支給額の変動に左右されることはありません。

三井住友銀行の場合、インターネットバンキングであるSMBCダイレクトを利用すれば、繰上返済・金利種類変更の手数料は無料です。

また、繰上返済が24時間できるのも、メリットといえるでしょう。

まとめ

本記事では、住宅ローンのボーナス払いについて解説しました。

年収に占めるボーナスの割合が多い場合は、ボーナス払いを選択するのもおすすめです。ただし、あまりにもボーナス払いに頼ってしまうと、ボーナスの支給額が下がったりなくなったりしてしまった場合の返済に困ってしまうため、ご注意ください。

三井住友銀行では、「Oliveアカウント」をお持ちで、三井住友銀行住宅ローンに新規ご契約をいただいた方に向けて、Vポイントが+1%還元されるお得なVポイントアッププログラムを実施中です。

もし住宅ローンをご検討されているのであれば、この機会にOliveアカウントとVポイントアッププログラムを活用いただくのがおすすめです。

https://www.smbc.co.jp/kojin/jutaku_loan/reason/

またOliveアカウントのお得な特典として、SMBCダイレクト(インターネットバンキング)における振込手数料無料などの基本特典や、毎月選べる特典(給与・年金の受取口座設定でVポイント200ptなど)をご用意しています。

お得なOliveアカウントの特典詳細は、サービス紹介ページでご確認ください。

2023年12月28日

新規お借り入れの方は

審査のお申込はWEBが便利!

借り換えの方は

借り換えは

WEBでかんたん審査申込

住宅ローンのちょっとした疑問から

保障や保険選びまで

お気軽にお問い合わせください!

-

WEBでご相談

-

24時間いつでもWEBで

簡単にご相談いただけます- ※WEBでのご相談はSMBCダイレクト(インターネットバンキング)でご利用いただけます。尚、日曜21:00〜月曜7:00はご利用いただけません。

-

お電話でご相談

-

- ネットローンプラザ(通話料無料)

接続後、音声ガイダンスに従って番号を選択ください。

受付時間:平日9:00〜19:00

土日・祝日10:00〜18:00

(一部メニューは営業時間が異なります)- ※12月31日〜3日と5月3日〜5日は除きます