- 24時間

いつでも申込可能 - 電話・メール等で

審査結果をご連絡!

住宅ローンは何歳まで組めるの?年代別のポイントも解説

これから住宅ローンを組むことを考えている方の中には、「何歳まで組めるのか?」「何歳までに完済すればいいのか?」などと悩んでいる方もいることでしょう。

住宅ローンは一般的に長期的な返済が必要となるため、契約時や完済時の年齢が気になってしまうものです。

この記事では、住宅ローンが組める平均年齢や、完済時の年齢の一般的な目安などを確認すると共に、住宅ローンを組む際の年代別ポイントを解説していきます。

無理のない返済ができるよう、住宅ローンの年齢にまつわる疑問を解決していきましょう。

住宅ローンを組めるのは何歳まで?

住宅ローンを組める年齢は、各金融機関によって決められています。一般的に申し込み可能である年齢や、住宅ローンを組んだ平均年齢などについて確認していきましょう。

民間の銀行では「満18歳以上70歳未満」が一般的

民間の金融機関で取り扱っている住宅ローンの申し込み年齢は、成年年齢が20歳から18歳に引き下げられたことにより、現在は満18歳以上70歳未満となっているケースが一般的です。

金融機関によっても多少の差があり、たとえば以下のように年齢条件が設定されています。

- 18歳以上71歳未満

- 18歳以上70歳の誕生日まで

- 20歳以上65歳以下 など

このように、一部の金融機関では18歳から住宅ローンの申し込みが可能になりましたが、審査では安定した収入が求められるため、高校卒業直後に高額の住宅ローンを組むのは難しいといえるでしょう。

また、65歳以上になると、金融機関によっては住宅ローンを組めなくなる場合もあります。

まずは、住宅ローンを検討している金融機関の申込可能年齢を確認してみましょう。

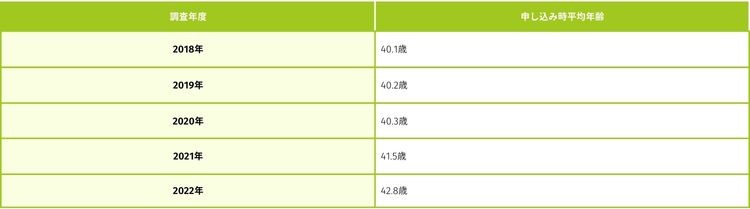

住宅ローンを組む平均年齢は42.8歳

住宅金融支援機構の「2022年度 フラット35利用者調査」によると、住宅ローンを組んだ平均年齢は42.8歳(前年度比+1.3歳)とされています。

下表は、フラット35へ申し込んだ際の平均年齢をまとめたものです。※2018年度から2022年度

平均年齢は、直近になるにつれて徐々に上昇していることがわかります。

同調査結果によると、特に50歳代や60歳代以上で住宅ローンを組む方の割合が増加しています。これは、定年年齢が引き上げられたことに伴い、金融機関が住宅ローンを組める年齢も引き上げたことが理由の1つと考えられます。

団信に加入できるうちに申し込む必要がある

一般的に、民間の金融機関の住宅ローンに申し込む際には、年齢以外にも団体信用生命保険(以下「団信」とします)への加入が融資条件となります。

団信とは、住宅ローンの契約者が死亡した際や高度障害状態になった場合に保険が適用され、残りの住宅ローンの支払いが免除される保障制度です。

団信に加入すると、契約者に万が一のことがあった際には住宅ローンの支払いがなくなり、その後も継続して住み続けることができます。

ただし団信に加入するには、一般的な生命保険への加入と同様、申込時に健康状態について告知する義務があります。現在の健康状態だけでなく持病や既往症なども告知する必要があり、条件を満たさない場合は加入することができません。

高齢になるほど健康状態に問題があるケースが増えるため、高齢になってから住宅ローンに申し込むと、団信への加入ができない可能性があります。

住宅ローンは何歳までに完済すべき?

住宅ローンを組む際には、「何歳まで組めるか」だけでなく「何歳までに完済するか」という「完済時年齢」を決めることも大切です。

もちろんできるだけ早く完済することが理想ですが、一般的な目安や完済を早めるコツなどを心得ておくことで安心感が高まります。詳しく確認していきましょう。

完済時年齢は80歳までの金融機関が多いが70歳までを目安に

民間の金融機関で取り扱われている住宅ローンの完済時年齢は、80歳未満に設定されているのが一般的です。

80歳まで返済期間があれば余裕があると考える方もいるかもしれませんが、できることなら定年を迎える65歳までに完済するのが理想です。65歳以降も継続して働けたとしても、収入が減少してしまったり、ケガや病気などで療養する必要が出てくる可能性もあるためです。

しかし、住宅ローンを組む平均年齢は前述のとおり42.8歳なので、35年ローンでは完済時年齢は77.8歳となります。78歳ちかくまで組んだローンを65歳までに完済することはやはりなかなか難しいため、70歳での完済を目安にするとよいでしょう。

住宅ローンの審査では、完済時年齢が重要な審査項目の1つにもなっています。国土交通省の「令和4年度 民間住宅ローンの実態に関する調査 結果報告書」によると、98.7%の金融機関が、住宅ローンの審査時に考慮する項目として「完済時年齢」を挙げていました。住宅ローンの審査に通るためにも、完済時年齢は無視できないファクターのひとつとなっていることがわかります。

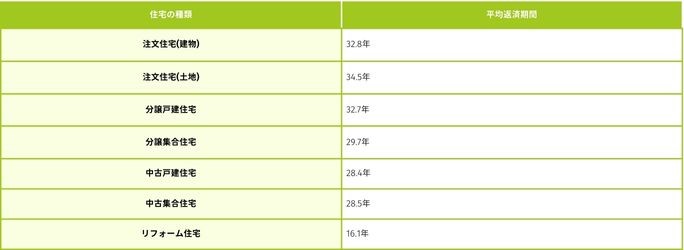

新築住宅購入時の住宅ローンの返済期間は30年〜35年が一般的

では、一般的に住宅ローンの返済期間はどのくらいで設定されているのでしょうか。国土交通省の「令和4年度 住宅市場動向調査報告書」によると、返済期間を30年〜35年で組んでいる方が多いという結果が出ています。

下表は、平均返済期間を住宅の種類別にまとめたものです。

新築住宅の場合は30年〜35年、中古住宅やリフォームの場合は30年未満となっています。

繰上げ返済をして早期完済を目指すこともできる

住宅ローンの完済時年齢を早めるためには、繰上返済をすることが効果的です。繰上げ返済とは、毎月の返済とは別に、資金に余裕があるときにまとまった金額を返済することを指します。

繰上げ返済で支払った金額は元金に充てられるため、その分の利息が支払い不要となり、結果として総支払金額を減らすことが可能です。

繰上げ返済には、以下2つの方法があります。

- 期間短縮型:返済期間を短縮する返済方法

- 返済額軽減型:毎月の返済額を減額する返済方法

どちらを選択することも可能ですが、一般的に利息の支払い軽減効果が高いのは「期間短縮型」とされています。

このように繰上げ返済は支払い負担を軽減できるものですが、税制優遇のあるNISAやiDeCoで長期運用しながら超低金利の住宅ローンを借り続けたほうが、結果として老後資金を多く確保できるケースもあるでしょう。住宅ローンを完済してしまうと団信が終了するというデメリットもあります。

住宅ローン返済負担の大きさは適用金利や人によって受け止め方が異なるため、繰上げ返済がおすすめかどうかはケースバイケースともいえるでしょう。

自身の年齢に合った住宅ローンを組むためのポイント3つ

住宅ローンを組む際には、申込時や完済時の年齢のほかにも押さえておきたいポイントがあります。

中でも大切な3つのポイントについて見ていきましょう。

- 1.教育資金や老後資金の準備なども考慮する

- 2.借入金額は返済可能な額に設定する

- 3.ペアローンを検討する

1.教育資金や老後資金の準備なども考慮する

住宅ローンを組む際には、教育資金や老後資金などまとまった資金の準備も併せて、ライフプランを確認しながら資金計画を立てる必要があります。

子育て世代の方は、教育資金を組み込んだローン返済計画を検討しましょう。子どもの年齢や人数により必要となる資金が異なるため、各家庭の状況に応じて教育資金を見積もります。

老後の生活費の準備をしたい世帯は、老後資金の貯蓄も考慮した上で返済計画を立てましょう。とくに、退職金を老後の生活費に充てるのか住宅ローンの返済に充てるのかによって老後資金の準備額が異なるため、慎重に検討したいところです。

そのほか、子どもの結婚費用や介護費用など、必要に応じて考慮しましょう。

2.借入金額は返済可能な額に設定する

毎月の返済額は、生活費を圧迫しないように「返済比率」を考慮した金額に設定することが大切です。返済比率とは「年収に占める年間の返済額の割合」のことであり、返済比率が少ないほうが負担なく返済しやすいです。

一般的に、無理なく返済できる基準として「手取り額の20%」が目安とされています。ちなみにフラット35の返済比率は、年収が400万円未満の場合は30%以下、400万円以上の場合は35%以下と決められています。

返済比率は「年間の返済額÷年収×100」で計算しますが、「年間の返済額」には住宅ローンだけでなくそのほかのローン(カードローンやマイカーローンなど)の返済額も含まれる点に注意が必要です。

各金融機関の公式サイト等で利用できる「住宅ローンシミュレーション」も活用すると、返済額の目安の参考になるでしょう。その際、前述したようにライフプランも考慮して検討することが重要です。

3.ペアローンを検討する

住宅ローンには「ペアローン」という契約形態もあります。

ペアローンでは、希望金額を借り入れできる可能性が高まるでしょう。一定収入のある夫婦や親子がそれぞれ契約者となって住宅ローンを組む方法で、ローン契約数は2つとなります。

たとえば共働き夫婦の場合は、夫婦それぞれが住宅ローンを契約し、お互いが連帯保証人となるのが一般的です。

夫婦が共に主債務者になるため住宅ローン控除を各自が利用でき、節税効果に期待できます。また、双方が団信に加入することで、万が一のことがあった場合に残債を保険金で完済することも可能です。

ただし、事務手数料や印紙代なども2人分必要となるため、コストがかかる点には注意しましょう。

【年代別】住宅ローンを組む際のポイント

住宅ローンを組む年代ごとに、契約時のポイントや注意点があります。30代から60代それぞれの年代ごとに、ポイントを確認していきましょう。年代別の返済シミュレーション例もご紹介しますので、併せて参考にしてください。

なお、以下で解説する年代別の住宅ローン利用割合は、住宅金融支援機構の「2022年度 フラット35利用者調査」を参考にしました。返済額シミュレーションは、三井住友銀行の「住宅ローン|新規借り入れシミュレーション(借入額から毎月の返済額を調べる)」 で算出しています。

30歳代の場合

住宅金融支援機構の「2022年度 フラット35利用者調査」によると、30歳代で住宅ローンを組んだ方の割合は全体の34.2%を占めており、各年代の中で最も多いです。

30歳代で住宅ローンを組む場合、ほかの年代と比較して自己資金比率は低くなるかもしれませんが、借入期間を35年にしても定年前に完済できる可能性が高まります。定年後に住宅ローンの残債がないことは、大きなメリットの1つです。

子どもが小さい時期は教育費などがそれほどかからないことが多く、支払利息の大きな削減効果も期待できるため、積極的に繰上げ返済を検討してもよいでしょう。ただし、教育費の準備も忘れずに、並行しておこなうことがポイントです。

なお、勤続年数が短い場合や収入が低い場合などは、ローン審査において希望金額まで借り入れできない可能性があることには留意しておきましょう。

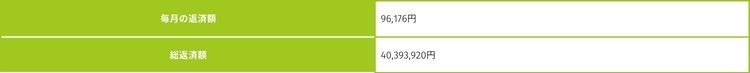

【30歳代の住宅ローン返済額例】

以下の条件で住宅ローンを借り入れた場合の、毎月の返済額と総返済額をシミュレーションしてみます。

<シミュレーション条件> ※2023年10月12日時点

借入金額:3,000万円、金利:年1.79%(固定金利特約型10年)、返済期間:35年、

返済方法:元利均等返済、ボーナス払い:なし

40歳代の場合

40歳代で住宅ローンを組んだ方の割合は全体の27.4%で、30歳代の次に多くなっています。

30歳代よりも自己資金を十分に貯められ、収入も増える方が多い世代です。頭金を多く入れることで毎月の返済額を抑えられ、返済負担が軽減されるでしょう。

住宅ローンの審査では、自己資金比率や勤続年数、年収などがチェックされるため、40歳代はほかの年代よりも審査上有利になる傾向があります。また、返済期間も比較的長くとれることやライフプランがある程度固まってくる世帯も増えることから、返済計画が立てやすくなります。

子どもの教育費にお金のかかる世代ではありますが、子どもが独立した後は老後資金の準備にとりかかれるような資金計画を立てましょう。

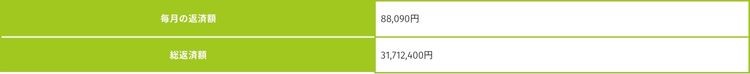

【40歳代の住宅ローン返済額例】

以下の条件で住宅ローンを借り入れた場合の、毎月の返済額と総返済額をシミュレーションします。

<シミュレーション条件> ※2023年10月12日時点

借入金額:2,500万円、金利:年1.65%(固定金利特約型5年)、返済期間:30年、

返済方法:元利均等返済、ボーナス払い:なし

50歳代・60歳代の場合

50歳代で住宅ローンを組んだ方の割合は全体の15.6%、60歳代では10.9%です。30歳代や40歳代ほど多くはありませんが、先にも解説したように50歳代・60歳代で住宅ローンを組む方の割合は増加しています。

50歳代以降の場合、勤続年数が長く年収も高いことや、頭金を十分に充てられる傾向があり、その点では審査上有利になります。しかし、借入期間が短くなるため、借入希望額までは届かない可能性があると認識しておくとよいでしょう。

退職金を繰上げ返済に充てる場合には、老後資金が不足しないよう計画的に使い道を検討することが大切です。また、健康状態によっては団信等に加入できず、住宅ローンを組めない可能性も出てきます。

子どもが成人している場合、親子リレーローンを組み、二世帯住宅を購入するのも選択肢の1つとなるでしょう。

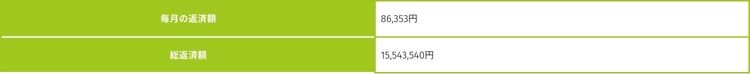

【50代の住宅ローン返済額例】

以下の条件で住宅ローンを借り入れた場合の、毎月の返済額と総返済額をシミュレーションします。

<シミュレーション条件> ※2023年10月12日時点

借入金額:1,500万円、金利:年0.475%(変動金利)、返済期間:15年、

返済方法:元利均等返済、ボーナス払い:なし

まとめ

住宅ローンが組めるのは、一般的に70歳までとされているところが多いです。完済時年齢は80歳まで可能なところもありますが、返済負担などを考慮し、70歳までの完済を目指すとよいでしょう。

また、住宅ローンを組む年齢によってメリットや注意点があるため、それらを理解した上で借入金額や返済金額などを検討することが大切です。

三井住友銀行では、「Oliveアカウント」をお持ちで、三井住友銀行住宅ローンに新規ご契約をいただいた方に向けて、Vポイントが+1%還元されるお得なVポイントアッププログラムを実施中です。

もし住宅ローンをご検討されているのであれば、この機会にOliveアカウントとVポイントアッププログラムを活用いただくのがおすすめです。

https://www.smbc.co.jp/kojin/jutaku_loan/reason/

またOliveアカウントのお得な特典として、SMBCダイレクト(インターネットバンキング)における振込手数料無料などの基本特典や、毎月選べる特典(給与・年金の受取口座設定でVポイント200ptなど)をご用意しています。

お得なOliveアカウントの特典詳細は、サービス紹介ページでご確認ください。

2023年12月28日

新規お借り入れの方は

審査のお申込はWEBが便利!

借り換えの方は

借り換えは

WEBでかんたん審査申込

住宅ローンのちょっとした疑問から

保障や保険選びまで

お気軽にお問い合わせください!

-

WEBでご相談

-

24時間いつでもWEBで

簡単にご相談いただけます- ※WEBでのご相談はSMBCダイレクト(インターネットバンキング)でご利用いただけます。尚、日曜21:00〜月曜7:00はご利用いただけません。

-

お電話でご相談

-

- ネットローンプラザ(通話料無料)

接続後、音声ガイダンスに従って番号を選択ください。

受付時間:平日9:00〜19:00

土日・祝日10:00〜18:00

(一部メニューは営業時間が異なります)- ※12月31日〜3日と5月3日〜5日は除きます